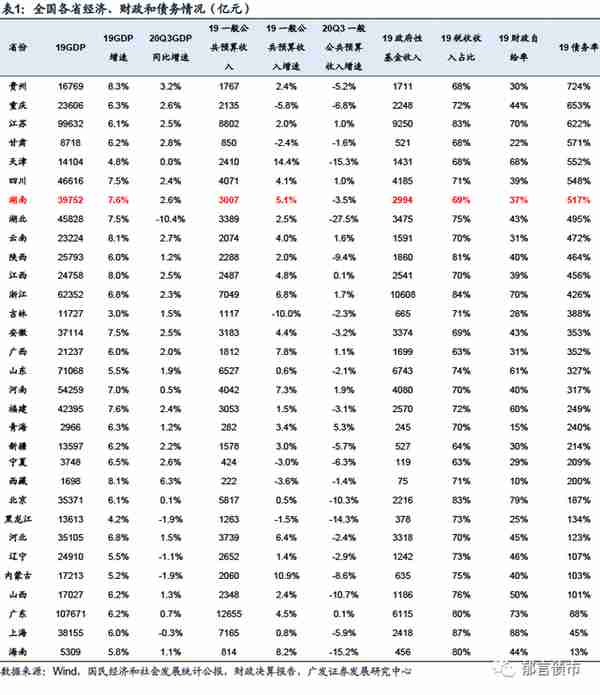

湖南省经济财政体量居中,债务率处于全国较高水平。2019年湖南省GDP和一般预算收入分别为39752亿元、3007亿元,排全国第9位和第13位;债务率为517%,排全国第7位。2020年前3季度,湖南省GDP同比增长2.6%,一般公共预算收入相较于2019年同期下降3.5%。

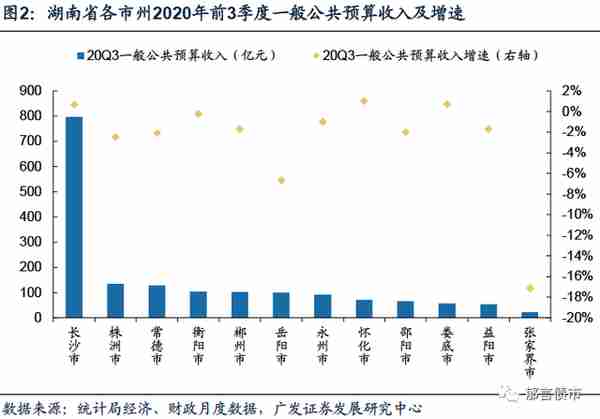

湖南省可分为长株潭、洞庭湖、湘南、湘西四大区域,经济财政实力逐渐递减。经济财政方面,湘西地区GDP受疫情影响相对较大,岳阳市和张家界市2020年前3季度财政收入下滑较多。2020年前3季度,湘西地区的湘西州、张家界市GDP增速仅为0.1%,远低于全省2.6%的平均水平;除了长沙市(0.7%)、怀化市(1.0%)、娄底市(0.7%)一般公共预算收入增速为正外,其余各市均为负。其中,岳阳市和张家界市2020年前3季度一般公共预算收入同比下降幅度较大,分别为-6.7%和-17.15%。

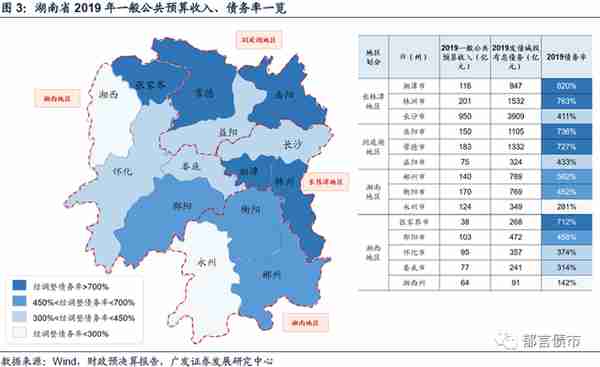

从债务率来看,长株潭地区和洞庭湖地区债务率整体较高。长株潭地区中,湘潭市、株洲市2019年债务率位于全省前2。洞庭湖地区的常德市、岳阳市债务率均在700%以上。湘南地区中,郴州市债务率较高,为562%。湘西地区中,张家界市债务率高达712%,而湘西州为全省最低(142%)。

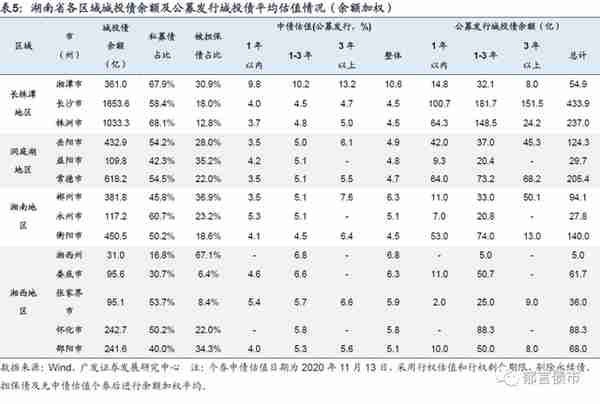

截至2020年11月13日,湖南省城投平台存量债余额为6617亿元,涉及发行人162个。从存量债规模来看,长沙市、株洲市存量城投债余额位列前二,均超过1000亿元。而张家界市、娄底市、湘西州城投债余额均低于100亿元。从公募发行城投债余额及中债估值来看,湘西地区估值普遍较高,平均估值均在5%以上,其中湘西州平均估值达6.8%。长株潭地区平均估值分化较大,长沙市、株洲市平均估值较低,均为4.5%;而湘潭市高达10.6%,且各剩余期限对应估值均位居全省之首。洞庭湖地区平均估值处在中游水平,均在4.6-5%。湘南地区中,除郴州市平均估值处于6.3%的较高水平外,其余各市均在5%左右。

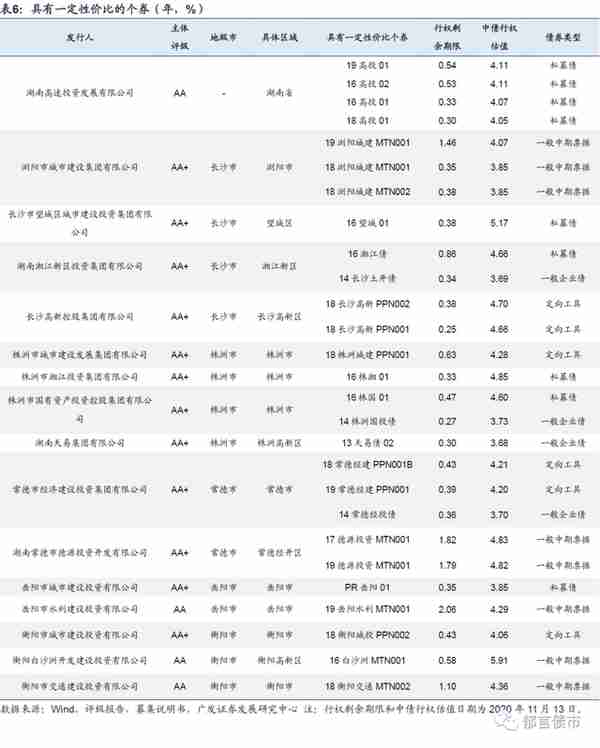

部分平台的个券具有一定性价比。由于湖南省发债城投平台数量较多,本文重点选取了存量债余额在400亿元以上的地级市,分别从产业结构、财政收入及债务、平台概况等方面进行详细分析,并结合安全性、剩余期限和收益率推荐了部分有一定性价比的个券。

核心假设风险。模型设计不合理,数据口径有偏差,城投平台信息不全,城投相关政策超预期。

(一)湖南省形成工程机械、汽车、石化、电子信息等产业集群

湖南省把培育产业集群作为重要战略。工程机械、汽车、石化、电子信息等37个产业集群已经初具规模,规模企业达0.88万家。2019年湖南工程机械产业实现总产值2994亿元,约占全国市场的1/3,拥有三一重工、中联重科、山河智能等知名品牌,长沙市被称为“世界工程机械之都” 。

2020年11月,湖南省“十四五”规划指出,以产业链思维布局产业,着力打造国家重要先进制造业高地和具有核心竞争力的科技创新高地。建设具有全球影响力的工程机械、轨道交通和智能终端等产业发展基地;加快新一代半导体、智能制造装备、新材料和生物等新兴产业规模化集群发展 。

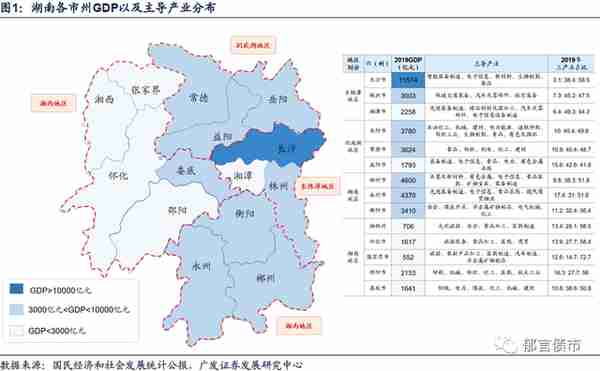

湖南省可分为长株潭、洞庭湖、湘南、湘西四个区域。具体来看,长株潭地区包括长沙、株洲、湘潭3个地级市,洞庭湖地区包括岳阳、常德、益阳3个地级市,湘南地区包括衡阳、郴州、永州3个地级市,湘西地区包括邵阳市、娄底市、怀化市、湘西州、张家界市5个市州。

从具体产业布局来看,长株潭地区着力打造标志性世界级的产业集群,重点支持工程机械、轨道交通、电子信息、智能制造、新材料、文化旅游等湖南省主导产业优化布局。洞庭湖地区全面铺开生态经济区建设,重点打造石油化工、船舶、农副食品加工、轻纺等4大产业集群。湘南地区积极融入珠三角,重点承接新材料和特色轻工加工贸易等产业,加快建设为中部地区产业承接的重要平台、湘粤开放合作试验区、有色金属精深加工基地(图1湘南地区GDP有误,请以表2为准)。湘西地区立足区域性交通枢纽和生态优势,重点发展现代农业、生态文化旅游、健康养老等产业。

(二)湖南经济财政处中游水平,债务率处较高水平

湖南省经济财政体量居中,债务率处于全国较高水平。经济方面,2019年湖南省GDP总量为39752亿元,排全国第9位;按可比价格计算的GDP增速为7.6%,处于全国较高水平,排名第5。财政方面,2019年湖南省一般公共预算收入为3007亿元,位居全国中游;财政自给率处于较低水平,仅为37.4%,在全国排名第21。债务方面,湖南省债务率(发债城投有息债务/一般预算收入,下同)处于全国较高水平,2019年为517%,在全国各省中排名第7。

2020年前3季度,湖南省GDP相较于2019年同期增长2.6%,维持2019年增速排名不变。而一般公共预算收入相较于2019年同期下降3.5%,增速在全国排第18,较2019年增速排名(第8)下滑幅度明显。

(一)湘西地区GDP受疫情影响相对较大

湘西地区经济情况受疫情影响相对较大。2020年前3季度,湖南省各地区经济发展在不同程度上受到疫情冲击,其中湘西地区经济情况受疫情冲击影响相对较大。湘西州、张家界市GDP增速仅为0.1%,远低于全省2.6%的平均水平。而长沙市、衡阳市和邵阳市受疫情冲击相对较小,前3季度GDP同比增速均在3%以上。

长株潭地区GDP总量分化较大,长沙市GDP规模一市独大,是湖南省内唯一超过万亿元的地级市,GDP增速也位于全省较高水平。洞庭湖地区中,岳阳市、常德市GDP总量均超过3500亿元,而益阳市GDP总量较低,仅为1792.5亿元。湘南地区GDP总量整体处于中等水平,3个地级市GDP均在2000-3500亿元之间,其中衡阳市GDP较高,为3372.7亿元。湘西地区GDP总量较低,除邵阳市外,娄底市、怀化市、湘西州、张家界市GDP总量位于全省后4位,其中湘西州和张家界市GDP不足1000亿元,分别为705.7亿元、552.1亿元。

(二)岳阳市和张家界市2020年前3季度财政收入下滑较多

2020年前3季度,除了长沙市(0.7%)、怀化市(1.0%)、娄底市(0.7%)一般公共预算收入增速为正外,其余各市均为负。其中,岳阳市和张家界市2020年前3季度一般公共预算收入同比下降幅度较大,分别为-6.7%和-17.15%。岳阳市主要是由于重点税源减收较多,2020年上半年中石化两厂地方收入减少1.1亿元,下降17.7%;两厂以外监控的96家重点税源企业入库收入同比下降25.7%。张家界市的支柱产业是旅游业(2019年旅游及相关产业增加值占GDP的比重达34.3%),今年上半年旅游业受疫情影响较大,前3季度张家界市旅游总收入较去年同期下降54%,因而一般公共预算收入大幅下降。

从一般公共预算收入来看,长株潭地区财政实力较强,而湘西地区财政实力相对较弱。长株潭地区中,长沙市2019年实现一般公共预算收入950.2亿元,远高于省内其他各市;株洲市为200.9亿元,排全省第二。洞庭湖地区中,常德市、岳阳市、衡阳市均在150-200亿元之间,益阳市较低为74.8亿元。湘南地区一般公共预算收入整体处于中等水平,均在120-180亿元之间。湘西地区财政实力相对较弱,除邵阳市外,其余各市均在100亿元以下,其中张家界市一般公共预算收入为全省最低,仅有37.7亿元。

从财政自给率来看,除长沙市以外,湖南省其余地级市财政自给率均偏低。长株潭地区财政自给率相对较高,其中长沙市2019年财政自给率为68.4%,遥遥领先于其他地级市;湘潭市、株洲市分别为38.7%、38.2%,位列全省第二、第三。洞庭湖地区中,益阳市财政自给率偏低,仅为19.8%。湘南地区的3个地级市财政自给率处于25%-32%之间。湘西地区财政自给率较低,5个市州均在25%以下,其中邵阳市和湘西州分别仅为16.7%、18.2%。

从政府性基金收入来看,各区域2019年政府性基金收入及增速分化较大。其中,长沙市、株洲市、衡阳市2019年政府性基金收入较高,分别为859.2亿元、297.4亿元、269亿元;永州市政府性基金收入最低,仅为36.6亿元。除怀化市外,其余地级市2019年政府性基金收入均高于近3年平均值。增速方面,张家界市、郴州市和娄底市2019年增速排名前三,分别为124.6%、102%、81.5%。除永州市(-43.0%)、怀化市(-29.2%)、益阳市(-10.1%)、湘潭市(-7.6%)、岳阳市(-4.2%)外,其余地级市均实现不同程度的增长。

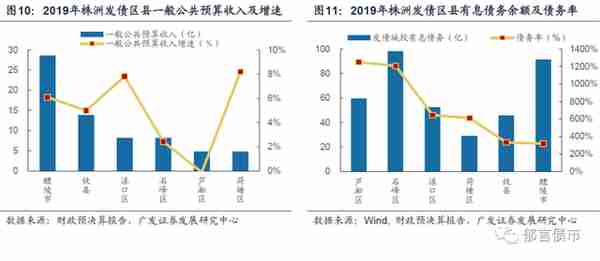

从债务率(发债城投有息债务/一般预算收入)来看,长株潭地区和洞庭湖地区债务率整体较高。长株潭地区中,湘潭市、株洲市债务率位于全省前2,分别为820%、763%;长沙市相对较低,为411%。洞庭湖地区的常德市、岳阳市2019年债务率均在700%以上;益阳市相对较低,为433%。湘南地区中,郴州市2019年债务率较高,为562%;衡阳市和永州市分别为452%和281%。湘西地区中,张家界市债务率高达712%;而湘西州仅为142%,为全省最低。

(一)长沙、株洲存量城投债规模较大

截至2020年11月13日,湖南省城投平台存量债余额为6617亿元,涉及发行人162个。从发行人主体评级来看,以低评级为主,AA及以下占比71%。具体来看,AAA级平台6个,AA+级平台32个,AA级平台94个,AA-级平台20个,BBB+级平台1个,无评级9个。

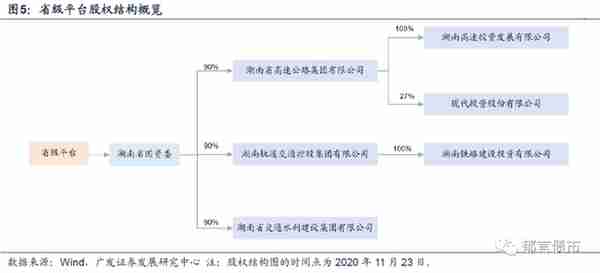

从行政级别来看,湖南省城投平台以区县级平台为主。湖南省城投平台中省级平台6个,市级平台37个、区县级平台62个、园区级平台47个。

分地区来看,省本级存量债余额为751亿元。地级市中,长沙市、株洲市存量城投债余额位列前二,均超过1000亿元,分别为1654亿元和1033亿元。而张家界市、娄底市、湘西州城投债余额均低于100亿元。

从城投平台个数来看,省本级平台有6个。地级市中,长沙市位列第一,有35个;其次是株洲市,有21个;郴州、岳阳、湘潭、常德、衡阳分别有16个、15个、15个、13个、10个;其余地级市城投平台均低于10个。

从湖南省城投债到期及行权来看,2021、2022、2023年到期及行权规模较大,分别为1623亿元、1750亿元、1894亿元,分别占存续债总量的24.5%、26.4%、28.6%。

分地区来看,2021年湖南省本级、湘潭市城投债到期及行权压力较大,占各自存续城投债比例分别为36.8%和29.2%。而益阳市占比为9.1%,短期偿债压力相对较小。

(二)长株潭地区私募发行城投债占比整体较高,湘潭市城投债估值较高

从私募发行城投债占比来看,湖南省整体较高,平均占比为55%。具体来看,长株潭地区私募发行城投债占比整体较高,其中株洲市、湘潭市私募债占比位列全省前二,均超过60%,分别为68.1%和67.9%。湘西地区私募债占比相对较低,其中湘西州私募债占比低于20%。

从公募发行城投债余额及中债估值来看,湘西地区估值普遍较高,平均估值均在5%以上,其中湘西州平均估值达6.8%。长株潭地区平均估值分化较大,长沙市、株洲市平均估值较低,均为4.5%;而湘潭市高达10.6%,且各剩余期限对应估值均位居全省之首。洞庭湖地区平均估值处在中游水平,均在4.6-5%。湘南地区中,除郴州市平均估值处于6.3%的较高水平外,其余各市均在5%左右。

除湘潭市外,各地级市行权剩余期限1年以内的公募债平均估值在3.5%-5.4%。其中,张家界市、永州市、娄底市较高,均在4.5%以上;郴州市、岳阳市、常德市较低,均在3.5%左右。

(三)湖南省主要城投平台梳理

湖南省发债城投平台数量较多,本文重点选取了存量债余额在400亿元以上的地级市,分别从产业结构、财政收入及债务、平台概况等方面进行详细分析。最后结合安全性、剩余期限和收益率推荐了部分有一定性价比的个券。

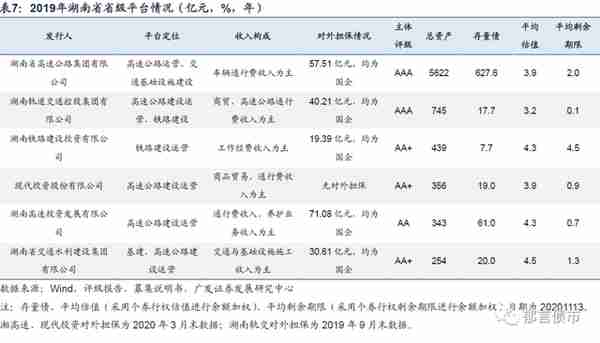

1.省级

湖南省共有6家省级平台,主要业务都与交通建设运营相关。其中,湖南省高速公路集团有限公司(“湘高速”)、现代投资股份有限公司(“现代投资”)、湖南高速投资发展有限公司(“湖南高投”)主要负责湖南省的高速公路建设与运营。湘高速是湖南省最大的高速公路投资建设运营主体,管理与运营的高速公路占湖南省高速公路通车总里程的73.71%。湖南高投、现代投资是湘高速的子公司。

湖南轨道交通控股集团有限公司(“湖南轨交”)、湖南铁路建设投资有限公司(“湘铁集团”)主要负责湖南省内铁路的投资建设。湖南轨交是湖南省境内铁路建设和磁浮快线的省方出资代表,业务涉及轨道交通、房地产、商贸等各个领域;湘铁集团是湖南轨道的子公司,承担湖南省铁路、城际及其他交通项目的建设投资和运营管理。湖南省交通水利建设集团有限公司则主要负责路桥工程建设、航务工程建设及疏浚等业务。

省级平台存量债收益率普遍较低,建议投资私募债、挖掘母子平台利差来赚取一部分溢价。例如,湘高速存量债估值偏低,而子公司湖南高投收益率尚可,4只私募债行权剩余期限在0.3-0.6年,行权估值在4%出头[1] ,且均由湘高速担保,性价比较高。湖南轨道交通控股集团有限公司于2020年4月首次发债,目前仅有1只超短融,剩余期限为0.14年,估值为3.2%。

2.长沙

长沙市是湖南省省会,经济财政遥遥领先。全市下辖芙蓉、天心、岳麓、开福、雨花、望城6个区,浏阳、宁乡2个县级市,以及长沙县。作为全国“两型社会”综合配套改革试验区、中国重要的粮食生产基地和综合交通枢纽,长沙是国务院批复的长江中游地区核心城市,是长江经济带重要的节点城市。

产业结构方面,2019年,长沙市三次产业结构由2018年的2.9:42.4:54.8调整为3.1:38.4:58.5,第三产业占比较上年提高3.7个百分点。长沙致力于做强5大优势特色产业,分别为智能装备制造(含工程机械)、电子信息、新材料、生物制药、食品。

财政收入方面,长沙县2019年一般公共预算收入较高,岳麓区、芙蓉区相对较低。长沙县一般公共预算收入较高,为110.4亿元。浏阳市、雨花区、望城区、宁乡市一般公共预算收入在50-100亿元。岳麓区、芙蓉区一般公共预算收入相对较低,均在40亿元以下。债务率方面,宁乡市债务负担较重,债务率远高于全市其他区域,达993.1%。而长沙县债务率最低,为132%。

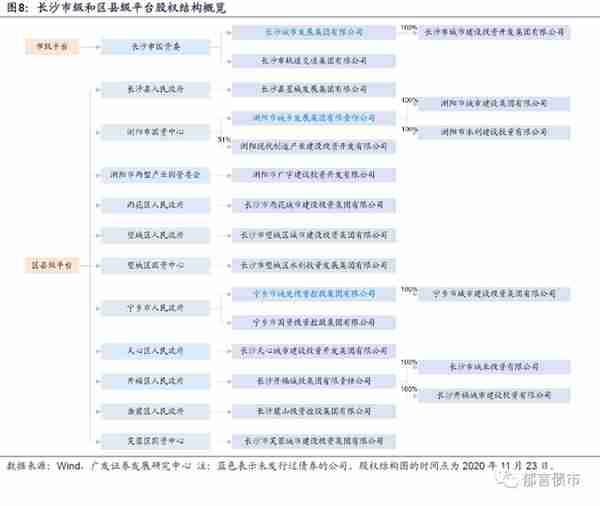

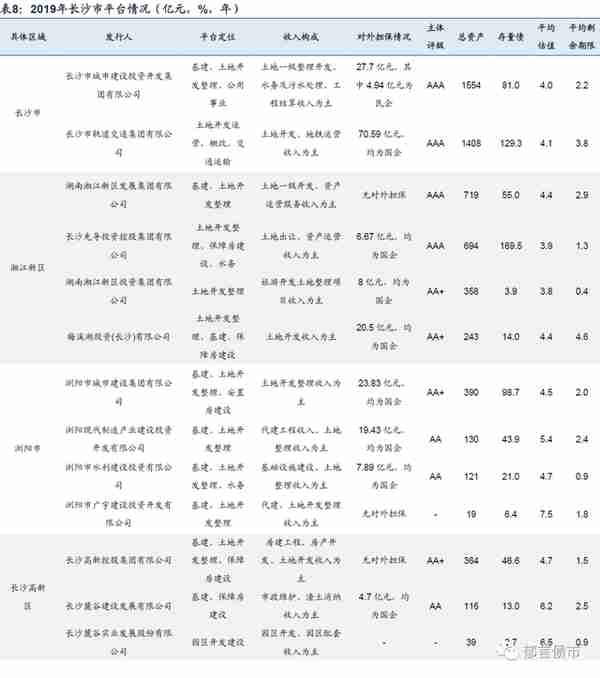

平台概况方面,长沙市共有35个平台,其中市级平台2个,区县级平台16个,国家级园区12个,省级园区3个,普通园区2个。2个市级平台分别为长沙市城市建设投资开发集团有限公司(“长沙城投集团”)、长沙市轨道交通集团有限公司(“长沙轨道”)。这两家平台均为AAA评级,信用资质较好,存量债收益率普遍较低,平均估值在4%左右。

区县级层面,浏阳市有4个平台,开福区有3个平台,宁乡市、望城区各有2个平台,岳麓区、芙蓉区、雨花区、天心区、长沙县各有1个平台。除岳麓区、芙蓉区和长沙县外,其余区县均有发债平台承接过地方专项债项目。

浏阳市城市建设集团有限公司是浏阳市的主平台,主要负责基建、土地开发整理、安置房建设等业务。存续债数量较多,以中短期为主。其中,剩余期限0.4年的“18浏阳城建MTN001”和“18浏阳城建MTN002”,估值为3.8%左右;剩余期限1.5年的“19浏阳城建MTN001”,估值为4.1%,均具有一定性价比。

长沙市望城区城市建设投资集团有限公司是望城区最主要的城市基础设施建设主体,存量债中有7只私募债、2只中票和2只企业债。其中,私募债“16望城01”剩余期限为0.4年,估值为5.2%,性价比较高。长沙开福城投集团有限责任公司于2020年9月首次发债,目前仅有一只存续私募债,行权剩余期限为2.86年,行权估值为4.75%。

国家级园区层面,湘江新区有4个平台,长沙高新区有3个平台,长沙经开区、宁乡经开区、望城经开区、浏阳经开区各有1个平台。湘江新区是国务院批准的中部地区首个国家级新区,拥有两家AAA评级发债城投平台,分别为湖南湘江新区发展集团有限公司(“湘江集团”)和长沙先导投资控股集团有限公司(“先导控股”)。虽然这2家平台的实际控制人均为长沙市国资委,但主要负责湘江新区范围内的土地开发整理和基建。其中,湘江集团主要负责梅溪湖片区、大王山片区和大科城片区;先导控股主要负责洋湖片区、滨江片区及月亮岛文旅新城片区。两家平台存量债均以私募为主,先导控股短期偿债压力偏大,存量城投债2021年到期及行权规模为109.5亿元,占比64.6%;湘江集团存量债期限以中长期为主,4只存量债行权剩余期限在1.8-3.8年,估值在3.9%-4.6%的较低水平。

湘江集团子公司湖南湘江新区投资集团有限公司的2只存续债性价比较高,私募债“16湘江债”剩余期限0.9年,估值为4.7%;企业债“14长沙土开债”剩余期限0.3年,估值为3.7%。

长沙高新控股集团有限公司(“长高控股”)是长沙高新区的主平台,主要负责长沙高新区土地开发整理、保障房建设和基建。长高控股短期偿债压力较大,2021年到期及行权债券规模为32.5亿元,占比69.7%。存量债有1只中票和4只PPN,其中2只PPN行权剩余期限分别为0.3年和0.4年,行权估值均为4.7%左右,性价比较高。

3.株洲

株洲市位于湘江下游、湖南省东部偏北。全市下辖天元、芦淞、荷塘、石峰、渌口5个区,攸县、茶陵县、炎陵县3个县,醴陵市1个县级市,并设有云龙示范区。作为新中国成立后首批重点建设的工业城市,株洲拥有国家公交都市建设示范城市、国家园林城市等称号,是长江中游城市群成员,是长株潭“两型”社会建设综合配套改革试验区重点城市之一。

产业结构方面,2019年株洲市三次产业结构由2018年的7.1:43.7:49.2调整为7.3∶45.2∶47.5,二、三产业占比趋于平衡。具体来看,株洲市以轨道交通装备、汽车及零部件、航空装备三大动力产业为支柱产业,同时重点培育新能源、新材料、电子信息、生物医药、节能环保等战略性新兴产业。

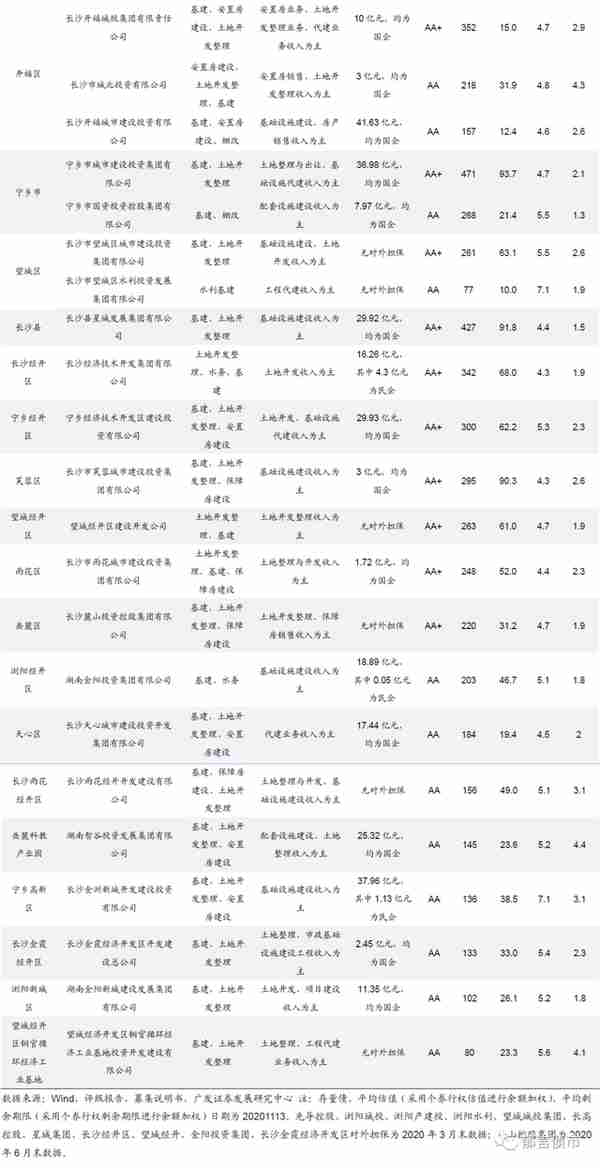

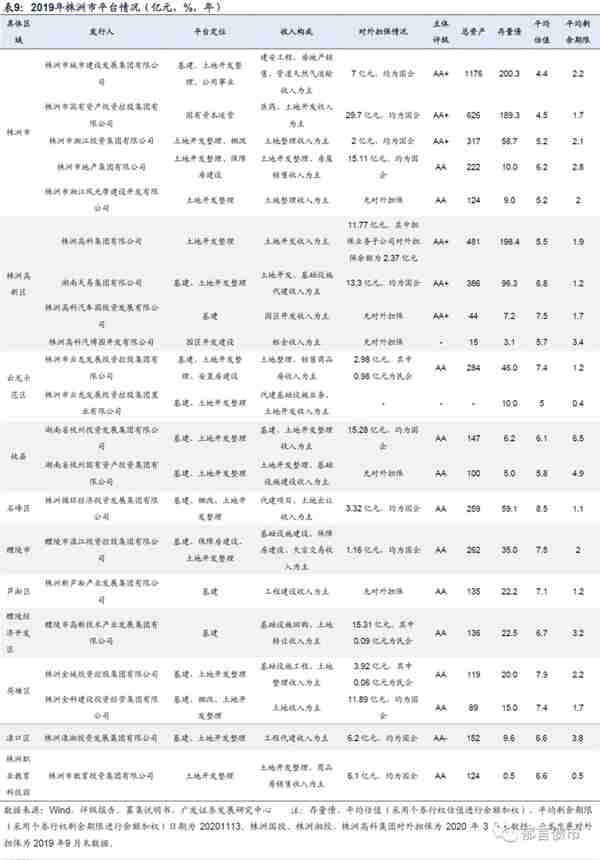

财政收入方面,株洲市各发债区县2019年一般公共预算收入均低于30亿元。其中,醴陵市2019年一般公共预算收入最高,为28.5亿元;攸县排名第二,为13.7亿元;渌口区、石峰区、芦淞区、荷塘区均在10亿元以下,财政实力较弱。债务率方面,株洲市下属区县整体债务负担较重。其中,芦淞区、石峰区2019年债务率均超过1200%,分别为1249.2%和1206.1%。渌口区、荷塘区在600%-700%。攸县、醴陵市债务率相对较低,分别为332.2%、320.7%。

平台概况方面,株洲市共有21个平台,市级平台5个,区县级平台8个,国家级园区平台4个,省级园区平台1个,普通园区平台3个。市级平台中,株洲市城市建设发展集团有限公司(“株洲城建”)资产规模最大,超过1100亿元。2019年株洲市进行平台整合,将株洲市湘江投资集团有限公司(“湘江投资集团”)股权无偿划转至株洲城建,使得其总资产由2018年的720亿元增加至2019年的1176亿元。公司存量债数量较多,有31只,且以中长期为主。其中“18株洲城建PPN001”剩余期限为0.6年,估值为4.3%,相较于同期限的超短融(估值3.6%)有70bp溢价,性价比较高。

湘江投资集团主要负责株洲市土地开发整理和棚改业务,2019年获得交发集团、株洲天台山庄100%股权划入。公司共有存量债9只,包括5只中票、4只私募债和1只企业债。其中私募债“16株湘01”剩余期限为0.3年,估值收益率为4.8%,性价比较高。

株洲市国有资产投资控股集团有限公司(“株洲国投”)是株洲市重要的国有资本运营平台,旗下的千金药业(600479.SH)知名度较高。2019年合并宜安科技,新增合金材料产销业务。公司存量债有20只,私募债8只,公募债12只。其中,私募债“16株国01”剩余期限为0.5年,估值为4.6%;剩余期限0.3年的“14株洲国投债”,估值为3.7%,均具有一定性价比。

区县级层面,攸县和荷塘区有2个平台,石峰区、醴陵市、芦淞区、渌口区各有1个平台。各平台存量私募债占比较高,其中醴陵市渌江投资控股集团有限公司、株洲新芦淞产业发展集团有限公司(“新芦淞集团”)、株洲金科建设投资经营集团有限公司、株洲金城投资控股集团有限公司4家平台私募债占比100%,株洲循环经济投资发展集团有限公司(“株洲循环”)私募债占比86%。部分平台短期偿债压力较大,株洲循环2021年到期及行权债券40亿元,占比67.7%;新芦淞集团2021年到期及行权债券14.2亿元,占比64%。

湖南省攸州国有资产投资集团有限公司(“攸州国投”)主要从事攸县两大工业园区及乡镇范围内的土地开发整理和基建业务,公司于2020年9月首次发债,由湖南省融资担保公司提供全额无条件不可撤销的连带责任保证担保,行权剩余期限为4.8年,行权估值为5.8%。

园区级层面,株洲高新区有4个平台,分别株洲高科集团有限公司(“株洲高科集团”)、湖南天易集团有限公司(“天易集团”)、株洲高科汽车园投资发展有限公司(“高科汽车园”)和株洲高科汽博园开发有限公司(“高科汽博园”),其中高科汽车园是株洲高科集团的子公司,高科汽博园是高科汽车园的子公司。各平台存量私募债占比较高,其中天易集团、高科汽车园、高科汽博园私募债占比均在85%以上。

湖南天易集团主要负责株洲高新区的基础设施建设、土地开发整理等业务,2019年获得高新区管委会货币增资3.5亿元。天易集团与株洲高科集团存在互保关系,截至2020年3月末,天易集团对株洲高科集团担保金额为12亿元,株洲高科集团对天易集团担保金额为4.58亿元。12只存量债中有3只公募债和9只私募债,其中有1只企业债“13天易债02”,由中债信用增进投资股份有限公司担保,剩余期限为0.3年,估值为3.7%,具有一定的性价比。

4.常德

常德市位于湖南北部,是长江经济带、长江中游城市群和环洞庭湖生态经济圈重点城市。全市下辖武陵区、鼎城区2个市辖区,津市市1个县级市,安乡、汉寿、桃源、临澧、石门、澧县6个县。

产业结构方面,2019年,常德市三次产业结构由2018年的10.2:37.9:51.9变为10.9:40.4:48.7,仍以二、三产业为主。作为全国重要的农产品生产基地和湘西北工业基地,常德市形成了以食品、纺织、机电、化工、建材为支柱的工业体系,并计划建成烟草、生物医药与健康食品、装备制造与军民融合、文旅康养4大千亿产业集群。

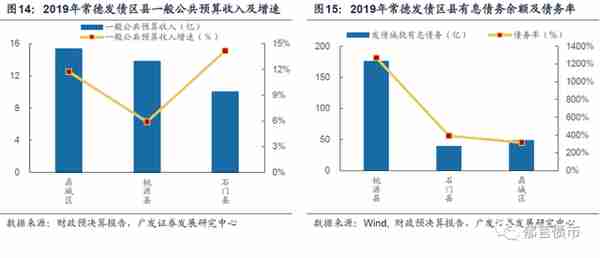

常德市有存量城投债的区县数量较少,且财政实力较弱。3个区县2019年一般公共预算收入普遍偏低,均在20亿元以下。其中鼎城区一般公共预算收入为15.4亿元。桃源县、石门县紧随其后,分别为13.8亿元、10亿元。从债务率来看,桃源县债务负担较重,债务率高达1270%。石门县、鼎城区债务率相对较低,分别为390%、316%。

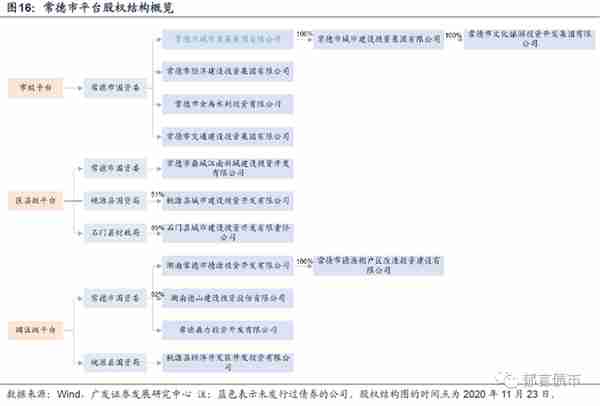

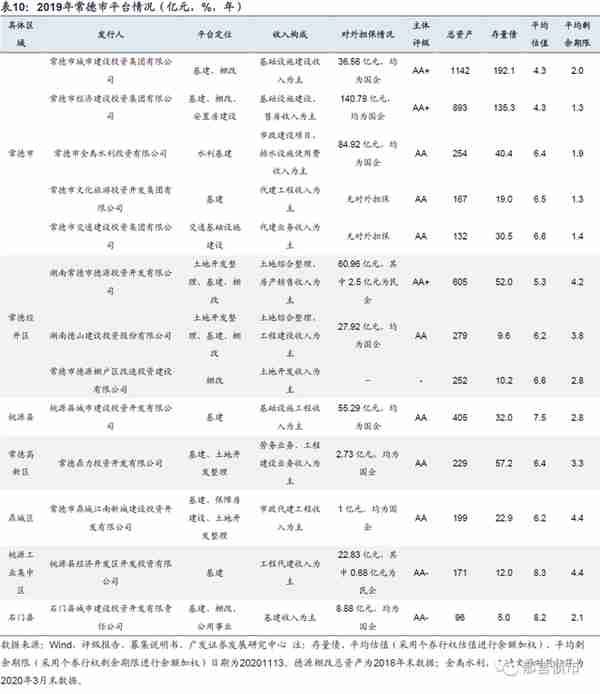

平台概况方面,常德市共有13个平台,其中市级平台5个,区县级平台3个,国家级园区平台4个,省级园区平台1个。2019年以来常德市级平台进行了整合,常德市城市建设投资集团有限公司(“常德城投”)合并常德文旅投和常德交投。其中,常德文旅投已于2019年11月29日完成股权划转,常德交投尚未完成股权划转。与此同时,常德市于2019年10月30日新成立了一家平台——常德市城市发展集团有限公司,并将常德城投100%股权无偿划入。常德城投目前是最大的发债平台,2019年末总资产为1142亿元,存量债收益率偏低,平均估值为4.3%。

常德市经济建设投资集团有限公司是常德市第二大发债平台,主要负责常德市城区武陵大道以东的基础设施建设和棚户区改造等业务。公司存量债有16只,以私募债为主(12只)。其中,企业债“14常德经投债”剩余期限为0.4年,估值为3.7%;剩余期限0.4年左右的PPN,估值在4.2%,均具有一定性价比。

区县级层面,桃源县、鼎城区、石门县各有1个平台。由于各区县财政实力较弱,一般预算收入均在20亿元以下,3家区县级平台存量债收益率普遍较高,且需要依靠担保发行。存量债以中长期为主,行权剩余期限均在1年以上,估值普遍较高,均在5.8%以上。

园区级层面,常德市共有4个国家级园区和1个省级园区。其中,常德高新区有1个国家级园区平台,为常德鼎力投资开发有限公司;常德经开区有3个国家级园区平台,分别为湖南常德市德源投资开发有限公司(“德源投资”)、湖南德山建设投资股份有限公司、常德市德源棚户区改造投资建设有限公司(“德源棚改”)。其中德源棚改是德源投资的子公司,仅在2016年由德源投资担保、私募发行过1只项目收益债,剩余期限2.8年,估值处于6.6%的较高水平。

德源投资是常德经开区的主平台,主要从事土地开发整理、基建和保障房建设。存量债以公募债为主(7只),仅有一只私募债。剩余期限1.8年左右的中票,收益率为4.8%,具有一定性价比。

5.衡阳

衡阳市位于湖南省中南部,是湘南地区的政治、经济、军事和文化中心。衡阳下辖雁峰区、石鼓区、珠晖区、蒸湘区、南岳区5个市辖区,衡阳县、衡南县、衡山县、衡东县、祁东县5个县,耒阳市、常宁市2个县级市。

产业结构方面,2019年,衡阳三次产业结构由2018年的11.1∶33.6∶55.3调整为11.2∶32.4∶56.4,第三产业占比进一步提高。衡阳市现已形成较为完整的工业体系,支柱行业为冶金、煤炭开采、非金属矿物制品业、电气机械、化工等。

财政收入方面,衡阳市2个发债区县财政实力较弱,衡阳县、衡东县一般公共预算收入分别为10亿元、8.2亿元。从债务率来看,衡阳县、衡东县债务率相对较低,分别为287.8%、266.9%。

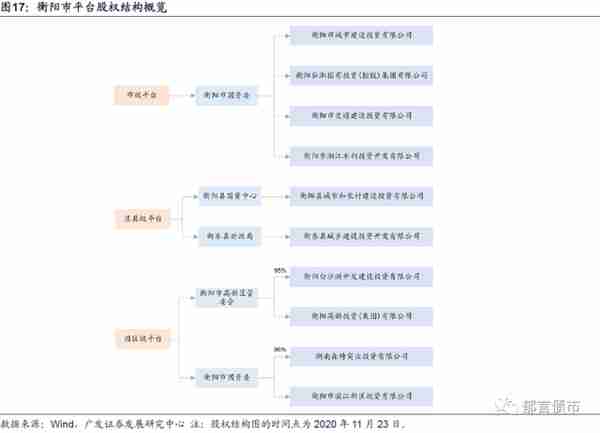

平台概况方面,衡阳市共有10个平台,其中市级平台4个、区县级平台2个、国家级园区平台2个,省级园区平台1个,普通园区平台1个。衡阳市级平台目前正在进行整合,衡阳市城市建设投资有限公司(“衡阳城投”)将合并衡阳市交通建设投资有限公司(“衡阳交投”)和衡阳市滨江新区投资有限公司。

衡阳城投是衡阳市最大的主平台,主要负责衡阳市基础设施建设、土地开发整理、保障房建设等业务。公司存量债公募和私募发行数量基本相当。其中,“18衡阳城投PPN002”剩余期限为0.43年,估值为4.1%,相较于同期限的短融(0.44年、估值3.6%)有50bp溢价,性价比较高。衡阳交投在整合预期下存量债值得挖掘。其中,行权剩余期限1.1年的“18衡阳交通MTN002”,行权估值为4.4%,具有一定性价比。

区县级层面,衡阳县、衡东县各有1个平台,分别为衡阳县城市和农村建设投资有限公司、衡东县城乡建设投资开发有限公司。由于这2个县财政实力较弱,一般公共预算收入均在10亿元以下,2家平台的所有存量债均依靠担保发行、收益率在7%左右。

园区层面,衡阳高新区有2个国家级园区平台,湖南衡阳松木经开区有1个省级园区平台。其中2个国家级园区平台分别为衡阳白沙洲开发建设投资有限公司(“白沙洲建投”)和衡阳高新投资(集团)有限公司(“衡阳高新”)。其中衡阳高新于2020年3月首次发债,存量债中有1只私募债,1只PPN和1只企业债。其中企业债由湖南省融资担保集团有限公司担保,行权剩余期限4.8年,估值收益率为5.2%。

白沙洲建投是衡阳高新区白沙洲工业园重要的基础设施建设主体。公司有8只存量债,其中2只期限偏长的债券依靠担保发行。短久期的中票“16白沙洲MTN001”(0.6年)估值为5.9%,具有一定性价比。

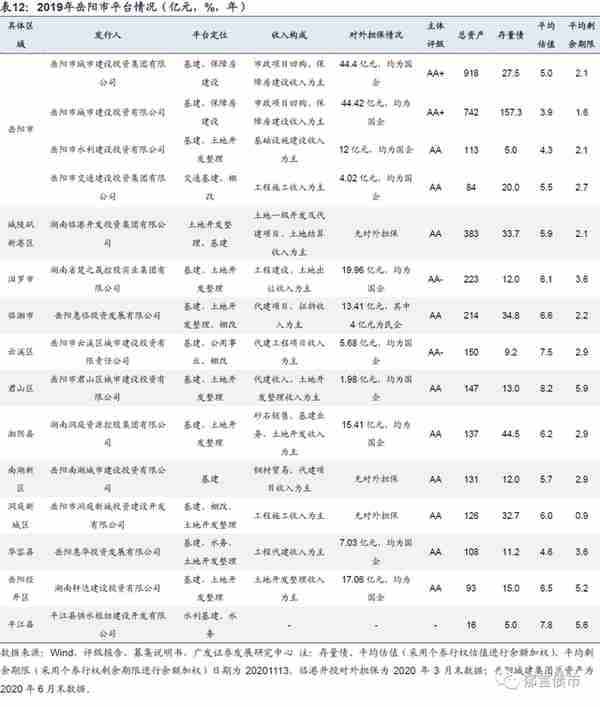

6.岳阳

岳阳市地处湖南省东北部,下辖岳阳楼区、云溪区、君山区3个区,岳阳县、华容县、湘阴县、平江县4个县,汨罗市、临湘市2个县级市。

产业结构方面,2019年,岳阳市三次产业结构由2018年的9.4: 41.7: 48.9变为10.0∶40.4∶49.6,第三产业占比较上年提高0.7个百分点。岳阳市2019年经济总量位居全省第二,产业以石油化工、航运物流、现代旅游为主,并注重发展纺织、生物制药、机械建材、电力能源、节能环保等产业。

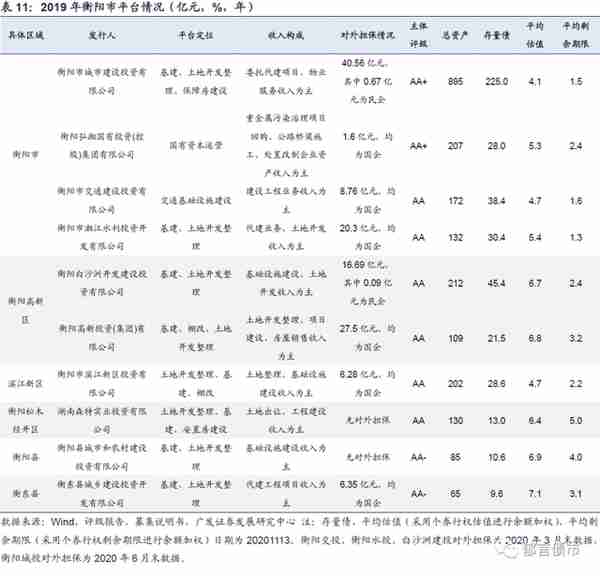

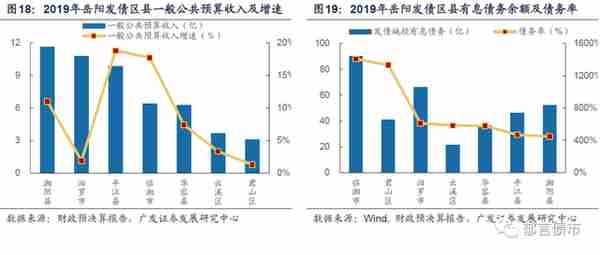

财政收入方面,岳阳市各发债区县财政实力较弱,2019年一般公共预算收入均在12亿以下。债务率方面,整体来看,各区县债务负担较重,债务率均在400%以上。其中临湘市、君山区2019年债务率超过1300%,分别为1408.1%、1330.7%。平江县、湘阴县债务率相对较低,分别为469.1%、447.8%。

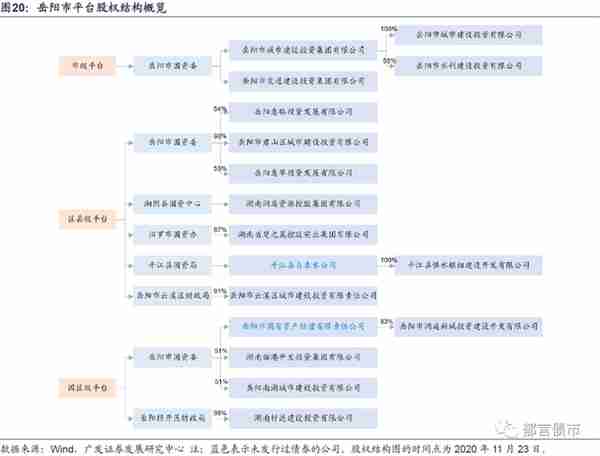

平台概况方面, 岳阳市共有15个平台,其中市级平台4个、区县级平台7个、国家级园区平台1个,普通园区平台3个。4个市级平台分别为岳阳市城市建设投资集团有限公司(“岳阳城建集团”)、岳阳市城市建设投资有限公司(“岳阳城投”)、岳阳市水利建设投资有限公司(“岳阳水利”)和岳阳市交通建设投资集团有限公司(“岳阳交投”)。其中岳阳城投和岳阳水利是岳阳城建集团的子公司。

岳阳城建集团是岳阳市规模最大的平台,2020年6月末总资产为917.8亿元。公司自2019年8月开始发债,目前有4只PPN,行权剩余期限在1.8-2.7年,行权估值在4.9%-5.1%。核心子公司岳阳城投是岳阳市主要的基础设施、保障房建设主体。公司存量债有17只,剩余期限以1.5年以内为主,平均估值处于3.9%的较低水平。其中,私募债“PR岳阳01”剩余期限为0.4年,估值为3.85%,相较于同期限的中票(估值3.5%)有35bp溢价,性价比较高。另外一家子公司岳阳水利仅有一只中票,“19岳阳水利MTN001”行权剩余期限为2年,行权估值为4.3%,有一定性价比。

岳阳交投主要从事交通类基础设施建设,2020年6月首次发债,目前有1只中票、2只私募债和1只PPN,行权剩余期限集中在2.6-2.8年,行权估值在5%-6.2%。

区县级层面,湘阴县、临湘市、君山区、汨罗市、华容县、云溪区、平江县各有1个平台。由于各区县财政实力较弱,一般公共预算收入均在12亿元以下,7家区县级平台依靠担保发债现象较为普遍、存量债收益率普遍较高。26只存量债有16只依靠担保发行。岳阳惠华投资发展有限公司2只依靠担保发行的公募债剩余期限在3.5年左右,收益率在4.5%左右,其余存量债估值均在5.4%以上。

园区层面,岳阳经济技术开发区有1个国家级园区平台,为湖南轩达建设投资有限公司(“轩达建投”);城陵矶新港区、洞庭新城区、南湖新区各有1个园区平台,分别为湖南临港开发投资集团有限公司(“临港开投”)、岳阳市洞庭新城投资建设开发有限公司、岳阳南湖城市建设投资有限公司(“南湖城建”),这3家平台的实际控制人均为岳阳市国资委。其中南湖城建于2020年9月首次发行私募债,剩余期限为2.87年,估值为5.75%。

临港开投主要负责城陵矶新港区土地开发整理和基建,2019年获得城陵矶新港区2家国企100%股权划入和3.1亿元资金补助。截至2019年末,公司无对外担保。公司有4只存量债,包括1只中票、2只企业债和1只PPN,行权剩余期限在1.5-3.0年,行权估值介于5.5%-6.8%。

(一)打分模型

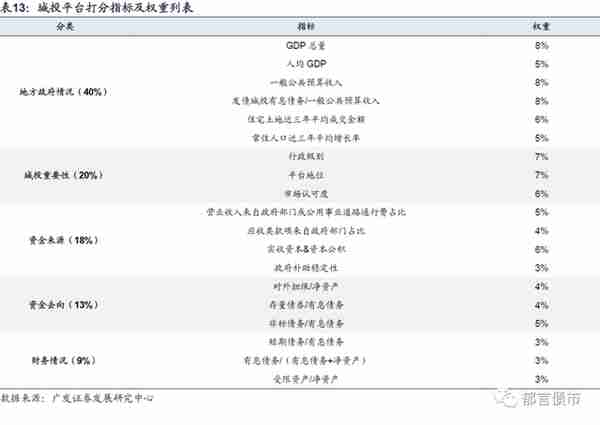

打分模型与《2020走遍中国系列报告之一:江西城投,值得挖掘 》相同,依然分五大类指标,具体指标解释如下。

第一大类为地方政府情况,占比40%,下属包括6个指标:(1)GDP总量:从总量角度衡量当地经济实力;(2)人均GDP:从人均角度衡量当地经济实力;(3)一般公共预算收入:衡量当地财政实力;(4)经调整债务率:发债城投有息债务/一般公共预算收入,衡量当地债务率水平;(5)住宅土地近三年平均成交金额:住宅土地成交金额越高,说明土地出让相关财政收入越多,还本付息越有保障;(6)常住人口近三年平均增长率:衡量当地未来增长潜力。地方政府情况相关数据具体到区县层面。

第二大类为城投重要性,占比20%。下属包括3个指标:(1)平台行政级别;(2)平台地位;(3)市场认可度。

第三大类为资金来源,占比18%。下属包括4个指标:(1)营业收入来自政府部门或公用事业道路通行费占比:反映城投较为优质的现金流占比;(2)应收类款项来自政府部门占比:城投平台的应收类款项如果主要直接来自政府部门,则说明与政府关系相对密切,变现相对更具弹性;(3)实收资本&资本公积,反映地方政府对城投平台的资产性支持;(4)政府补助稳定性。

第四大类为资金去向,占比13%。下属包括3个指标:(1)对外担保/净资产:对外担保占净资产比重较高、尤其是担保对象以民企为主的平台,代偿风险可能加大;(2)存量债券/有息债务:存量债券占比较高的平台未来刚性偿债压力较大;(3)非标债务/有息债务:若非标债务占比较高,说明平台整体融资成本较高,难以通过低成本渠道融资。

第五大类为财务情况,占比9%。下属包括3个指标:(1)短期债务/有息债务:衡量平台短期偿债压力;(2)有息债务/(有息债务+净资产):衡量平台杠杆水平;(3)受限资产/净资产:衡量平台资产流动性。

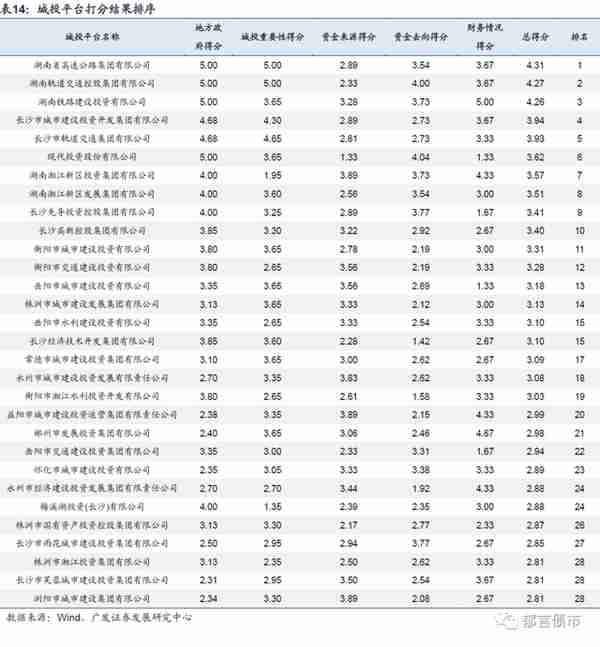

由于部分城投平台数据不全,我们只对127个城投平台进行打分排序。每个指标划分为5档,分别对应1-5分,下表罗列了分数排名前30的平台名单。

注:

[1]本文所称剩余期限、估值、收益率均默认为2020年11月13日统计的行权数据,下文不再重复说明。

风险提示:

1. 模型设计不合理:本文打分模型设计带有一定的主观性,可能存在不合理的地方。

2. 数据口径有偏差:由于城投平台相关数据从评级报告、募集说明书或者财务报告中获取,数据披露口径可能不同,导致结果存在一定偏差。

3. 城投平台信息不全:本文只分析了有存量城投债的平台,由于数据不可得,未发过债的城投平台没有纳入分析,可能会导致分析结果具有局限性。

4. 城投相关政策超预期:如果城投相关政策超预期收紧,叠加还本付息压力较大,信用风险将上升。

已外发报告标题:《湖南省127家城投平台详尽数据挖掘——2020年走遍中国系列报告之四》

对外发布时间:2020年11月23日

报告作者:

刘 郁,执业编号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜 丹,执业编号:S0260520030001,邮箱:jiangdan@gf.com.cn