13精利用最新录得数据做的研究报告之194期:

2022前三季度74家寿险公司投资收益率排行榜:既要有耐心,也要很小心!流水不争先,争的是滔滔不绝!

先说结论:

1、近日,各家保险公司都公布了前三季度的投资收益率指标,我们也整理了一个公司投资收益率排行榜。

受资本市场不利波动影响,显然,此次很多公司的投资收益率都有不同幅度的下降。

那么,我们应该如何科学、客观地评价保险公司短期投资收益的波动呢?

2、事实上,对于寿险公司投资能力评价,我们不能只关注于短期的投资收益率指标,毕竟这里有很大的“外部不确定因素”的影响。

保险业不是短期的投资,我们这个行业看的是长期投资业绩和投资能力。

如果公司长期投资收益率超过内含价值假设,就说明公司的投资是稳健的。

正所谓,短期的投资业绩是城头变幻霸王旗,而长期的投资业绩则是保险业的根基。

那么,应如何避免因股市行情波动导致经营业绩的巨大波动呢?

此次,寿险投资收益率的下跌,也要引起我们一些警觉。

在此,“13精”再次向行业提出两点忠告:

第一,一定不要赌投资,不要赌权益,要控制好权益风险敞口,恪守投资规则。

第二,寿险经营不是以非常高的成本吸收资金,然后倒逼投资收益率。

这不是寿险的商业模式,寿险的商业模式应该是在假设长期投资收益率只有5%的假设条件下,去做好产品和渠道经营,做好损失发生风险、费用风险和退保风险管理。

正所谓,流水不争先,争的是滔滔不绝。寿险经营也是,不争一时的投资收益率高低,争的是稳定的投资收益率长期在5%以上。

3、“13精”给出了评价寿险公司投资能力的夏普比率排行榜。

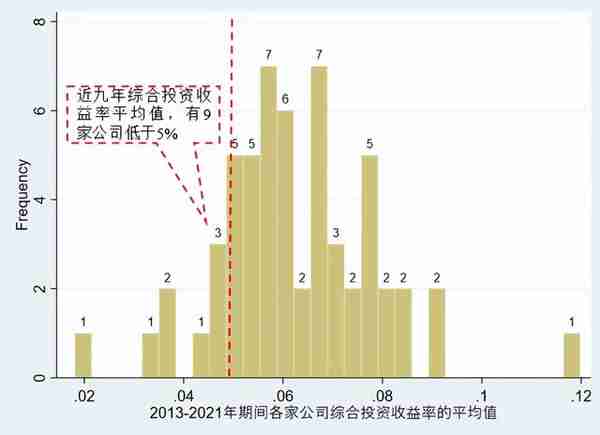

“13精”给出了近九年各家寿险公司总投资收益率平均值、综合投资收益率平均值的描述性统计分布。

从总投资收益率平均值的分布情况来看,简单平均值为6.0%,中位数为5.9%;

从综合投资收益率平均值的分布情况来看,简单平均值为6.3%,中位数为6.1%;

进一步统计结果发现,在2013-2021年期间人保寿险、陆家嘴国泰、阳光人寿和财信人寿4家寿险公司的总投资收益率始终高于5%;

太保寿险的综合投资收益率始终高于5%。

应该说,大部分公司在大部分时间里面都是超过5%的。

正文:

近日,各家保险公司都公布了前三季度的投资收益率指标,我们也整理了一个公司投资收益率排行榜。

受资本市场不利波动影响,显然,此次很多公司的投资收益率都有不同幅度的下降。

那么,我们应该如何科学、客观地评价保险公司短期投资收益的波动呢?

结合寿险公司第三季度投资收益率数据,“13精”再次给出了我们多次强调的忠告。

1

2022前三季度寿险行业投资收益率状况

衡量保险公司投资收益率一般有了两个指标,总投资收益率和综合投资收益率。

由公式可知,总投资收益率和综合投资收益率的区别在于是否考虑浮盈浮亏。

事实上,在究竟该采用哪种投资收益率指标的讨论中,一直有两种观点:

总投资收益率的优点在于其在利润表中“净利润”的上方,符合“损益满计观”。

而综合投资收益率虽然在利润表中“净利润”的下方,但是综合收益能够与净资产的变化保持一致,这符合“资产负债观”。

接下来,我们展示今年前三季度寿险行业的投资收益率状况。

无论从总投资收益率、或是从综合投资收益率来看,寿险行业前三季度的投资收益率压力确实很大。

需要补充说明的是,寿险行业投资收益率是根据74家寿险公司资产规模或投资规模加权平均计算而得。

具体我们也给出了2022前三季度寿险公司总投资收益率、综合投资收益率的描述性统计情况。

从总投资收益率来看,简单平均值为2.7%,加权平均值2.9%、中位数为3.1%,最大值为4.5%,最小值为-9.2%。

其中,总投资收益率为负的公司数量有2家。

从综合投资收益率来看,简单平均值为1.2%,加权平均值1.4%、中位数为1.4%,最大值为4.59%,最小值为-10.4%。

其中,综合投资收益率为负的公司数量有10家。

具体可见74家寿险公司综合收益率排行榜名单。

2

如何客观评价寿险公司投资能力呢?

正如标题所提出的,如何客观评价寿险公司的投资能力?对于科学设定公司投资战略至关重要。

显然,今年前三季度寿险行业投资收益率走低,主要和股市波动有关。

接下来,我们将对比中美寿险行业投资收益率与大盘指数收益率的关系。

正如大家所预期的,中国寿险行业投资收益率与股市走势明显正相关,而美国寿险行业(一般账户)投资收益率与股市并没有显著性关系,并且美国寿险的投资收益率相对波动性更低,近10年平均水平处于4.4%左右。

当然,美国除了寿险行业一般账户外,还有独立账户资产。该账户资产管理规模,却与股市关系高度正相关。

美国将一般账户权益资产限制很低,而将独立账户资产权益资产占比提高,可能也源于对利差损风险的担忧。

由于风险共担,投连险可以有效地避免这种风险。

之前,我们专门写文分析过,可见长期低利率环境,拖累险资投资收益率,ROE去哪寻找支撑?——美国寿险公司如何应对低利率环境,在此我们不再过多分析。

也正是基于这些情况,我们的投资收益率受资本市场影响很大。

所以,对于寿险公司投资能力评价,我们不能只关注于短期的投资收益率指标。

保险业不是短期的投资,我们这个行业看的是长期投资业绩和投资能力。

如果公司长期投资收益率超过内含价值假设,就说明公司的投资是稳健的。

正所谓,短期的投资业绩是城头变幻霸王旗,而长期的投资业绩则是保险业的根基。

当然,应如何避免因股市波动导致经营业绩的巨大波动呢?

此次,寿险投资收益率的下跌,也引起我们一些警觉。

在此,“13精”再次向行业提出两点忠告:

第一,一定不要赌投资,不要赌权益,要控制好权益风险敞口,恪守投资规则。

第二,寿险经营不是以非常高的成本吸收资金,然后倒逼投资收益率。

这不是寿险的商业模式,寿险的商业模式应该是在假设长期投资收益率只有5%的假设条件下,去做好产品和渠道经营,做好损失发生风险、费用风险和退保风险管理。

正所谓,流水不争先,争的是滔滔不绝。

寿险经营也是,不争一时的投资收益率高低,争的是稳定的投资收益率长期在5%以上。

3

寿险公司夏普比率

之前,我们曾撰文指出,单一投资收益率并不能代表险企投资能力,但是夏普比率可以。

有关夏普比率,我们只列出公式,具体含义大家可通过上述链接点击查看。

需要说明的是,由于研究目标不同,我们这次把很多保险公司内含价值估算中使用的长期投资回报率5%,作为Rf的取值(这不代表我们以前将准备金要求回报率作为Rf取值是错误的,只是这次的研究目的是看大家对标5%的情况)。

对于寿险公司而言,如果公司投资收益率能够长期稳定地高于5%,那么夏普比率值就为正。

夏普比率值越高,也表明公司投资能力越强。

此外,“13精”给出了近九年各家寿险公司总投资收益率平均值、综合投资收益率平均值的描述性统计分布。

从总投资收益率平均值的分布情况来看,简单平均值为6.0%,中位数为5.9%;

从综合投资收益率平均值的分布情况来看,简单平均值为6.3%,中位数为6.1%;

此外,统计结果显示,在2013-2021年期间人保寿险、陆家嘴国泰、阳光人寿和财信人寿4家寿险公司的总投资收益率始终高于5%;

太保寿险的综合投资收益率始终高于5%。

应该说,大部分公司在大部分时间里面都是超过5%的。