2017年始,伴随国内经济增长减速换挡,供给侧结构性改革步入深水区,在金融严监管、资管新规出台的背景下,信托牌照“优势”逐步减弱,券商、基金、保险资管、银行理财子公司等金融机构不断与信托争夺资管市场份额,信托行业又一次来到了转型分化的十字路口。

中国信托行业面临转型升级

自1979年新中国第一家信托公司成立以来,中国信托业已走过40多个春秋。1979年至2007年间,中国经济转轨,融资需求旺盛,银行功能单一,难以满足社会各层面融资需求。中国信托业开启了信托投资时代,信托业务呈现多样化特征,“类银行”和“类证券”业务均有涉及。其间,信托业历经6次大整顿,初步建立信托业基础监管体系框架,推动中国信托业进入下一个阶段。

2008年起,随着“四万亿”刺激经济计划出台,银信合作时代拉开序幕,信托业被赋予“银行贷款的补充”的使命,促使信托业发展迅速,信托资产规模实现了近10倍的增长。然而,金融机构套利需求兴起,部分信托公司因其制度的灵活性而成为金融机构套利的通道,伴随着信托资产规模高速增长的是整个信托业“虚胖”。

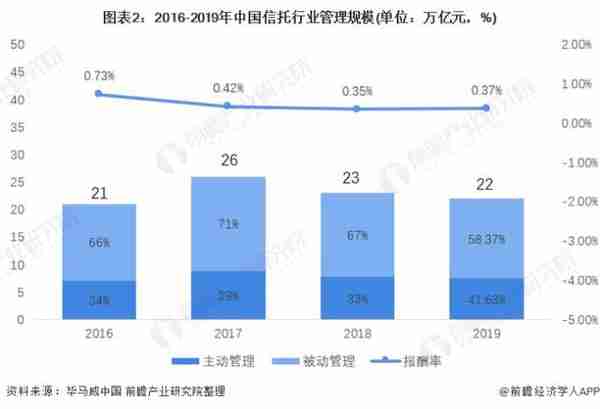

自2017年开始,在“去杠杆、防风险”强监管的驱动下,信托通道业务大幅缩减,导致行业整体信托资产规模持续下降。与此同时,行业报酬率自2016年开始也逐年下滑,这一方面是由于报酬率计算的滞后性,此前大量通道业务到期清算影响报酬率;另一方面是因为行业竞争加剧,资产端的收益空间逐步压缩。

随着2021年底资管新规与资金信托新规落地,将倒逼部分信托公司为了保住高收益的非标主动管理业务规模,加速发展标品信托,我们预测信托行业将出现报酬率进一步下滑的趋势。

信托资产风险率自2017年起持续攀升,于2019年末达到2.67%。随着国际政治经济环境的不确定性增加,虽然中国的疫情短期得到了有效控制,但宏观经济依然面临严峻挑战,过去累积的风险隐患有可能加速暴露。

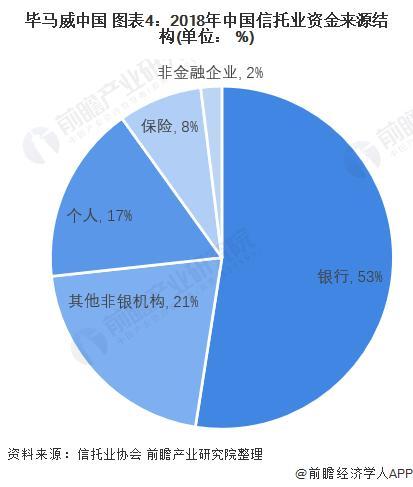

银行资金仍是主要来源 工商企业是最大投向

从资金端来看,虽然短期内银行资金的主导地位短期难以撼动,但传统银信通道在严监管导向下难以为继;保险资管规模持续增长,但信托公司的投资能力和险资对资金投向的要求仍有差距,以及对合作机构资质的要求限制了很多中小信托公司获取保险资金的能力;财富管理业务在信托公司资金端扮演了越来越重要的地位,但是受限于渠道和产品短板,占比仍不足20%,其中信托公司自有客户财富管理业务的比例更低。

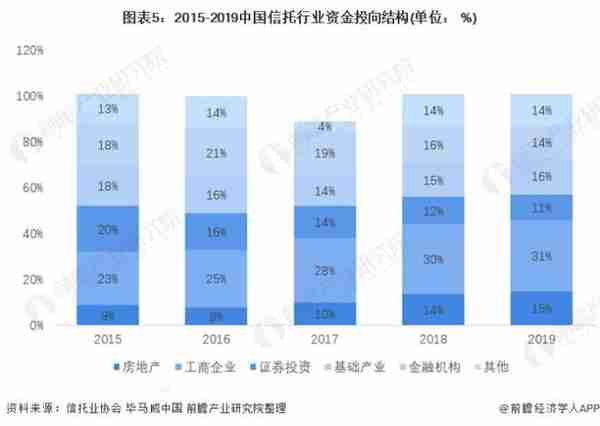

从资产端来看,目前资金信托的投向仍以房地产、基础设施和工商企业为主,三大领域业务在2019年底的占比仍超过60%,这其中绝大部分都是传统的非标资产。从供给端来看,非标资产的比例的占比将继续下降,预计到2025年将下降到22%左右,标准化资产的占比将继续提升。从监管对信托公司业务资产结构调整的要求来看,除了资管新规全面净值化的要求外,暂行办法(征求意见稿)也对非标债权资产提出了不得超过全部集合资金信托50%的严格限制。

中信信托成为我国最大信托机构

在过去规模导向的“一俊遮百丑”的市场评价体系下,粗放的发展模式在一定程度上掩盖了信托公司业务发展质量的问题,从过去5年的行业收入结构排名的变动也可以看到,行业结构非常不稳定。我们预测,未来信托公司的分化将进一步加剧,部分业务基础较好,业务结构合理,风险管理水平优异的机构将在行业调整周期中脱颖而出;部分“虚胖”的机构将在未来几年内承受信托规模和收入调整或下滑的压力;退潮过程中可能还会发现“裸泳”的机构,不过信托行业从来不缺惊喜。

以上数据来源于前瞻产业研究院《中国信托行业市场前瞻与转型策略分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

本文源自前瞻网