25日凌晨,“中国高铁第一股”京沪高速铁路股份有限公司(简称“京沪高铁”)

披露上市发行安排及初步询价公告称,拟公开发行新股数量不超过62.86亿股,发行比例不超过12.80%。

来源:上交所网站

根据发行时间安排,公司将于2019年12月26日、27日和30日举行网下路演。

初步询价时间为2019年12月30日(T-4日)及2019年12月31日(T-3日)两日;2020年1月3日(T-1日)组织安排网上路演;网下及网上申购时间为2020年1月6日(T日);2020年1月8日(T+2日)16点前,网下投资者应根据《网下初步配售结果及网上中签结果公告》中披露的发行价格与获配数量,为其管理的获配的配售对象及时足额缴纳认购资金。

值得一提的是,京沪高铁初始战略配售股份数量为31.43亿股,占本次发行股份数量的50%,这一比例已和A股历史最高纪录持平。

发行规模低于招股书

京沪高铁曾创下多个最快纪录。

10月22日首度报送招股书,11月4日首发申请获得反馈,两天后完成预先披露更新,11月14日首次上会顺利通过。23天,京沪高铁创下了A股最快过会纪录。

京沪高铁首次公开发行申请已获证监会证监许可(2019)2885号文核准。本次拟公开发行新股数量不超过62.86亿股,约占发行后公司总股本的12.80%。

而据当时招股书披露,京沪高铁计划发行75.57亿股,发行后总股本达503.77亿股,发行股份占发行后总股本的15%。业内人士曾经指出,这一首发比例并不寻常,在大多数的IPO项目中,通常发行比例会被限定在10%。

12月20日晚,京沪高铁IPO项目批文终于出现在了证监会核发的企业名单中。

此前,京沪高铁项目从申报、反馈到回复反馈、过会,几乎一路绿灯。不过,与此前市场预期的“隔夜获批”不同,京沪高铁从过会到最终批文落地,已经过去1个多月。

有观点认为,此举或许也考虑到最终的缴款日期要等到明年1月份,这样就避开了年底的资金紧张时点,从而减少对市场的冲击。

但也有投行人士认为,京沪高铁在寻找合适的战略投资或许是更合理的解释,“战投可能没找好,找好了才启动发行。”

与此前邮储银行设置“绿鞋”机制不同的是,京沪高铁此次并未设置超额配售选择权。“因为目前很多银行股市价都是破净状态,而邮储要按照净资产发行,所以破发压力很大。京沪高铁不存在这个问题。” 资深投行人士王骥跃接受中国证券报记者采访时表示。

战略配售:二级市场的缓冲垫

战略配售是指公司在首次公开发行上市或者增发时向战略投资者定向配售股票,A股的战略配售有20年历史。

实际上,战略配售在市场上并不多见。根据Wind统计,剔除科创板,A股市场至今不超过50只股票采用过战略配售的方式发行。

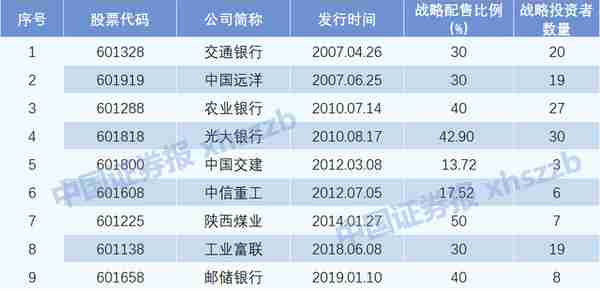

2007年以后部分采用战略配售方式发行的股票

来源:Wind

最早采取战略配售的是1999年12月上市的首钢股份。2000年为国内战略配售热潮,当年实行战略配售的公司高达20家。此后该业务步入探索及调整阶段。2010年首发上市的农业银行是战略配售股数最多的经典案例,超过102亿股。

战略配售比例最高的是2014年1月上市的陕西煤业,占发行数量比重为50%,也是IPO制度改革以来首家采取战略配售方式的大体量新股。陕西煤业向战略投资者共配售5亿股,战略配售总金额达20亿元。

陕西煤业之后,A股市场多年来没有战略配售的出现,直至2018年6月工业富联的发行又启用战略配售。

最近一次采取战略配售的公司是2019年12月10日上市的邮储银行。

王骥跃告诉记者,引入战略配售的首发上市公司往往募集资金规模较大,通过设定锁定期避免大型公司首发上市对二级市场造成过大冲击。

业内人士指出,参与战略配售的投资者必须满足资金实力强劲、以长期投资为目的、与上市公司业务联系紧密等基本门槛,能够与上市公司缔造高度耦合的产业联盟,保持互利共赢的伙伴关系。

对上市公司而言,一是能够通过引入资金雄厚的价值导向型机构投资者保障投资长期性及稳定性,使公司能够在技术升级、资源整合和管理结构优化等多个方面得到有益指导;二是与产业链相关企业达成战略合作,有效降低业务往来的不确定性,通过成本内部化激发盈利潜力,提高经营稳定性。

对资本市场而言,战略配售可以通过锁定期设置有效防止巨额资金需求对二级市场造成的冲击。

编辑:亚文辉