摘要

由于预计加息将导致预期美国经济衰退,也就意味着对大宗商品的需求将出现明显下降,因而导致近期大宗商品受到抛售。这是铜价前期大幅回落的主要原因。

供应端总体稳定。精矿加工费维持70美元上方,铜库存小幅回落,国内冶炼产量稳定增加。

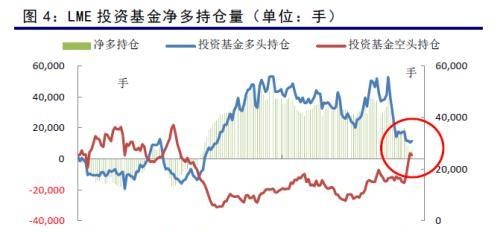

COMEX投资基金净空持仓周度略有下降, LME投资基金净多持仓基本持平。由持仓的数据来看,铜价存在阶段性企稳的可能性。

正文

01 预期美联储7月加息75个基点

面对美国高企的通胀数据,美联储主席包威尔表达了抑制通胀的坚定决心,美联储加快了加息节奏,导致了市场预期美国经济很可能出现衰退。

在6月份加息75个基点后,近期美联储官员暗示,可能将在本月美联储议息会议上连续第二次加息75基点。由于美国6月通胀数据续刷历史纪录,达到了9.1%,7月加息100基点的预期快速升温,并导致商品市场大幅回落。但多数美联储官员表示支持加息75个基点,而不是100个基点。7月26日至27日,美联储将召开议息会议。从本月16日起,美联储官员进入会前静默期。

另外据媒体报道,本月接受调查的经济学家认为,美国在未来12个月某个时候出现衰退的可能性为49%。在62名受访者中,大多数经济学家预计美联储将在年底前将联邦基金利率提高到至少3.25%以上,并在明年将其维持在该水平或高于该水平。

由于预计加息将导致美国经济衰退,也就意味着对大宗商品的需求将出现明显下降,因而导致近期大宗商品受到抛售。

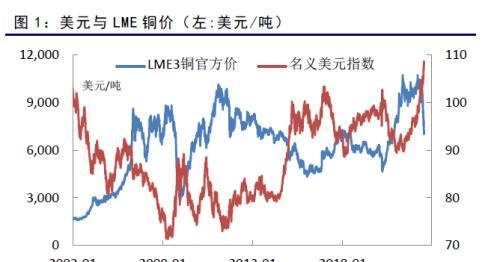

另外,由于美元与铜价存在明显的负相关性,强势美元给铜价带来压力。伴随美联储加息,美元持续走强,达到近20年高位,曾一度接近110整数关口。LME铜价自今年高点的10845美元下跌至6955美元,跌幅达到35%;国内铜价由76580元跌至53400元,跌幅达到30%。内外相差5%的跌幅,主要因人民币汇率贬值,人民币汇率贬值降低了国内铜价的波动率。

近期铜价的持续下跌,因悲观预期所导致的,而非产业链供求发生了实质性的供大于求状况。市场预期今年三季度后美联储加息才会退坡。

02 供应端总体稳定

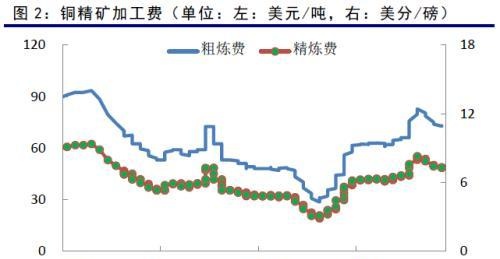

精矿供应:周度现货精矿加工费持续小幅回落,由最高的82.3美元/吨降至目前的72.8美元/吨。虽然现货精矿加工费有所回落,但精矿供应总体稳定。

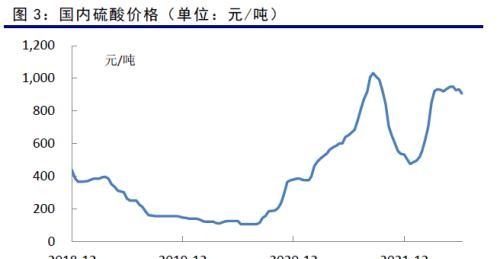

冶炼:国内铜冶炼产量稳定增长。一方面受益于尚可的精矿加工费,另一方面受益于硫酸价格处于高位。据安泰科调研,2022年6月份,22家样本企业合计生产阴极铜77.7万吨,同比增长6.04%,环比增长0.31%(5月修正产量77.46万吨)。

2022年1-6月,样本企业累计生产阴极铜462.26万吨,同比增长2.11%。尽管6月还有新疆、浙江、安徽等地铜冶炼企业因检修对产量输出造成较大影响,但河南、山东、以及内蒙古赤峰等地于二季度后期进行检修和停工复产企业的爬产弥补了损失。

7月,尽管仍有企业进入检修,但多数铜冶炼企业在相对尚可的加工费和硫酸价格高企的助力下,将持续释放生产积极性。预计7月份22家铜冶炼样本企业产量将达到80.3万吨。

库存:截止目前,全球为43万吨,处于缓慢下降状态。LME库存小幅下降至13万吨,上期所库存小幅增加至7万吨,上海保税库库存下降至17.4万吨。

03 铜材产能利用率好坏参半

6月份铜材产能利用率好坏参半。铜管环比降至65%,铜棒降至60%,铜杆略有回升至68%,铜板带持平。

另外,据SMM调研数据显示,6月份铜杆企业开工率为69.44%,环比增加3.58个百分点,同比增加0.76个百分点。其中大型企业开工率为70.91%,中型企业开工率为67.82%,小型企业开工率为53.67%。6月下旬受下游补库需求增量及精废价差缩窄影响,精铜杆企业接单量环比回升,排产充足延续至月末,致使行业开工率得以回升。

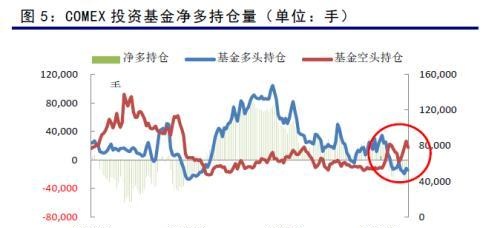

04 COMEX基金净空持仓略有下降

COMEX投资基金净空持仓上周略有下降,7月12日已达到2.5万手,此前两周的净空数据为3.0万手,达到今年以来最大值。

LME投资基金净多持仓由3月份的近4万手,缩减至7月份的5千手,周度基本持平。

由持仓的数据来看,铜价存在阶段性企稳的可能性。

05 小结

本文源自申银万国期货