厂长的话

资管新规之后,银信通道“天路破碎”,衣冠南渡的信托贵族被流放到河落海干的资本荒野。为了活下去,各大机构一边招兵买马,扩建财富中心,一边劈山开道,拓宽融资渠道。。。于是乎,坐拥巨额流量的互联网机构被推上信托舞台,成了资本故事的新贵。

支付宝的神秘信托

前阵子在谈固收产品的时候,有粉丝向厂长咨询了下“支付宝售卖信托产品”的事情,还煞有介事地贴了张相关产品的推介页面:

对此,厂长亲自上阵,“实地考察”一番,果真在“财富-尊享”的专区里找到这处不与人知的“神秘地带”。。。不过,根据厂长及周边亲友的核实确认,此处端口并非全面开放,只有一小撮人能够窥见此处页面(你们也可以试试哈)。

说到这个尊享专区,其实就类似于银行的“私银部门”,它所提供产品的投资门槛更高,风险也更大。目前售卖的产品有两类,分别为信托产品和基金专户产品。

而如上图所见,目前信托专区的上线产品仅有一款,即“五矿信托承信5号第2期结合资金信托计划”。根据产品介绍,该信托的期限为3个月到2年,业绩基准为年化5.8%-7.2%。本期募集金额为2亿,是为第4期,整体规模预计有8-10亿。

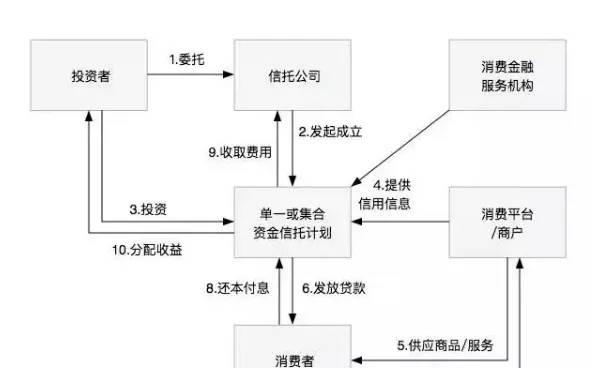

在产品类型上它的标识为“消费金融信托”,其计划受让互联网消费信贷资产,资金的最终用途为“向互联网消费信贷授信借款人发放借款”,并以借款人的资信按不同利率计息。

不过,在深入研究该信托的“好坏”之前,厂长先要和大家探讨下“支付宝卖信托产品的合规性问题”。

要知道,三方互联网机构帮卖信托,这事并不是第一次发生。

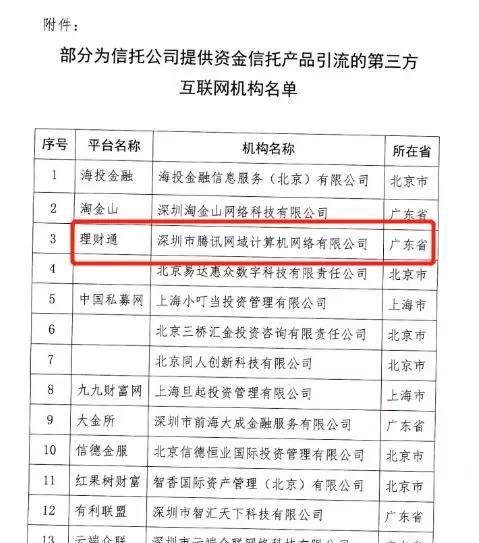

2015年,中融金服、平安财富宝、中顺易先后成立,成为“信托互联网”事业的开路先锋;2018年,微信理财通开设信托专区,“公然售卖”起华宝信托、光大信托、安信信托的相关产品,这大大拓宽了以往偏窄的信托发行/代销渠道:

在业务合规性的解释上,理财通官方称平台不参与金融产品的投资和实际管理,只提供技术支持服务(即不背锅)——在微信的描述里,信托公司相当于在理财通上开了个新店,里面卖的是信托的直销产品。

然而,监管也许会迟到,但永远不会缺席。

就在“甲方乙方”举杯相庆,展望互联网信托新未来的时候,沉默一时的监管层终于“发难”,反手就是一张“违规引流风险机构名单”——用监管爸爸的话来讲,信托公司通过第三方互联网机构将客户直接引流至资金信托产品,这属于违规推介行为,应当清理叫停!

该令一出,各大平台闻风而动,纷纷关停了开服不久的信托专区。。。而距上述事件发生不到一年,支付宝居然明知故犯、故技重施,实在有些匪夷所思。

对此,厂长的解释是:在和三方互联网机构合作的探索模式上,监管的认知存在着地区和时间上的差异,这里面有着监管套利的操作空间——因此,微信用过的“直销”说辞未必不能出现在支付宝的合规解释之中。

当然了,产品销售是否合规,会不会下线?这都只是渠道方的问题,它和产品本身的素质无关。另外,支付宝、微信的上线产品也未必多么得出类拔萃,它的风险并不会减少,平台方也不会为信托产品背书。

五矿信托的实力

唠叨完平台合规的相关疑惑,我们再来看看产品的优劣好坏。

老规矩,我们先说五矿信托的公司“实力”。

根据天眼查的相关信息显示,五矿信托的前身为庆泰信托,它成立于1997年,并在2010年经司法重整“升级”而来,公司的注册资本由当初的3.28亿提升至12亿。现股东为持股78%的五矿资本控股、持股21%的青海国投(不是青海省投)及持股0.794%的西宁城投,是家根正苗红的央企控股信托。

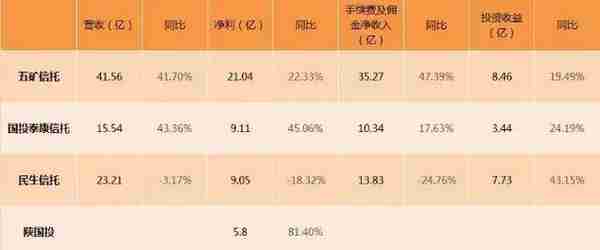

在业绩上,五矿信托是最早一批公布19年成绩单的头部信托。

据相关数据披露,截至19年末,五矿信托的资产规模预计为8500亿,同比增长42%;全年共实现营业收入41.56亿,同比增长41.67%;实现净利润21.04亿,同比增长22.32%。具体而言,其信托手续费的增幅贡献较大,去年的总值为35.3亿,同比飙升47.4%。

从数据来看,五矿信托的去年业绩着实亮眼,它能在环境变天的大背景下逆势走强,的确难能可贵。。。不过厂长要提醒大家一点,业绩统计往往有滞后性,五矿的2019也是有着些许美中不足的投资“雷点”:

2019年5月,ST银亿公告,公司因金融借款合同纠纷被五矿信托告上法庭,要求百胜麒麟、银亿集团偿还债权本金余额3.31亿元及利息1207万元;

2019年9月,五矿信托发布公告,称“五矿信托-千为1号”所持140万张的“16正源03”私募债未收到本息。。。后因不明原因,五矿信托删除该则公告;

2019年11月,当代东方披露新增银行账户冻结事项,其原因与五矿信托的信托贷款合同纠纷案有关,该案所涉冻结金额达1.047亿元。

话虽如此,但瑕不掩瑜,综合五矿信托的背景、业绩以及“刚兑历史”(14年兜底4亿的荣腾计划),它在业内的口碑还算不错,整体实力在68家信托里能排到第十名左右。

消费金融信托上位?

考察信托公司的实力,是为了防范不时之需,即产品“出事后”的风险化解能力。

作为投资者,我们自然希望产品本身素质过硬,尤其是在新规出台,刚兑被破的大背景下。

厂长在上文提到过,该产品的本质是一只“消费金融信托”。而纵览信托江湖的历朝历代,相比“三驾马车”的你来我往,金融类信托向来是个相对低调的割据势力。然而,最新数据显示,这个风头不显的隐形大佬,似乎已经悄悄“上位”了。

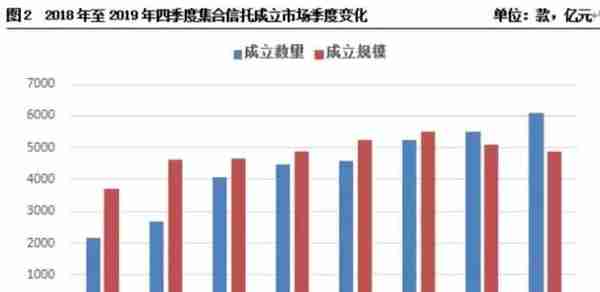

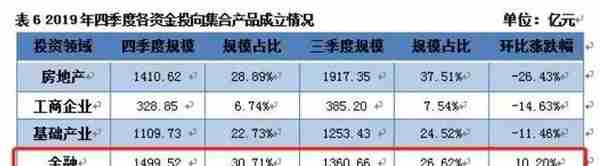

根据用益信托研究统计,19年第四季度信托的“成立市场”规模再降,总计6072款的成立数量环比激增近10%,但募资资金却环比下滑4.49%:

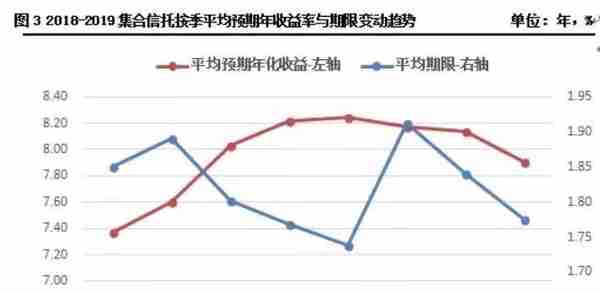

就月度表现来看,10月、11月、12月这三月的成立规模逐月下滑;而产品的预期收益率也滑落到了八个点以下,且短期之内下行趋势不改:

在监管政策的持续发酵下,各类信托的产品规模也在收敛。从下图可见,四大投资领域中,唯有金融信托的成立规模环比上涨。。。实际上,到2019年年底,它已超越地产信托,成为资金投向最多的类别领域。

不过厂长这里要提醒大家一点,金融类信托不等于消费金融信托,后者被前者包含在内,它的规模增长还和净值化产品(证券市场的火爆)、现金管理产品的增量有关。

与这两者相比,消费金融的“火爆”更加被动,它更像是行业转型趋势下的替代产物,其在资金成本、获客渠道、风控体系上的旧疾并没有被表面的规模繁荣所覆盖。

就具体的业务模式而言,它和隔壁的P2P模式有些类似,都是将客户的投资资金,通过信托公司出借给借款人。

对于投资人而言,这样的模式弊病有不少。

首先,风控问题。大的来讲,他和P2P的底层逻辑有何区别?凭什么隔壁互金都要退环境了,消费信贷就能独善其身?小的来讲,地产信托有土地抵押,政信信托有政府刚兑,而消费信贷就只能看对方的经营能力(或者说人品)。

其次,收益率偏低。就以支付宝的这只信托为例,该产品的年化收益为5-7个多点,说实话还不如整体水平八个点的平均值。。。至少在利率上,它是没有什么竞争力的。

总的来说,从平台合规再到产品资金的投资去向,厂长对此类产品的建议是观望,不折腾——大家谨记一点,产品兑付的关键在于信托公司的实力(出事后的风险化解能力)及产品本身的安全性(融资方能否自身兑付),销售平台的光环再亮,也是不存在背书和兜底的。