前言

本期《铂金季刊》分析了2022年第4季度及全年铂金市场的供需变化情况,并修正了对2023年的预测。此外,我们还从投资角度,针对投资者关心的相关问题和市场趋势提供了我方观点。此外,我们也更新了铂金投资产品的合作项目进展以继续满足投资者需求。本期《铂金季刊》数据和注释由金属聚焦公司为WPIC独立提供。

自从2022年11月发布的上一季《铂金季刊》以来,我们已经看到了基本经济前景的一些重大变化。总的来说,随着全球深层、长期的经济衰退风险减弱,总体情况有所改善。如果经济衰退真的出现,它的程度可能会比之前所担心的更为短浅。然而,尽管经济前景有所改善,通胀风险有所缓解(主要是由于能源成本下降),但各国央行尤其是美联储的言论目前表明,今年年内预期还将加息。这与2023年初的预期形成了鲜明的对比,当时的预期是由于通胀下降,随着时间的推移,各国央行将开始逐步减少加息,甚至可能降息。

尽管如此,我们认为即使加息的可能性很大,但消费者支出面临的相关风险已经降低。无论如何,目前的估计已经考虑到了持续加息可能对非必需品支出的影响,以及购买新车等大型采购资金成本上升的影响。话虽如此,尽管需求可能看起来比以前受到了更好的保护,但美联储继续加息的信号确实对美元产生了影响,美元可能会持续走强更长时间,这通常会导致以美元计算的大宗商品价格下跌;这一因素影响了所有以美元计价的大宗商品,不仅仅是铂金。随着消费者支出的风险有所缓解,我们对铂金需求的预期同比增长更有信心,而与此同时,初级矿山供应以及回收所面临的挑战意味着供应风险偏向下行。

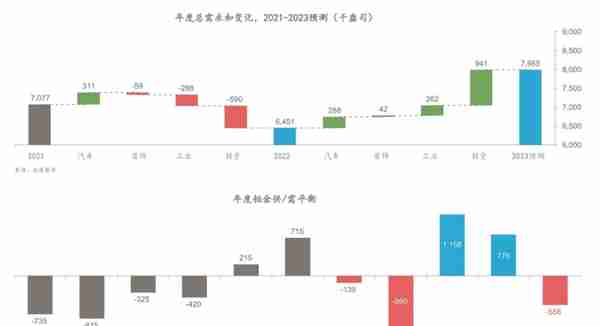

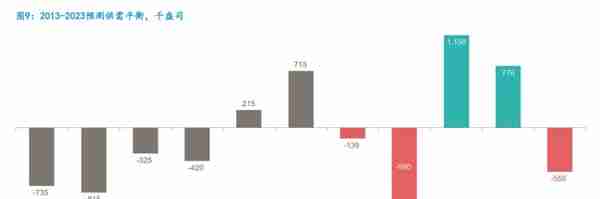

除了汽车、工业和首饰领域铂金需求的增长外,推动供需前景从盈余转向短缺的最大因素是投资领域的需求。自2021年中以来,实际利率和铂金租赁利率的上升对铂金的投资需求产生了重大影响。不断上升的利率促使投资者追逐收益,这对非收益资产不利,导致贵金属ETF被大量抛售。在2021年1月至2022年12月期间,全球黄金ETF持有量下降了380万盎司,白银持有量下降了137万盎司,铂金持有量下降了56万盎司。铂金ETF的抛售可能并非是一个宏观资产配置决策,即从非收益资产中撤资。与黄金和白银相比,铂金远期和期货市场从2021年中到2022年底一直处于现货溢价状态。这意味着,不了解资产类别的投资者可以通过将其铂金敞口从ETF转移到远期或期货市场来持有铂金头寸,甚至可能购买铂金并将其出租,从而在这段时期的大部分时间内利用铂金较高的租赁利率来获利。事实上,自从铂金市场重新进入期货溢价以来,最初放缓的ETF抛售现在已开始逆转。这让我们相信,从目前对2023年净抛售的预测来看,ETF投资需求的风险偏向于上行。

交易所库存的变化也对投资需求的变化产生了重大影响。自2021年年中以来,租赁利率不断提高,导致期转现(EFP)利率为负值,这促使持有者将库存从交易所转移到即期付款市场或短期交易市场。这导致超过40万盎司的铂金从交易所库存中流出,再加上来自ETF的80万盎司,导致了我们报告的2021和2022年的巨额铂金市场盈余。交易所库存下跌至低于长期水平,但最近库存增加已使其回到历史平均水平。我们认为,2023年交易所库存进一步外流的风险极低,因为目前的库存水平足以支撑期货头寸,以确保铂金期货市场的平稳运行。

预计2023年铂金条和铂金币需求将非常强劲,同比增长100%。这一前景仍然高度依赖于投资者需求,2022年第4季度投资者需求非常疲弱,到2023年年初也不甚乐观。总的来说,我们认为ETF需求的潜在增长可能会抵消铂金条和铂金币需求的下行风险。

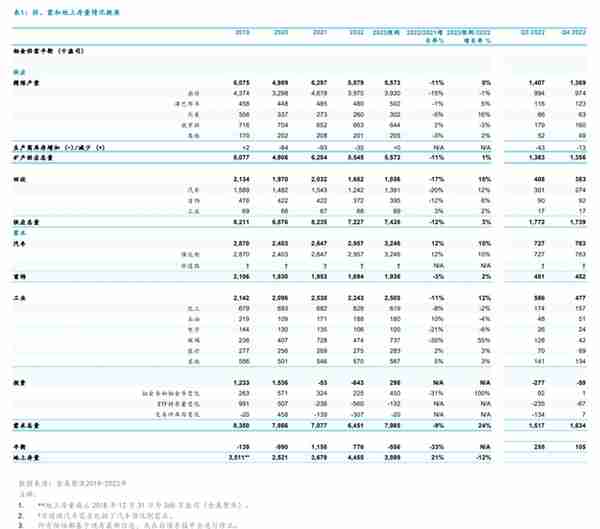

总之,我们对2023年55.6万盎司的预测短缺有高度信心。供应风险不太可能在短期内得到解决,而需求似乎将继续增长,我们相信,今年预测的短缺很可能是未来几年内出现的第一个短缺,部分原因是氢能经济长期增长带来的铂金需求扩张,尽管基数较小。

商品市场往往会自行解决失衡问题。在出现短缺的情况下,这通常意味着价格上涨,直到刺激供应反应,或者出现需求破坏。铂金市场的特点是供应弹性极为有限,这意味着价格通常会上升到需求受到破坏的程度(例如,在汽车应用中铂钯替换)。然而,地上存量的存在通常会在一定程度上削弱铂金的供应,地上存量的释放实际上会成为额外的供应来源。然而,我们观察到,大部分地上存量似乎已转移到中国,而中国进口铂金的速度远远超过其确定的需求。中国有严格的管制措施,限制了铂金和钯金的再出口,这意味着中国的大部分库存都是受地域限制的,无法满足世界其他地区的短缺。与此同时,中国的铂金进口量已被证明对价格极其敏感,在低价时会增加,当铂价上涨时减少。因此,中国市场的需求可能是铂金价格上涨的一个限制因素,即使世界其他地区正面临铂金短缺。与此同时,值得注意的是,2010年代中期钯金也出现了类似的情况,中国在市场进入短缺之前积累了大量地上存量。虽然这些库存最终被释放到国内市场,但需要钯价翻倍以上才能完全释放。

2022年,WPIC在北美和欧洲的产品合作关系总体表现良好。铂金条和铂金币的强劲需求在今年大部分时间里得益于我们的合作伙伴推出了各种新的铂金条产品,并在第4季度通过包括增加我们的研究内容以及合作视频和访谈在内的活动的支持。早期迹象显示,2023年的需求较低,但我们将继续提高铂金认知,并与合作伙伴合作推出新产品。

最令人欣慰的是,2022年,历经17年后,再次发行的熊猫铂金币的销量令人振奋,中国金币集团有限公司确认了2023年将会继续发行熊猫铂金币,更重要的是,在2024年龙年,还将增加发行铂金龙币。铂金龙币计划是十二生肖系列币中的第一枚,该系列发行计划将持续12年。WPIC将在2023年通过增值营销活动,帮助中国金币集团有限公司进一步触达其在中国的目标客户。

在日本,我们很高兴地宣布在第4季度增加了两个新的合作伙伴,日本交易所和Nihon Material。两家公司都拥有铂金投资产品,并相信WPIC的市场洞察对其客户发展至关重要。我们还在东盟和韩国市场开发方面取得了良好进展,利用当地合作伙伴将我们的研究洞见分发给当地投资者。

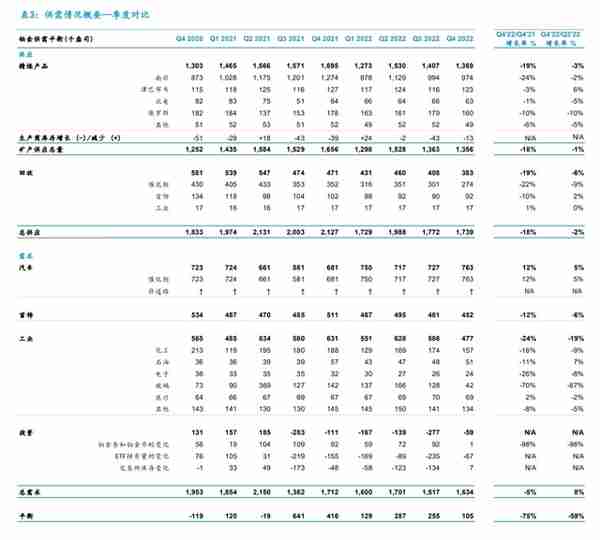

综合各种因素,全球回收量在2022年第4季度进一步下降至38.3万盎司,比2021年第4季下降了19%(-8.9万盎司)。大幅下降的主要原因是汽车催化剂回收量减少,同比减少了22%(-7.8万盎司)。新车供应不足和消费者行为的改变导致汽车的使用时间被延长。尽管新车的供应情况正在改善,但报废汽车的供应量仍在放缓。与此同时,疫情加速了向远程工作和在线购物的转变,导致2022年城市行驶里程数预计下降10%,城市地区更是如此。此外,收入紧缩导致一些消费者推迟购买新车。最后,在北美市场,该季度还受到了联邦执法部门打击汽车催化剂盗窃活动的影响(更多的是情绪而不是数量)。这导致价值链上的一些供应商重新评估其流程,从而延迟了产量。尽管如此,我们预期这只会产生暂时的影响,因为该行业(已经有非常健全的流程)将寻求引入进一步的机制,以提高对购买的废催化剂来源的信心。

2022年第4季度铂金首饰废料同比下降10%。中国拥有首饰回收市场份额55%的份额,尽管本季铂价有所上涨,但中国市场首饰销售疲软,限制了回购活动。与去年相比,电子产品的回收基本持平。

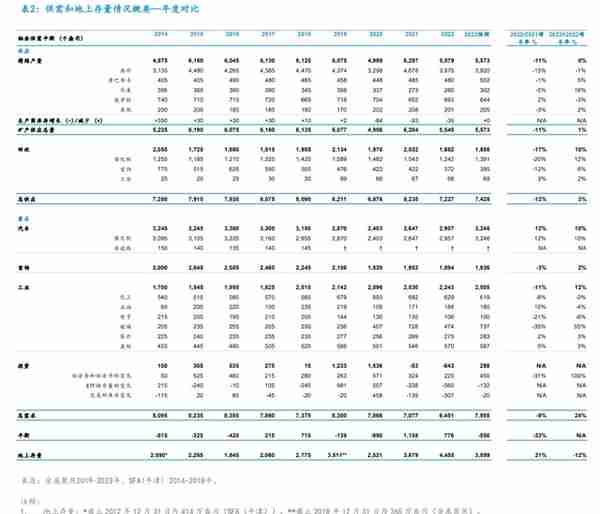

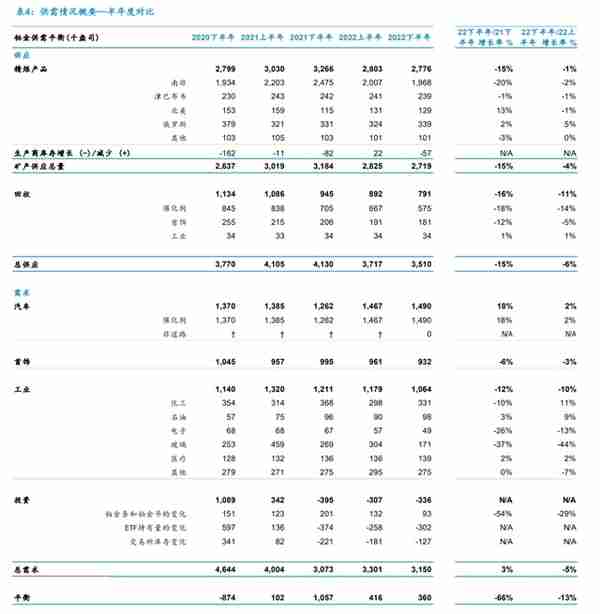

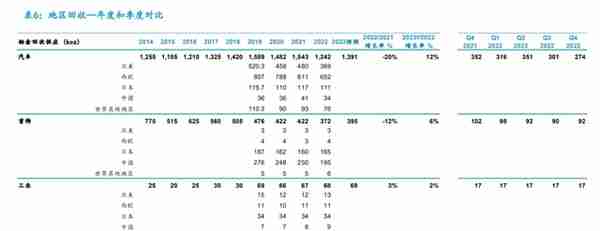

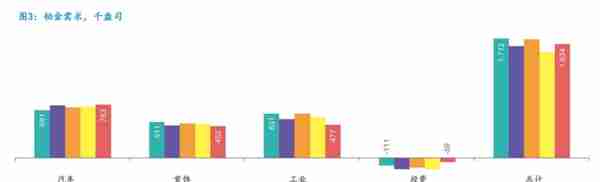

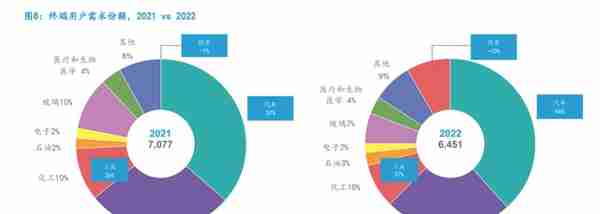

由于经济复苏好于预期,国际货币基金组织(IMF)小幅上调了对2022年全球经济增长的预计。自上一季《铂金季刊》发布以来,2022年的增长目前锁定在3.4%,而之前为3.2%。尽管铂金需求有所反弹,但经济形势放缓、通胀和利率上升、生活成本收紧以及疫情影响令一些需求行业承压。铂金总需求同比下降9% (-62.6 万盎司)至645.1 万盎司,为季度中需求量的最低水平。虽然我们看到汽车领域需求同比出现12% (+31.1 万盎司)的健康增长,但这不足以减少56万盎司的ETF持有量以及交易所30.7 万盎司库存的流出。虽然铂金条和铂金币投资为正值22.5 万盎司,但比2021年低了近10万盎司。工业领域需求也下降了11% (-28.8 万盎司),尽管这主要反映了由玻璃和化工行业的产能扩张所推动的2021年创纪录需求。

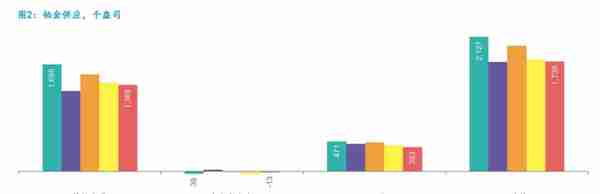

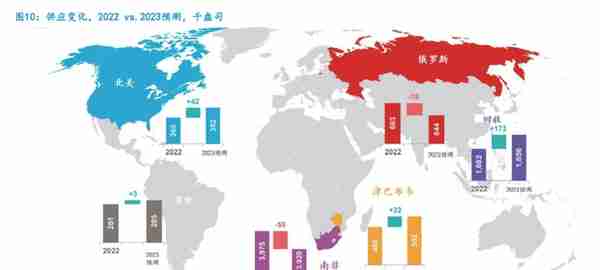

在供应端,铂金市场也举步维艰。由于南非电力短缺日益恶化,运营面临挑战,矿产总供应量同比下降11%(-65.9 万盎司)。此外,2021年,与疫情相关的库存积累大幅减少。二级供应也有所下降。尽管如此,市场还是出现了盈余,去年地上存量增加了77.6万盎司。

2022年,精炼产量同比下降11%(-71.7万盎司)至557.9万盎司。虽然由于2020年英美转炉厂(ACP)停产而积累的40万盎司半成品库存的释放,提振了2021年的产量,但2022年的产量面临巨大阻力,在过去10年中仅第3次降至60万盎司以下。南非的产量下降了15%(-70.4万盎司),至397.5万盎司,这主要是由于全年发生了几次中断事件,导致产量低于计划。北美地区的产量也低于预期,原因是洪水和斯班—静水(Sibanye Stillwater)美国业务的开采计划减少,此外,嘉能可(Glencore)在加拿大的镍矿业务也发生了罢工。

去年南非的精炼产量预计下降,尽管损失程度超出了预期。造成这一现象的原因有几个,生产商受到个别中断事件的影响,尽管出现了供应链受限、安全中断、社区停电和电力供应不稳定等共同因素。然而,冶炼厂的长期维护是造成产量损失的最大原因。英帕拉铂业3号炉的加速磨损导致了计划外的全面重建,而交付给英美铂业的Polokwane冶炼厂重建所需的材料不合格导致了长时间的停产。由于冶炼厂的维护,矿山生产继续有增无减,因此加工能力受到限制,导致半加工库存在短期内积聚,这些库存可以补上。Polokwane冶炼厂的重建时间接近年底,以及后续英帕拉铂业 4号炉的重建,这意味着2022年的大部分产量没能跟上,导致了矿产供应的同比下降。

俄乌冲突和不断变化的地缘政治动态给俄罗斯产量带来了下行风险。俄罗斯铂族金属的主要生产商诺镍(Nornick)在采购和销售物流方面遭遇了重大挑战。然而,最初计划于2022年进行冶炼厂维护的延期抵消了对其产量的影响,结果俄罗斯产量增加了2%(+1.1 万盎司),至66.3万盎司,从而实现了计划产量。物流限制和销售转向新市场的重新定位影响了2022年的销量。我们等待该公司发布全年报告再加以确认,但预计这将证实去年诺镍的铂金产量并没有全部进入市场。

在津巴布韦,尽管由于项目开发,基础矿山产量增加,但由于2021释放了半加工库存,精炼产量与上年同期相比保持不变。Unki矿山去瓶颈项目的完成和Zimplats铂业 Ngezi第三选矿厂的投产提高了产能,这将为2023年带来更高的精炼产量。

与2022年的增长预期相反,北美地区产量下降5%(-1.3万盎司),至26万盎司。产量下降的原因是斯班—静水(Sibanye Stillwater)公司在美国的业务产量下降,这是矿山安全与健康管理局(Mine Safety and Health Administration)为应对安全事故而规定的业务限制所致。由于地区性洪灾,一些矿区暂停开采7周,也造成了严重影响。由于这些挑战和斯班—静水为疲软的钯金市场做准备,实施了修订矿山计划,大幅降低了产量。更广泛地说,地区劳动力短缺和供应链问题给运营稳定性带来压力。虽然嘉能可的镍矿罢工限制了增长,但加拿大的产量从2021淡水河谷萨德伯里运营的罢工中得以恢复。

2022年,全球回收量同比下降17%,至168.2万盎司。2022年,汽车行业回收量下降了20%(-30.1万盎司),至124.2万盎司。尽管新车供应量有所改善,但库存水平很低,交货周期仍然很长。这导致消费者延长其汽车使用的时间。对生活成本的担忧以及驾驶行为的变化进一步限制了报废车辆的供应。首饰回收量同比下降12%(-5万盎司),原因是中国市场因新的铂金首饰需求疲软,导致需求下降22%。电子废料回收量提高3%(+2000盎司)。

与2021相比,受零售净抛售和工厂产能扩张减少的影响,铂金需求同比下降至64.51万盎司(-9%)。汽车领域需求同比增长12%(+31.1万盎司)至295.7万盎司,而工业领域需求下降了11%(-28.8万盎司)。2022年消费电子市场疲软导致该行业铂金需求同比下降21%(-2.9万盎司)。由于最大的珠宝首饰市场在2022年大部分时间内都处于封锁状态,珠宝首饰市场不出所料地下降了3%(-5.9万盎司)。2022年期间,我们继续看到ETF被抛售(-56万盎司),以及交易所库存下降(-30.7 万盎司)。虽然铂金条和铂金币投资达到22.5万盎司,但比起2021年下降了31%,主要反映了随着以日元计价的铂金价格走强,日本出现了净抛售。

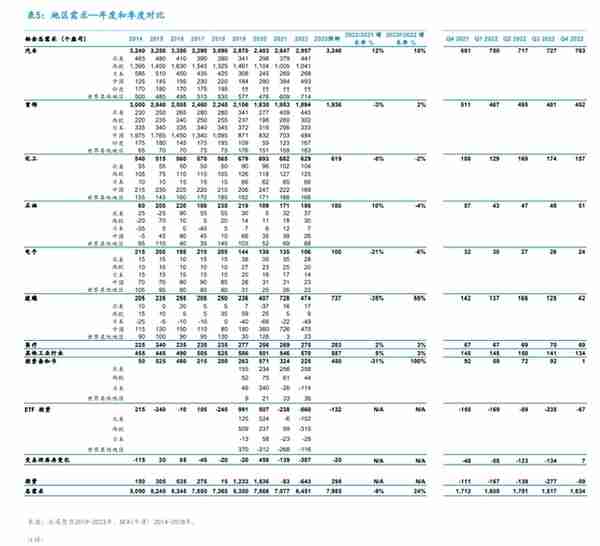

虽然芯片短缺持续、地缘冲突、对生活成本担忧带来了诸多不利影响,但去年全球汽车市场的需求仍有改善,达到295.7万盎司,同比增长12%(+31.1万盎司)。全球数据公司LMC汽车估计,轻型汽车(LDV)产量较2021年增长了6%,达到8200万辆。另一方面,重型车(HDV)产量较去年下降了16%,跌至300万辆。

尽管汽车产量远低于2019年的8900万辆,但受三个关键因素的影响,铂金需求比2019年高出10万盎司。首先,混合动力汽车的生产数量跃升了近三分之一。由于纯电池和燃料电池动力的结合使用,混动车具有更高的温度可变性,这通常需要在后处理系统中使用更高的铂金载量,以确保有效的减排。其次,在重型车辆中引入中国VI排放法规之后,2022年,该类别车辆的铂金需求激增36%。最后,去年铂钯替换取得了长足的进展。

除了欧洲和日本,2022年,大多数地区汽车领域的铂金需求都出现了两位数的增长。尽管这两个市场的汽车产量都有所增长,但日本持续的节俭和欧洲积极的电气化影响了铂金需求。在中国,更严格的排放法规和更多的三元催化剂的安装抵消了内燃机(ICE)汽车产量的下降。虽然北美内燃机汽车产量去年增长了6%,但随着排放法规的逐步收紧和铂钯替换提振了需求,北美地区的铂金需求增长了17%。

2022年全球首饰领域需求萎缩3%至189.4万盎司。尽管西方和印度市场需求增长强劲,但关键的中国市场的疲软导致需求降至过去10年的最低水平。

2022年,中国铂金首饰制造业连续第9年下滑,下滑31%至48.4万盎司的近期低点。

欧洲制造业增长16%(2019年增长27%),主要原因是高端手表和珠宝的繁荣(用于瑞士手表的铂金量大幅增长79%),以及2021年婚礼延期导致上半年婚庆行业需求强劲增长,使全年实现了小幅增长(2022年英国婚庆行业铂金用量同比增长13%)。

受2021年婚礼延期和经济强劲等因素的推动,2022年北美需求同比增长9%。北美对首饰领域的铂金需求也比2019年增长了31%,原因是铂金与白金之间有吸引力的价差,以及现在展示铂金的零售商越来越多。

在印度,售卖铂金的零售商增加,以及消费者兴趣的增长,使铂金需求在2022年增长了35%,达到16.7万盎司。在日本,各种平台(网店和实体店)的需求也有所改善,增长12%(+3.5 万盎司)。

2022年,工业领域需求同比下降11%(-28.8万盎司),归因于玻璃和化工厂产能扩张减少以及消费电子产品需求的下降,抵消了其他领域需求的增长。值得注意的是,2021是工业需求创纪录的一年,2022年仍然是有记录以来工业需求第二强劲的一年。

随着石油产量在疫情后继续复苏,2022年石油需求同比增长10%(+1.7万盎司),达到18.8万盎司。增长的主要原因是2021年中东地区经过一年的整合后增加了新的产能,抵消了日本和中国异构化装置产能(在油品加工领域,异构化是指将正构烃类转化成异构烃类的过程。相比于正构烃类,某些异构烃的使用性能和加工性能更好)增长放缓的影响。俄罗斯的产能在2022年保持不变,尽管由于出口需求下降,其一些精炼厂的运营低于产能,去年12月,欧盟禁止从俄罗斯海运进口原油(约占俄罗斯出口的一半)。尽管有所增长,2022年石油行业的铂金需求仍比2019年水平下降18%。

2022年,化工行业的铂金需求总量为62.9万盎司,与2021相比下降了8%(-5.3万盎司)。降幅主要来自对二甲苯(PX)产能扩张放缓。中国主导了铂金在对二甲苯生产中作为催化剂的使用。近期,中国对石化自给自足的努力带来需求自2019年以来的大幅增长。然而,2022年中国对二甲苯产能扩张没有跟上2019年至2021年的增长步伐,导致需求下降,尽管仍处于较高水平。同样,丙烷脱氢(PDH)产能的扩张在2021年也有所下降,这同样是受到了中国经济增长放缓的影响,加拿大、美国和哈萨克斯坦的新增产能抵消了全部影响。

2022年硅胶需求也略有下降,主要原因是欧洲需求疲软。受中国、俄罗斯、白俄罗斯和欧洲产量下降的拖累,作为化肥制造过程中的关键成分的硝酸产量也有所下降。由于地缘冲突、贸易壁垒的存在阻碍了化肥的流通,导致俄罗斯和白俄罗斯的产量下降。能源价格的高企使得能源密集型的化肥制造过程变得不那么经济,尤其是欧洲,在去年的大部分时间里都是如此。

与上一季《铂金季刊》相比,我们上调了对2022年玻璃行业需求的预计,因为新数据表明,去年中国安装的玻璃纤维产能比之前估计的要多。尽管进行了上调,但2022年的扩张并没有达到2021年有记录以来最强劲年份的水平,结果导致2022年铂金需求同比下降。我们现在预计2022年全球需求同比下降35%,至47.4万盎司。

与2021年相比,2022年铂金需求增加了2%(+6000盎司)。更高的疫苗接种率、更好的医院管理来应对疫情,以及2020年至2021年期间选择性手术积压的增加,这些因素都有助于医疗行业铂金需求的同比增长。2022年的医疗行业总需求将达到27.5万盎司,比2019年新冠疫情暴发之前27.7万盎司水平低1%。

资本支出减少,以及用于手机、个人电脑和其他消费电子产品的半导体芯片供应过剩,对2022年电子行业的铂金需求构成了压力。全年的需求量下降21%至10.6万盎司。因经济前景悲观,数据中心建设计划被搁置,降低了硬盘驱动器的出货量。此外,固态硬盘供过于求导致大幅降价,进一步抢夺了硬盘驱动器和游戏机市场的份额。

2022年,由于汽车产量增加导致对火花塞和传感器的需求增加,其他工业领域的铂金需求同比增长5%(+2.5万盎司)。此外,电解槽总装机容量在2022年超过1吉瓦,导致质子交换膜电解槽对铂金的需求更为强劲。

2022年,全球铂金条和铂金币需求同比下降31%(-9.9万盎司),至22.5万盎司的8年低点。需求下降的关键原因是日本再次出现比2021年更为明显的净抛售。欧洲的需求也有所减弱,降至4年来的最低水平。这一切与北美地区零售投资额小幅增长1%,创下历史新高形成了鲜明对比。

ETF的外流总额为-56万盎司,年底总持仓量略高于300万盎司。2022年,若干个宏观因素削弱了铂金的投资吸引力,包括美元走强和持续的芯片短缺抑制了汽车产量。利率上升是另一个因素,因为这导致持有无收益资产的机会成本增加。截至年底,交易所库存流出超过30万盎司,库存水平恢复到历史正常水平。

2022年市场盈余77.6万盎司,地上存量增至445.5万盎司,超过了南非年度矿产供应。

WPIC对地上存量的定义是与交易所交易基金、交易所持有的金属或矿业生产商、精炼商、制造商或最终用户的周转库存无关的累计铂金持有量的年终估测值。

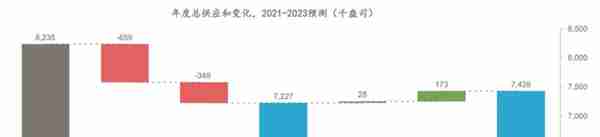

从宏观角度来看, 2023年预期将是艰难的一年。根据国际货币基金组织(IMF)的数据,全球经济增长预计将放缓至2.9%。尽管前景更加黯淡,但我们预计铂金市场将从大幅盈余转为明显的短缺。这有两个关键驱动因素。随着铂金币和铂金条需求的改善以及ETF抛售放缓,投资需求的波动将近100万盎司。此外,我们预期今年矿产供应和二级供应都将面临进一步的阻力,这将阻碍全球供应的正常增长和复苏。

2014年罢工后直到新冠疫情暴发,全球铂金年度供应量一直维持在610~630万盎司之间的狭窄范围内。最近,尽管潜在的矿山产量保持相对稳定,但加工受限影响了精炼产量。

如上所述,2022年南非重大的不利因素限制了产量,其中许多驱动因素预计将在今年持续存在。冶炼厂设施的中断最为严重,这些工厂通过少数资产集中供应,对全球供应产生了巨大影响。虽然大型冶炼厂重建的完成应该会为南非的供应带来更大的稳定性,但南非日益加深的能源危机,为冶炼厂因停产造成的半成品库存的释放时间上带来了极大的不确定性。此外,矿商报告称,日益严峻的运营环境,社区中断和安全事件将继续影响南非的产量,而通胀压力将越来越影响利润率。有鉴于此,我们预计南非的矿山供应将基本保持同比不变,因为冶炼厂产能的缓解被关键矿山的低品位和一些基础设施的关闭所抵消。

在俄罗斯,俄镍的指引表明,由于冶炼厂延期维护的影响导致产量下降。在国际运输产品进行加工方面的挑战可能会造成物流瓶颈,但由于销售的重新定位,精炼库存的流动可能会继续。总的来说,我们估计俄罗斯的精炼产量将略有下降,但仍将保持强劲。随着正在进行的项目开发带来了新的产量,津巴布韦今年的产量预计将创下约50万盎司的新高。预计北美将实现最大的地区增长,加拿大镍矿开采和斯班—静水美国业务中断后产量恢复正常都将带来增长。然而,如果Stillwater矿山的限制继续存在,这将使该地区的增长面临风险。

全球回收预计将在2023年恢复10%至185.6万盎司(+17.3万盎司),这在很大程度上反映了我们预期新车产量的增长将导致报废率正常化,因此废旧汽车催化剂市场预计将同比恢复12%至139.1万盎司,但仍低于疫情前水平。随着远程办公和网上购物的盛行,我们预计汽车的驾驶时间会变得更长。关于铂金首饰回购方面,全球回收量预计将增加6%(+2.3万盎司),因为其他地区的下降抵消了中国市场的预期复苏,这主要受到了与疫情相关中断的减少和铂金价格预期回升的驱动。最后,我们预计电子行业的回收将适度增长。

2023年,全球汽车领域的铂金需求预计将增长10%,达到324.6万盎司(同比增长28.8万盎司)。虽然全球汽车产量预计仅增长5%,达到8600万辆,但内燃机汽车的产量将下降5%。然而,到2023年,混动汽车将增长33%,占全球轻型汽车产量的19%。重型汽车(HDV)的产量预期将复苏,增长6%达到310万辆。支持2022年汽车领域铂金需求增长的驱动因素也将在2023年继续存在。在中国,中国Via(国六A)排放法规要求所有新的城市重型车在2020年7月前执行,所有其他重型车在2021年7月前执行。自2021年1月起,所有汽油车和天然气发动机均需采用车载诊断更为严格的中国Vib(国六B)法规,从今年7月起,中国VIb(国六B)法规也将扩展至所有柴油车。因此,重型车的铂金需求今年将增长15%。随着立法范围扩大到更为广泛的非道路车辆,这一行业的需求增长率将会更高(+24%)。最后,三元金属催化剂的安装量将稳步增加。随着越来越多的车型安装了这些载铂量较高的催化剂,我们已经将2023年对铂钯替换的预估上调了近10万盎司至54万盎司。

从地区来看,中国汽车领域铂金需求的增长速度将继续超过其他地区。在世界其他地区,汽车产量的增长和印度、巴西及墨西哥等国更加严格的立法也将导致汽车对铂金的需求出现两位数的增长。在汽车产量复苏的背景下,日本市场的需求也将实现健康增长,尤其是在燃料电池汽车领域。欧洲和北美的增长将更为温和,因为比起内燃机汽车,纯电池汽车的生产更受青睐。与过去两年的增长相比,欧洲的轻型柴油车产量将进一步下降,今年北美柴油车产量预计也将下降。

全球首饰领域的铂金需求预计将增长2%(+4.2万盎司),增长至193.6万盎司。与2022年趋势相反,西方市场预计将出现下滑,预计中国市场同比增长15%(+7.3万盎司),尽管这仍将比2021年低21%,原因有二。首先,对经济不确定性和信心不足将在中短期内继续影响中国消费者在非必需品上的支出。其次,由于消费者对准投资和保值产品的偏好不断增加,我们预计来自黄金珠宝首饰的竞争将持续下去。

由于对经济衰退的担忧、婚礼的减少以及消费者支出转向旅游,欧洲的铂金首饰需求应该会下降7%。这使得销售额达历史第二高水平,部分原因是高端手表和珠宝首饰行业需求的强劲增长,而今年可能只会略有放缓。

由于婚礼数量(部分)正常化和支出转向服务业等因素,北美可能会出现10%的下降。然而,尽管时尚潮流转向了黄金,但由于零售商基础更加广泛,以及与白金的价差依然较为健康,铂金销量仍比2019年增长了18%。

在印度,尽管今年的增长预计将继续(+8%),但与2022年35%的同比增长相比,增长势头可能会放缓。虽然这在一定程度上反映了2022年的基数很高,但在充满挑战的全球宏观经济背景下,利率上升和对经济增长放缓的担忧对可自由支配的支出产生了负面影响,从而影响需求的增长。日本市场的需求将继续复苏,预计增长8%。日本首饰市场将受益于游客的回归和强劲的出口,以及预计将重启的香港珠宝展,这对日本珠宝首饰产品而言是一个重要的盛会。

2023年,工业需求预期将同比增长12%(+26.2万盎司),达到250.5万盎司,这得益于中国玻璃产能的大幅扩张,并将抵消化工、石油和电子行业预测的需求下降。

石油行业需求量预计将同比下降4%(-8千盎司),至18万盎司。这主要归因于显著的周期性气液工厂更换,利好2022年的铂金购买量,而2023年将不会重复。在中东和中国市场需求增长的带动下,改革和异构化产能预期将有望提高,以部分抵消这一影响。

在中国经历了几年的大幅扩张后,由于产能扩张持续放缓,对二甲苯产量下降,预计化工产品需求将同比收缩2%(-1万盎司)至61.9万盎司。硝酸产量预计将与去年同期基本持平。硝酸是化肥生产的关键成分,由于能源价格上涨,预计到2023年,能源密集型化肥生产将继续陷入困境,这使得欧洲的产量无法盈利。要抵消这一不利因素,并考虑到全球对粮食安全的关注,俄罗斯和白俄罗斯在经历了去年国际制裁后向全球市场出口的能力可能会提高。此外,任何物流方面的改善都可能提高乌克兰的产量。预计中国、北美和波兰的额外丙烷脱氢(PDH)产能扩张,将抵消哈萨克斯坦增长放缓的影响,从而带来更多总产量。今年硅胶需求将小幅增长,反映出全球增长放缓。

今年玻璃行业的铂金需求预计将大幅增长,其中大部分将来自中国产能扩张/投资的预期增长。液晶显示器槽的安装将推动这一增长,导致今年LCD的需求增长一倍以上。这与过去的行业增长周期大体一致,在过去的行业发展周期中,产能扩张/投资集中于利用规模经济。与此同时,中国在建项目中的新玻璃纤维工厂将继续建设。因此,我们预测2023年玻璃行业的铂金需求将增长55%,达到73.7万盎司,从而使2023年取代2022年,成为2021年之后有记录以来铂金需求第二强劲的年份。

医疗行业的铂金需求预计将同比增长3%(+8千盎司),达到28.3万盎司,首次超过疫情前水平。尽管疫情的后遗症仍将存在,受到人口增长、人口老龄化和医疗保健改善的推动,该行业的需求将恢复到疫前的自然增长状态。疫情带来的大部分持续影响将在规模较小的其他地区和中国地区感受到,这些地区合计占全球需求的19%。此外,疫情只会阻碍这些新兴市场的增长,而不会像我们在2020年看到的欧洲、北美和日本等较为成熟的市场那样,导致它们萎缩。

整个供应链的库存水平都有了显著改善,尽管该行业仍存在不确定性,对今年保持谨慎态度。除了固态硬盘的渗透率不断提高外,新兴区块链技术在近线存储市场的引入可能会进一步影响硬盘驱动器的出货量。半导体芯片需求预计将保持相对稳定,这将部分抵消存储市场的损失。总体而言,今年铂金销量预计将下降6%左右。

2023年,预计其他工业部门的铂金需求将同比增长3%。基本类别中存在不同的需求趋势。尽管汽车售后市场持续复苏,但我们预计电动汽车和小型化发动机的普及将限制今年传感器和火花塞中金属的使用。其他领域需求的下降将抵消电解槽和固定燃料电池需求的显著增长,与2022年相比,预计将增长3倍。

今年,零售投资预计将翻倍,达到45万盎司,这将是自2020年以来的最高水平。这一结果背后最重要的发展是日本自2020年以来将首次恢复净正投资(全年)。北美和欧洲的需求也会加强,部分得益于产品供应的增加。

考虑到整个2023年加息的前景,预计今年还会有更多的ETF抛售。然而,我们预计不会出现与2022年相同的抛售量,因此预测2023年将净抛售13.2万盎司。从地区来看,鉴于货币政策收紧,我们预计欧洲和北美的ETF持有者将继续减少其风险敞口,而在南非,由于矿业股票的吸引力相对下降,投资者可能会对大宗商品重新产生兴趣,但兴趣不大。截至12月底,纽约商品交易所和东京商品交易所的库存水平达到21.1万盎司,与新冠疫情前的水平一致,也反映出中国进口放缓。因此,我们维持了之前的预测,即今年会少量外流2万盎司。

考虑到2023年将出现55.6万盎司的短缺,地上存量预计将降至389.9万盎司。

WPIC对地上库存的定义是与交易所交易基金、交易所持有库存或矿业生产商、精炼商、制造商或最终用户的周转库存无关的累计铂金持有量的年终估测值 。