从不动产家族信托看,将房产装入家族信托视同为交易过户,从信托设立到终止各环节均存在高额税收成本,比委托人和家庭成员之间直接赠与、继承房产税负加重许多。股权家族信托面临同样的问题,以股权设立家族信托会被视同为交易性过户,与房产设立的情况一样,主要涉及个人所得税。同样,就慈善信托而言,设立慈善信托的公益捐赠不仅不能抵免税收,反而增加了税收负担。税收问题已成为中国慈善信托发展最主要的障碍,也从而增大了在中国推广家族信托的难度。

一、以房产为代表的不动产家族信托税负分析

伴随十几年来中国经济的增长和社会财富的积累,中国境内房地产独具的强大保值、增值及投资功能,一再被市场印证。因此,房产成为中国私人财富的重要组成部分,也是财富传承中最主要的家庭财产。但现阶段房产的传承仍以传统的赠与、继承方式为主,以房产设立家族信托的比例非常小。由于我国目前尚未开征遗产税和赠予税,根据我国现行税收制度,将房产赠与给家庭成员,并且家庭成员之间的房产赠与、继承行为无需缴纳个人所得税、增值税、土地增值税、契税。

个人所得税:根据《关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部 税务总局公告2019年第74号)的规定:“符合以下情形的,对当事双方不征收个人所得税:(一)房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;(二)房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;(三)房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。”

增值税:根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件三的规定:“一、下列项目免征增值税,(三十六)涉及家庭财产分割的个人无偿转让不动产、土地使用权。家庭财产分割,包括下列情形:离婚财产分割;无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;房屋产权所有人死亡,法定继承人、遗嘱继承人或者受遗赠人依法取得房屋产权。”

土地增值税:根据《财政部 国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号)的规定,“细则所称的“赠与”是指如下情况:(一)房产所有人、土地使用权所有人将房屋产权、土地使用权赠与直系亲属或承担直接赡养义务人的。”

契税:根据《国家税务总局关于继承土地、房屋权属有关契税问题的批复》(国税函〔2004〕1036号)的规定:“对于《中华人民共和国继承法》规定的法定继承人(包括配偶、子女、父母、兄弟姐妹、祖父母、外祖父母)继承土地、房屋权属,不征契税。”

根据上述规定可以看出,由于家庭成员间直接传承房产无须缴纳个人所得税、增值税、土地增值税、契税,因此我国境内的委托人并无通过家族信托进行避税的需求和动机。实践中,委托人更多是基于自身家庭的情况,比如子女存在智力障碍无法管理房产;不希望子女将房产出售变现后过度消费等生活上的需求;希望通过家族信托持有房产,而子女作为受益人自住或享受房产的出租收益,给子女基本生活保障。

2、以房产设立家族信托各环节的税收

与上述将房产直接转让给其子女(包括生前赠与和死后继承)不同,对于以房产设立家族信托并无明确的税法规定。由于目前缺乏配套的信托登记制度,将房产装入家族信托视同为交易过户,从信托设立到终止各环节均存在高额税收成本,比委托人和家庭成员之间直接赠与、继承房产税负加重许多。并且由于设立、终止环节需要缴纳两次房产交易相关税费,存在重复征税。

1)设立阶段(委托人以房产设立家族信托)

信托的成立以信托财产的所有权转移为基础。因此对于以房产设立的家族信托而言,相关房产需要进行所有权变更登记。在房产产权变更环节,由于缺少相关税法文件规定,主管税务机关通常认为委托人以房产设立家族信托的行为是交易过户,因此委托人需要缴纳个人所得税、增值税(包括增值税附加税费)、土地增值税(如转让非70年产权的房产);受托人需要缴纳契税。这其中,根据房产性质的不同、持有年限不同、房屋所在地当地政策不同可能会有一定程度的差异,但整体来看税收成本远高于直接赠与或继承的方式。

2)存续阶段(家族信托受托管理房产)

首先,无论房产性质是住宅还是商业,无论用于自住或出租,家族信托持有房产期间均需要按年缴纳房产税。但如果子女直接继承房产,现阶段仅上海、重庆两市当地有相关房产税规定,其他地区根据现行的房产税法律法规,个人所有的非营业用的房产,不分面积多少,均免征房产税。

其次,若委托人约定由受托人将此房产出租,持续获得的租金收入部分还需要缴纳增值税、印花税。

3)终止阶段(家族信托将房产转让给受益人)

受托人可以根据信托文件的约定,将信托房产在适当时机进行处分。受托人转移房产产权,需要视同交易再次计算增值税、印花税、土地增值税。受益人接受房产产权,需要再次缴纳印花税和契税。

3.案例分析

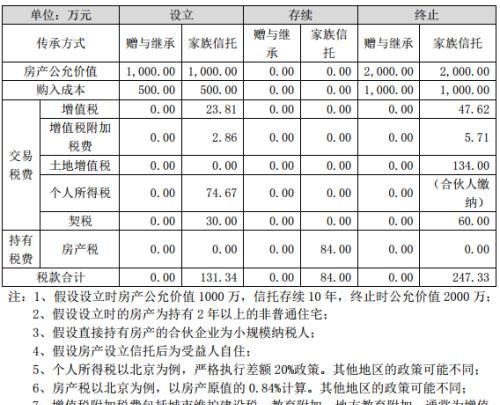

假设A先生在北京拥有一处住宅,该住宅的购买成本为500万,设立信托时市场公允价值为1000万元。A先生以该房产设立家族信托(家族信托下设有限合伙持有房产)。以信托合同约定,该信托受益人为其女儿;信托期限10年,均为女儿自住,不出租;信托终止时,房产转让至女儿名下。以下,我们分别以家族信托的设立、存续、终止三个环节,对直接传承及设立家族信托两种模式的税收差异进行比较。

如上表所示,在设立阶段,有限合伙企业购入委托人名下房产时,由于本案例中房产增值额较大,若传承以房产设立家族信托的方式进行将多缴纳高达131.34万税款;存续阶段,虽然房产为子女自住,但家族信托持有的情况下每年需缴纳8.4万房产税,10年合计84万;终止阶段,家族信托处置房产缴纳的相关税收高达247.33万元。与直接赠于继承相比,在上述案例中,通过家族信托进行传承合计增加额外税负462.67万元。

综上,由于目前缺少相关的税法规定,实践中委托人通过家族信托进行房产传承被作为房产交易处理,不管是委托人还是受托人,都需要缴纳各种税费,比家庭成员之间直接赠与、继承房产的模式税负加重。并且,由于设立、终止环节需要缴纳两次房产交易相关税费,存在重复征税。

二、股权家族信托税负分析

1、股权直接转让的税收分析

在当前家族信托的实践中,股权是最受高净值人群青睐的财富持有形式。股权可以分为上市股份公司股权、非上市股份公司股权、有限责任公司股权以及有限合伙企业份额。为了家族财富的传承和保持企业经营的持续性,将股权设立家族信托是许多高净值客户的需求。但在设立环节过高的税收成本,也成为了不少高净值客户的顾虑。尤其对持股比例较大的股东而言,如果将上市公司股权转让给家族信托,除税收成本外,更涉及实际控制人、一致行动人等资本市场监管方面的不确定性。因此以下着重分析非上市公司股权通过家族信托进行传承的税务情况。

非上市公司股权转让的政策规定:根据《股权转让所得个人所得税管理办法(试行)》(国家税务总局公告2014年第67号)第十三条的规定,“继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人”导致股权转让收入明显偏低的视为有正当理由。据此,实践中税务机关认可委托人转让给子女的股权没有增值,不产生个人所得税纳税义务。

因此,与房产赠与类似,非上市公司股权持有人将股权直接转让给其子女(包括生前赠与和死后继承)没有个人所得税负担,也不存在以股权设立家族信托进行避税的需求和动机。设立家族信托更多是因为面临后代不愿接班(例如后代不希望继续上一代的传统制造业而更愿意投身高科技互联网产业)或者后代尚无能力接班的局面。在此情况下,委托人更希望通过家族信托持有公司股权以保持公司股权稳定性,避免由于自身的年龄或不可预测的意外因素导致企业经营受到重大影响。

2、以股权设立家族信托的税收

但是,当前以股权设立家族信托同样会被视同为交易性过户。与前述房产设立的情况完全一致,主要涉及个人所得税。

根据个人所得税法的相关规定,个人转让非上市公司的股权,按照“财产转让所得”税目,以股权增值部分的20%缴纳个人所得税。由于67号文列举的“股权转让收入明显偏低被视为有正当理由”的情形并没有正列举委托人将股权转让给家族信托的情形,因此实操中税务局机关会认为委托人不能零对价或平价将其持有的股权过户给家族信托,而应根据市场公允价值进行调整。

一般来说,有传承需求的创一代经营企业多年积累的利润留存相当可观,但如果设立家族信托需要先就股权的增值部分缴纳20%的个人所得税,这对企业家来说是一笔不菲的设立成本。

3、案例分析

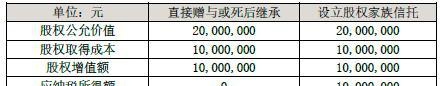

假设客户A将本人持有股权传承给其子女,对不同模式所需缴纳个人所得税部分进行对比如下表所示:

如上表所示,设立股权家族信托的模式额外增加了委托人200万元的个人所得税税负。

三、慈善信托无税收优惠影响家族信托的开展

从国内外家族信托实践来看,慈善信托与家族信托呈融合趋势。慈善信托承载着高净值人群承担社会责任的公益心愿。高净值人群是公益慈善事业最主要的支持者。不少家族信托客户不仅自己要做慈善,也希望子孙后代把家族公益慈善的传统传承下去,因此通过设立家族信托来实现这一目的。但在现实实践中,由于上述中国信托税收制度存在的问题,设立慈善信托的公益捐赠不仅不能抵免税收,反而增加了税收负担。

1、公益性捐赠的税收优惠

目前中国的税法制度对公益性捐赠的税前扣除进行了规定。

财政部国家税务总局于2021年发布了《关于通过公益性群众团体的公益性捐赠税前扣除有关事项的公告》(财政部 税务总局公告2021年第20号)。其中第十二条规定,“公益性群众团体在接受捐赠时,应按照行政管理级次分别使用由财政部或省、自治区、直辖市财政部门监(印)制的公益事业捐赠票据,并加盖本单位的印章;对个人索取捐赠票据的,应予以开具。企业或个人将符合条件的公益性捐赠支出进行税前扣除,应当留存相关票据备查”。第十四条的规定,“省级以上财政、税务部门应当及时在官方网站上发布具备公益性捐赠税前扣除资格的公益性群众团体名单公告。企业或个人可通过上述渠道查询群众团体公益性捐赠税前扣除资格及有效期”。

根据上述规定,实际操作层面,纳税人(无论企业还是个人)如果发生了公益性捐赠支出,受捐赠的单位应在财税部门发布的具备公益性捐赠税前扣除资格的名单中,且需取得该单位开具的公益性捐赠票据作为税前抵扣的凭证,否则相关支出无法在计算企业所得税(或个人所得税)时进行税前扣除。

2、慈善信托的税收分析

但是慈善信托无法适用上述公益性捐赠的税务处理规定。

财政部、国家税务总局至今并未明确委托人向慈善信托捐赠是否可以进行税前抵扣。

实际操作中,由于慈善信托受托人不在财税部门发布的具备税前抵扣资质的名单中,且无法开具公益性捐赠票据,导致委托人向慈善信托的捐赠将增加税负。

3、案例分析

下表分别以企业、个人作为捐赠人,计算了向符合税法规定的公益性团体和向慈善信托进行捐赠的税负差异:

如上表所示,企业作为捐赠人时,由于其向公益性团体的捐赠可以在税前列支,扣除捐赠支出后应缴纳企业所得税225万元;向慈善信托的捐赠不可在税前列支,应缴纳企业所得税250万,增加税负25万元。个人作为捐赠人时,由于其向公益性团体的捐赠可以在税前列支,扣除捐赠支出后应缴纳个人所得税22.9万元;向慈善信托的捐赠不可在税前列支,应缴纳个人所得税26.8万元,增加税负3.9万元。

通过上述比对可以发现,由于向慈善信托的捐赠无法在税前列支,与直接向公益性团体捐赠相比,向慈善信托捐赠增加了捐赠人的税负,导致捐赠人设立慈善信托的意愿不强烈,阻碍了慈善信托的发展。

本文源自中融研究