最是上涨动人心呀。

这轮AI行情,虽然踏空了传媒和通信,但在计算机和半导体上还是有所斩获。

计算机板块布局了安防龙头,从底部上来涨幅也超过70%了。

半导体则布局了科创50和LED龙头。

不过总仓位约10%,均衡配置并不是一句空话。

对于科创50和半导体,好买已经写过多篇看好的文章,态度旗帜鲜明。

4月3日,发布了《张坤买半导体了》;

3月9号,发布了《聊聊这个有望翻倍、正在走强的行业》;

3月2号,发布了《举国之战》;

2月15日,发布了《700亿大佬当前最看好的两个方向》;

1月2日,发布了《这个板块创近1个月新低,却被资金爆买》;

去年10月13日,发布了《这个底部冷门板块,有可能成为明年最具吸引力的投资机会之一》;

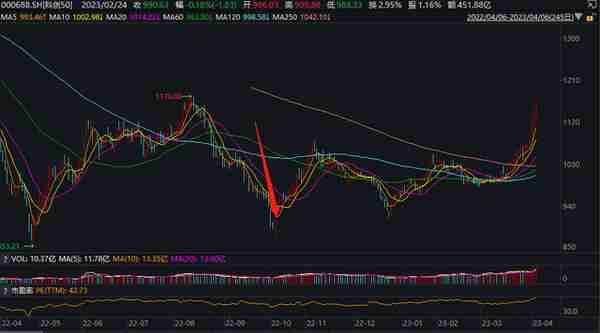

来源:Wind

回头看,这篇文章发布的时间,几乎是科创50的最低点附近。

当时的文字,放在现在仍掷地有声:

科创板,有可能成为明年,乃至未来两三年最具吸引力的投资机会之一。

无论从调整时间、估值和空间来看,结合科创板是我国科技创新在资本市场主要承载者的战略定位,可以预期科创板未来有可能会迎来牛市。

那么,为什么我敢旗帜鲜明地看好科创板。

第一,估值处于低位。

估值处于低位,在我看来才是最大的利好。

根据股价=市盈率*每股盈利,当市盈率处于低位,再加上盈利的爆发式增长,就是典型的戴维斯双击。

无数的大牛股,都是这样走出来的。

如20年的宁德时代、隆基绿能、阳光电源,在疫情期间被砸出了深坑,市盈率才十五六倍,可净利润却翻倍了。

对于翻倍的净利润增速,按照成长股经典的PEG(市盈率相对盈利增长比率)估值法,peg低于1就算低估。

十五六倍的新能源公司,对应翻倍的净利润增速,光是估值提升就能涨个五六倍。

再加上翻倍的净利润增速,就是妥妥的十倍股。

你跟我说估值低没有意义?那我可以跟说你的道行还很浅。

第二,成长性依然很足。

科创板专为新兴产业而生,主要分布行业是半导体、新能源和生物医药,都是符合产业趋势和国家战略的超级成长赛道。

但是在去年,伴随21年的高基数效应和消费电子行业的景气度下滑,科创50去年前三季度净利润同比是负增长。

对于景气度趋势投资为主的机构,科创50便一路下跌,从高点最大回撤超过50%。

而且随着这种年度级别的下跌,机构的拥挤度大为降低,流动性风险大为降低。

同时这种下跌,估值下行远高于业绩下行,估值从100倍跌到40倍,极大释放了估值风险。

当机构拥挤度不再、长期成长性不改、估值又处于低位时,投资价值呼之欲出。

对于散户,最多是只输时间不输钱。

这一波科创50的行情,相信有不少读者都吃到肉了。

如果说我的某些文章给了您一些信心和启发,让您赚到了钱,但不需要谢我。

这毕竟是您独立操作的结果,当时市场也有不少看空的声音。

很多人连一篇1200字的文章都看不完,您能看完起码就战胜了一半的人。

您能赚到钱,肯定与自己的持续学习和进化密不可分,这才是最主要的。

在未来,我一定有做得不好甚至做错的时候。

到时您也别骂我,我就算功过相抵了。

姜诚曾说过,基金经理业绩好的时候会被高估,业绩不好的时候又容易被低估。

更何况我,只是个只会码点文字、上不得大雅之堂的小编。

很多博主把关注自己公号的读者叫做粉丝,实在是太抬举自己了。

我的心态很平和,能在茫茫的公号中获得您的关注,还要您花时间来看我的文章,这是在抬举我。

还劳慰您称一句老师,实在是羞煞我也,愧不敢当。

本文系好买研习社原创,如需转载,请在文章开头注明来源于“好买研习社”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。

边学边赚,就在好买研习社,更多内容,可以关注@好买研习社