本周,国际外汇市场也是波动巨大,不过主要压力和焦点是集中到了亚洲地区,人民币汇率,还有日元、以及东南亚各国的汇率,都出现比较大的波动。

而欧洲的外汇市场暂时进入一个休整区,本周欧元和英镑的波动都不大。

人民币汇率在25日一度贬值到7.37的情况下,26日也展开大反攻,一口气升值回7.2附近。

所以,本文会来分析近期日元和人民币汇率的波动,以及背后弥漫的货币硝烟。

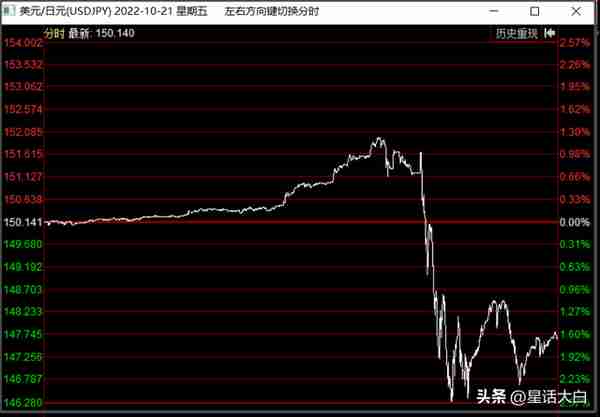

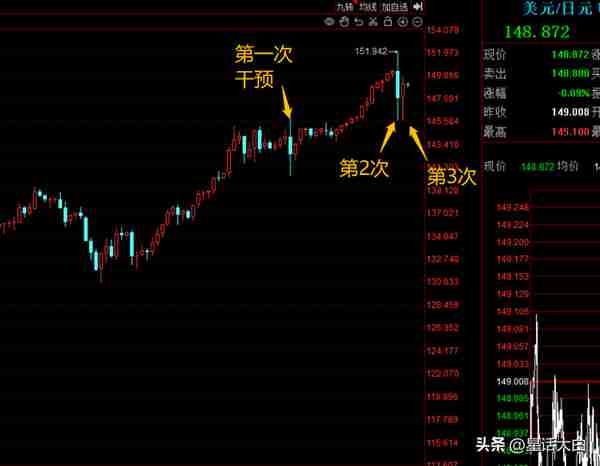

上周五,日本央行第二次出手干预外汇市场。

当时日元汇率从最高点151.94,一口气大幅跳水到最低146.28,一口气跌幅达到3.5%,波动巨大。

一国汇率的单日波动正常是在0.5%以内,1%的波动都算比较大了,更别说这样一口气跳水幅度达到3.5%。

外汇交易一般都是上百倍杠杆,这一波跳水,也不知道多少资金因此灰飞烟灭。

日本央行出手干预外汇市场的方式,是通过抛售美元,直接买入日元的方式来进行,而不更改日本央行当前无限印钞购债的政策。

所以,顶多只是一个临时举措,而且会消耗日本的外汇储备,但对日元汇率的短期影响会比较立竿见影。

然而,如果日本央行的外汇储备子弹消耗光,就容易给日元汇率造成毁灭性打击。

所以日本央行这个做法,只能对日元汇率短期影响,而对长期影响并不大。

在本周一,日元汇率就重新贬值回149.5,然后又出现短时间大幅度跳水,一口气升值回145.7,然后又瞬间贬值回149上方。

这外汇市场都搞得这样上蹿下跳。

日元如果出现短时间这样大幅度升值的瞬间波动,大概率就是日本央行出手干预了。

这是日本央行第三次干预外汇市场。

不过日本央行却不直接承认,还一副遮遮掩掩的模样。

日本财务省官员在上周五还表示,不会置评日方是否干预了汇市。

结果到本周一,在日本央行出手干预后,汇率仍然维持在149上方后,日本方面也开始有些着急了。

日本财务相24日早晨就干预汇市后日元再次加速贬值的动向表示:“正继续带着高度的紧张感关注。绝不能允许投机造成过度波动,将视需要加以应对。”

日本央行要在无限印钞的情况下,去给日元救市,就需要消耗大量外汇储备。

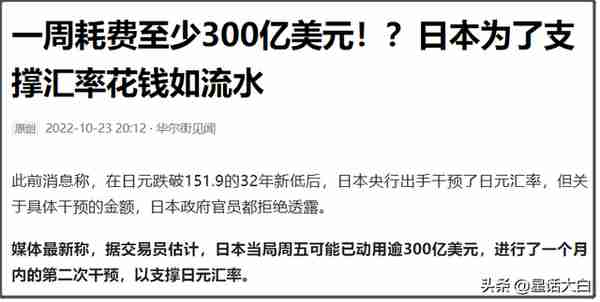

今年日本的外汇储备也已经下降了约2000亿美元了,9月份还有1.238万亿美元。

10月份,日本外汇储备估计会下降很多,因为10月日本央行已经干预了两次外汇市场。

据估计,日本央行在上周五给日元救市,可能就消耗了约300亿美元的资金。

而在9月22日,日本央行第一次干预外汇市场,耗资约200亿美元。

另外还有一些未经证实的消息传闻,日本央行之前动用的是存放在美联储隔夜逆回购的现金。

但现在日本已经花光了在美联储隔夜逆回购的现金。

接下来日本央行要干预外汇市场,就得抛售美债来实现。

考虑到日本的外汇储备规模还得覆盖其外债,所以美国银行估计,日本的外汇储备,最多能支撑日本央行实施10次这样规模的干预措施。

而如果日本央行在进行完10次干预措施后,还不能止住日元贬值的态势,那么日元就有可能出现崩盘。

总体来说,只要日本央行继续维持无限印钞购债的超量化宽松模式,那么叠加美联储的激进加息,带来的巨大利差,仍然会给日元贬值带来巨大的压力,单纯靠这种二级市场的资金干预,很难扭转长期态势。

日元大幅贬值,会给日本经济带来严重伤害,特别是在日本当前严重贸易逆差的情况下,也会给日本企业带来沉重压力。

但日本因为债务过于庞大,导致日本央行不敢加息,否则一加息,日债危机肯定爆发。

但不加息,日元贬值就刹不住车。

所以,现在对日本来说,也挺不好办的。

再来说说我们的汇率。

本周一,离岸人民币汇率一口气从7.23的位置,突破了7.27的前高,并越过了7.3。

然后到25日,离岸人民币汇率一度贬值到7.37的位置。

但到了26日,人民币汇率也展开大反攻,在美元指数大幅走弱的情况下,人民币汇率也一口气升值回7.2附近。

美元指数也有一个阶段性的头部结构。

外资这轮选择攻击的时间点,是精心挑选的。

上个月汇率第一次贬值破7.2的时候,我们是及时管理预期,让汇率从7.27,一度大幅回落到7.01。

但当时我也分析过,这并不能说我们已经守住了汇率,在美联储激进加息还在持续的情况下,外资大概率还会卷土重来。

这一次,外资第二次攻击7.2这个重要位置,是挑选了这么一个时间点。

在配合西方舆论的一些攻势,来煽动外资的恐慌情绪。

才最终一口气突破了7.2-7.27这个横盘中枢。

在破了7.27这个前高后,单纯从技术面来说,汇率被打开了贬值空间,比较容易对市场形成一些不太好的心理预期。

所以,本周一在汇率破7.27的同时,A股和港股也出现较大跌幅,出现股汇双杀。

这显然是外资有备而来,精心策划的一次金融攻击行动。

今天央行也出台了调控措施,上调了跨境融资宏观审慎调节参数,从1上调到1.25。

这个属于我之前跟大家预告过的其中一个调控措施。

不过,在美联储激进加息之下,面对外资这种攻势,我们单纯这样的小招还不够。

想要止住汇率贬值的态势,还是得有更有力的措施才行。

正好,这两天美元指数大幅走弱,也是因为昨晚美国公布的房价数据环比大降。

由于当前美国通胀高的很大一个因素是房租贵。

所以当前美国房价暴跌,被视为通胀回落的有利因素,因此降低了美联储激进加息的预期,从而导致美元指数大幅走弱,连带着这两天人民币汇率和日元汇率也出现较大升值反弹。

不过人民币汇率的反弹幅度,显然比日元要大很多。

面对华尔街金融大鳄的凶猛攻击,我们还是果断出手,打断这种汇率单边贬值的态势。

汇率并非不能贬值,但不能短时间内贬值幅度过大,也不能给市场形成这种单边贬值的预期。

一旦市场形成这种单边贬值的预期,会让外贸企业容易出现拿着美元不肯结汇的现象,从而加剧外汇贬值趋势。

而且很多大企业为了降低汇率波动的影响,会选择锁汇的方式来对冲汇率升值风险,但锁汇之后,如果汇率大幅度贬值,那么对选择锁汇的企业来说,也会面临较大的压力,虽然对锁汇企业来说,贬值不至于会亏钱,但也会让贬值起不到刺激出口的效果。

而且最关键的问题是,一旦汇率大幅度贬值,让企业不敢锁汇,那么一旦外贸企业去跟国外谈价格的时候,是按照贬值后的汇率去谈,结果谈完之后,万一汇率开始出现大幅升值,那么也会给外贸企业带来巨大的亏损压力。

所以,在人民币汇率大幅贬值后,外贸企业也会开始纠结要不要锁汇,包括国外企业跟我们外贸企业谈价格,可能会开始要求用贬值后的汇率去谈合同,那么就会给我们外贸企业带来新的风险和压力。

因此,虽然简单说,汇率贬值是有利于出口。

但实际情况要更复杂得多。

日本汇率今年贬值那么多,结果已经连续一年多都是贸易逆差。

汇率短时间内大幅升值和贬值,都是弊大于利。

整体保持稳定的小幅波动,长期缓慢升值,才是最好的一个模式。

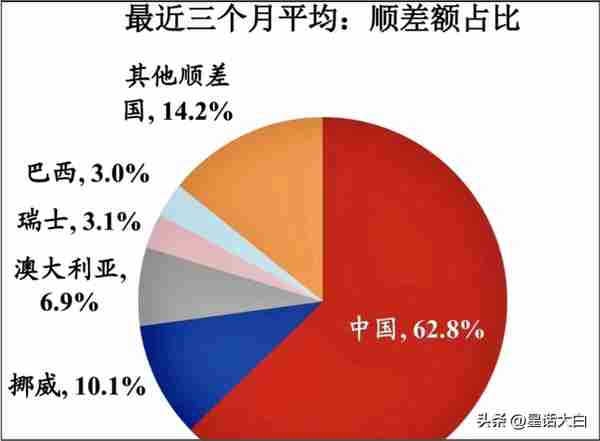

我们相比日本,还比较好的一点是,我们贸易顺差整体规模还比较大。

日本今年是持续大幅度贸易逆差,而且贸易逆差的规模整体是在扩大。

而我们整体贸易顺差规模还一直保持比较平稳。

这个在今年能源危机的一个大背景下,是十分难得的。

最近三个月,我们的贸易顺差是占了全世界的62.8%。

以前传统的贸易顺差国,比如日本、韩国、德国,今年都是出现贸易逆差的现象,特别日韩都是连续大幅度贸易逆差。

这也使得图里上榜的国家里,我们是唯一靠制造业来获取这么大规模的贸易顺差,其他上榜的国家都是靠出口资源、能源、粮食为主。

不过现在由于世界经济衰退的大背景,让欧美消费需求骤减,也导致我们外贸出口的增速下降。

9月我们外贸出口是同比增长10.7%,8月增速是11.8%,7月的增速是23.9%,显然最近两个月出口增速是出现大幅下滑。

主要原因就是欧美当前消费需求骤降。

9月亚洲发往美国的海上集装箱运输量同比减少13%,已经连跌两个月,并且跌幅还在扩大。

所以,过去两个月的汇率贬值,也跟我们出口增速下滑,有一些关系。

本来我们外贸出口,所带来的企业庞大结汇需求,就是支撑人民币汇率的最重要基础。

所以也可以这么说,我们人民币汇率是锚定在我们庞大的制造业基础上。

但因为外贸出口增速下滑,叠加美联储激进加息,所带来的利差问题,让很多之前买我们国债的国际热钱流出。

我们外汇储备下降,主要就是这部分国际热钱流出的结果。

但总体来说,我们的贸易顺差规模,决定了至少我们还是会比其他国家更能熬一些。

在美联储激进加息之下,我们汇率想不贬值,也不太现实,更何况因为世界经济衰退的大背景,导致欧美需求骤降,给我们外贸带来一些压力。

再加上我们并没有跟随美联储加息。

这种情况下,我们汇率贬值也是一个正常结果。

但我们不能让汇率无序的大幅贬值,还是得在比较关键的时候,打断市场对汇率贬值的预期固化,不然越往后的救市代价越大。

即使贬值,也应该把这个贬值幅度分散到更大时间里,不能让汇率短时间贬值幅度过大。

市场当前预期美联储明年利率会维持在4.5%~5%。

美联储11月2日加息75基点没有太大悬念,假如12月是加息50基点,那利率就是在4.25%,明年也就剩下75基点的加息空间,并不算大了。

也就是明年美联储激进加息的节奏可能会放缓,到时候美元指数就大概率会见顶。

所以,只要再熬上3-6个月,应该能等到美联储强弩之末的时候。

熬一熬,也就过去了。

当然,也不排除出现更极端情况的可能性,毕竟这年头变数太多,黑天鹅也很多,出现任何事情也不意外,所以我们最好还是调低预期会比较好。

而且市场预期是一直在动态变化的,我们也是需要不断的观察,去修正自己的预期。

我是星话大白,欢迎点赞支持。