1月25日,恒生指数大涨711.16点,涨幅2.41%,收报30159.01点,这是自2019年5月以来,恒生指数再次以高于30000点收市。此后4天,恒生指数连续下跌,然而市场回调不改资金逆流“南下”。

Wind数据统计显示,上周(2021.1.25-2021.1.29)港股通净流入虽然下降,但依然有将近800亿港元,远高于2020年的周平均净流入金额129.25亿港元(数据来源:Wind,2020.1.1-2020.12.31)。

今年1月,南下资金累计净流入额达3106.23亿港元,该资金体量已超2015年和2018 年港股通全年净买入,是去年同期的12.5倍,南下资金日均买卖总额已经超过港股总成交额的3成以上。

在全球货币政策或仍将维持宽松,港股受益资金溢出,加之经济恢复,企业盈利性改善的大背景下,2021年港股是我们投资必须一环。

对于个人投资者而言,由于港股账户开通耗时、费事,资金出境内易回境难。而且港股机构化程度更高,个人投资难度更大。借道公募基金做海外投资,是我最建议的方式,专业团队打理,资金起点低,轻松便捷。

港股投资大热,早前介绍了广发基金李耀柱/余昊、嘉实基金张金涛。

今天和大家再介绍一位,最近新认识颇具港风的女将,工银瑞信基金旗下,孔令兵。

(工银瑞信基金 孔令兵)

未见之前,对于孔令兵,我印象是,香港科技大学本硕,肯定是妥妥的学霸。

然而,一见真人,完全打破认知,她外形娇小可人,笑起来甜甜的,一旦交谈到投资上,逻辑清晰明了,见解深刻且别具一格。

我喜欢这样给我惊喜,让我眼前一亮觉得不一样的基金经理。

这也是为什么明明2020年加入工银瑞信,12月才做基金经理,尚且属于公募职场新人的孔令兵我要早早介绍给大家认识的原因,有潜力的新人,必须早早让基民认识。

事实上,在未加入工银瑞信前,孔令兵已经在汇添富资产管理(香港)有限公司担任分析师、基金经理,管理部分保险及银行客户的港股委托组合,协助管理社保海外组合及港股通组合,有着7年的投资及研究经验,4年投资管理经验的。她2016年10月曾管理某香港公募基金,此后的2017年、2018年、2019年、2020上半年都是大幅跑赢同期MSCI中国指数的。

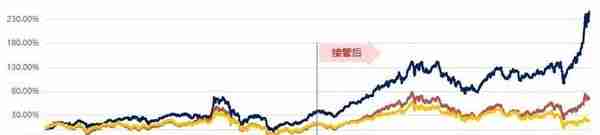

图:某香港公募基金业绩走势

注:过往业绩不预示未来表现

香港科技大学理工科的背景塑造了孔令兵遇事冷静、做事务实、逻辑思维缜密的性格。投资中,孔令兵注重风险控制,有极其严格的选股标准。

基民在选择一只基金时,通常会忽视产品回撤,着重关注基金收益率。在孔令兵看来,投资目标不仅是追求复合收益较高的长期回报,更重要的是在过程中做好风险控制,保证本金的安全,让基金组合在相对较小的波动下实现回报。

孔令兵在组合管理过程中,保持仓位适度集中、保持行业相对均衡配置、从基本面/行业前景/商业模式等多角度优选个股。

以工银沪港深精选混合A为例,2020年四季报显示,该基金股票仓位94.72%,前十大重仓股占比52.37%,个股行业分布有软件服务、工业工程、汽车、白酒、医药等多行业。

考验一个基金经理是否优秀,主要看其能否很好地处理两方面:

一是没有买入好的资产而错过了赚钱的机会;

二是买进了错误的资产而导致亏损。

这要求基金经理有极高的选股能力,要做到这些,必须对产业有深入的了解,对产业链有良好把握。

孔令兵对产业链的调研高度重视,也有自己的方法论。她表示,在发现机会后,会快速通过成熟的一线产业链调研,去验证关键假设,对公司的各个业务条线、上下游、竞争对手做细致的调研,进而挖掘可能超越市场一般认知的投资机会。

具体到选股框架,孔令兵主要从以下五个方面进行把握。

首先,看行业的发展前景。在“坡长雪厚”的赛道,雪球才能滚大。另外,对于一些存在周期属性的板块,判断行业所处的周期位置也非常重要。

其次,看重企业的商业模式,判断它是不是一个好的生意。

再次,关注公司治理结构,包括股东结构、管理层激励、研发投入等。

接着,详尽的财务分析。数据最不会骗人,但也最会骗人,基金经理需要对财务数据进行清洗,尽职调研后,可排除很多可疑公司,降低踩雷的概率。

最后,估值。

经过严苛的选股后,她的组合中会有三类股票:

1、长期看好的优秀成长股,增速相对较高、持续性强、估值还算合理;

2、增速较为稳定、产业相对成熟、公司竞争优势突出、估值性价比高的个股;

3、景气度可能将反转的低估值周期股,左侧布局。

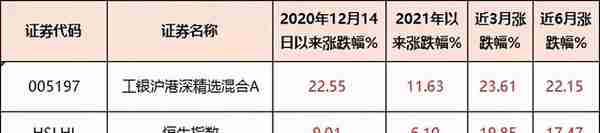

截至2月1日,孔令兵管理以来,工银沪港深精选混合A回报22.55%,同期恒生指数涨幅9.01%,超额收益13.54个百分点。

图:工银沪港深精选混合A阶段业绩

合同显示,该基金投资组合中股票占基金资产的比例为0%–95%,其中投资于港股通投资标的股票占非现金基金资产的比例不低于80%,是一只纯正港基。

香江水暖估值低,当前正是港股关注期。

孔令兵表示,在未来工银沪港深精选混合的管理上,依然坚持长期价值投资理念,在深入基本面调研基础上精选个股、构建组合、控制风险,追求长期可持续的稳定的超额收益。

具体来看,自下而上精选中长期看好的行业中具有优势的公司,基本面优秀、商业模式好、管理质素高、竞争力不断增强、护城河不断加深的优质个股。周期行业中选取阶段性景气度预期拐点向上、估值水平吸引的。权衡长期成长性、中期经营趋势和所处周期、估值水平。互联网龙头,光伏玻璃,新能源汽车,消费电子,原材料,汽车行业,物业管理,航空租赁,创新医药龙头等。

2020年,是工银瑞信的大年,众多基民开始将目标聚集到他身上。

银河证券数据显示,2020年工银瑞信旗下共有64只基金回报率位居同类前1/3;在全市场主动权益翻倍基金中,工银瑞信独占13席,成为数量最多的基金公司。

其中主动权益类有41只(含QDII、FOF基金)位居同类前1/3分位,且20只名列同类TOP10,工银中小盘成长、工银战略新兴产业C、工银新趋势灵活配置A/C以及工银养老2035等5只基金更是排名同类第一;18只主动固定收益基金居同类前1/3,3只基金名列同类TOP10。

海通证券《基金公司2020年度权益及固定收益类资产业绩排行榜》,工银瑞信旗下权益基金以74.47%的平均收益率、52.99%的平均超额收益率,双双位居权益大中型基金公司首位,旗下固定收益基金平均业绩也位居大型基金公司第2名。

海外布局多年,港股能力突出。工银瑞信是国内较早布局海外投资的基金公司,海外投资业绩很突出,2019年度公司旗下两只股票型QDII基金均获得权威荣誉,工银全球、工银全球精选分别获得了《证券时报》颁发的十年期和五年期持续回报明星基金奖。

据了解,工银瑞信基金在投研一体化上,有着一个宏观策略组+七个行业研究小组,全面覆盖A股和港股。其中香港能力中心,核心成员平均投研经验12.75年,均长期专注于香港市场,经验丰富。

该公司旗下另外一只港股主题基金-工银香港中小盘业绩也十分出众,根据银河证券1月28日数据,该基金2016年3月成立以来已实现122.8%的回报,年化收益率高达17.79%。

相信在如此实力出众的团队支持下,孔令兵的业绩表现值得期待。

免责声明

以上内容不构成对阅读者的投资建议。基金有风险,过往业绩不预示未来表现,投资需谨慎。请认真阅读相关法律文件和风险揭示书,基于自身的风险承受能力进行理性投资。#基金##投资理财##股市第一线#