中国网财经4月30日讯(记者 常实 鹿凯)27日,地处深圳的华润信托公布其2019年业绩报告。当期,华润信托在实现营收及净利上涨同时,却没有出现其他公司信托资产规模大幅压降现象;同时该公司“通道”业务占比也较高。

年报显示,2019年华润信托实现营业收入30.74亿元,同比增长9%;同期实现净利润28.86亿元,较2018年净利润增加25%,这其中投资收益功不可没。与其他信托公司倚赖手续费及佣金收入不同,投资收益成为华润信托营收贡献最大组成部分。

当期,该公司实现投资收益18.40亿元,占比56.79%;手续费及佣金收入13.52亿元,占比41.75%。同时,该公司信托资产规模表现也与其它已公布2019年业绩数据公司大不相同。

截至2019年12月31日,华润信托资产管理规模为9548.85亿元,相较于上一报告期9549.19亿元仅减少3400万元,远低于业内龙头公司下降规模;同期,中信信托缩减信托资产规模高达780.4亿元。

近年来,随着监管趋严、市场面临整体利率下行和风险出清的问题,信托行业2019年的关键词仍是去通道、控规模、控风险和转型,头部公司的变化也说明了这一行业风向。业内人士认为,对信托通道业务严禁增量、压缩存量的监管原则预计不会发生变化,这一方面是对信托公司现有传统业务模式的施压,另一方也是对信托回归本源,提升主动管理能力的促进。

然而,中国网财经通过华润信托年报发现,华润信托并未如此。从其主动管理型信托资产及被动管理型信托资产规模数据对比来看,2019年华润信托被动信托资产规模达5526.62亿元,超出主动信托资产规模1204.1亿元,信托总资产占比高达57.88%;而这里所说被动管理信托资产多属“通道”业务。

图片来源:年报截图

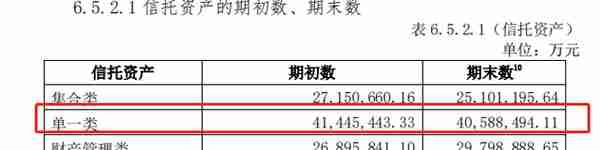

另一边,具体到产品层面,多代表“通道”业务的单一类信托资产也上涨约85.7亿元,该类资产更以43.40%占据各类信托资产首位。去年新增信托项目表现上,单一类信托资产,再次以457个项目,总计773.07亿元拔得头筹。就通道业务不降反增原因,中国网财经采访到华润信托,对方表示:“已将上述问题反映到有关部门,如果有需要会直接电话回复。”

图片来源:年报截图

据该公司披露风险管理指标监管表显示,2019年,华润信托各项业务风险资本合计达52.8亿元,相较于去年同期上涨1.5亿元。同期,作为衡量信托投资发生实质性风险高低重要标准的资产减值损失达19.07亿元,同比上涨达287.6%。对上述风险资产增长增长过快原因,中国网财经也采访到对方,而截至截稿前,并未收到对方回复。

(责任编辑:赵雅芝)