短期价格的波动中会有很多市场“噪音”,也会让大家产生一系列的错觉,觉得投资毫无规律可循。但若将视角拉长,抓核心矛盾、洞察本质,就会有“拨开云雾见天日”的豁然开朗。

回溯历史,资产配置的重要启示如下:

➤ 房子:“房住不炒”,并非房价不涨,依然有穿越周期的魅力;

➤ 股票:股市周期波动,混合型基金年度持有收益均值回归,具有显著底部特征;

➤ 黄金:除了避险,美债收益率与通胀走势,更是黄金价格走势核心驱动因素;

➤ 商品:需求决定方向,供给决定弹性,要盯住PPI变动。

对于2022年而言,房地产仍是刚需配置,权益基金需要追求持有期收益,黄金资产可适量配置,国内商品并非完美配置。

房子:“房住不炒”,并非房价不涨

2017年以来,“房住不炒”的政策基调对大家的购房预期形成了较大的冲击,甚至产生“等房子降价了再买”的想法,但回过头看,房子的收益还是非常稳健的。

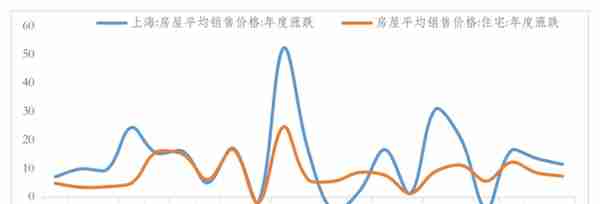

根据wind统计,2017年-2020年,全国住宅类房屋价格的年度涨幅为5.71%、12.33%、8.58%、7.46%;而上海仅2017年下跌4.03%,随后就大幅反弹,2018-2020年都保持着两位数的涨幅。核心在于,2018年以来的房地产调控主要在于“去金融化”,这也使得房价增长较为平稳。

安居才能乐业,有恒产才有恒心。房子虽然流动性较差,但回撤控制较好,依然可以作为大家刚性需求的核心考虑,而且也是“抗通胀”的核心资产。另外,考虑到今年地产调控可能会政策边际放松,房价还是有边际上涨的动力。

图1:全国与上海房屋平均售价年度涨幅走势(%)

数据来源:wind,截至2020-12-31

股票:周期波动,混合型基金年度持有收益均值回归

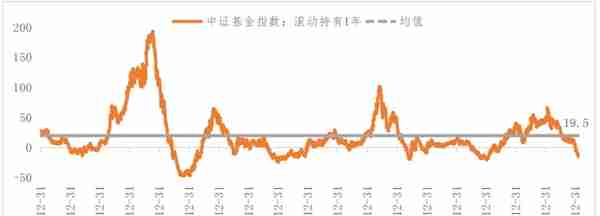

从2003年以来的数据看,任意时间滚动持有混合型基金指数的年度回报具有明显的“均值回归”效应:“树不会长到天上”,涨得过于极致就会有回调的压力;同样,也不会跌到“无底洞”,一旦进入底部区域,就会有反弹的动力,除了2008年金融危机那段时期,当年度持有收益跌到-20%左右,往往是一个好的布局窗口。

当然,持有周期越长,收益的确定性也就越高。假如从2003年持有至今,混合型基金指数的累计收益率将高达1119%,年化收益率约14%,是战胜通胀的不二法宝。所以在中长期乐观向上的背景下,不妨通过“躺平”来应对短期波动,追求持有期的收益。

图2:中证混合型基金指数年度持有收益走势(%)

数据来源:wind,截至2022-02-23

黄金:除了避险,美债收益率与通胀走势是核心

“乱世买黄金”是对当下黄金价格走势的刻画,地缘政治冲突升级提升避险需求,将黄金价格推至近一年新高,但若风险因素缓和,黄金的定价还是“回归”其内生逻辑,取决于美债收益率与通胀的走势。

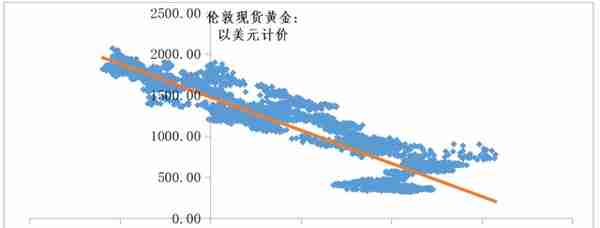

从逻辑层面看,黄金是一种无息资产,持有黄金没有利息,实际利率就是持有黄金的成本。

实际利率反映的是名义利率扣除通货膨胀率后,投资者得到利息回报的真实利率。当实际利率上行,意味着持有黄金的机会成本提升,这个时候投资者往往会卖出黄金而买入生息资产,导致金价下跌,反之亦然。

从更严谨的数据验证看,将黄金价格和实际利率进行简单的线性回归,结果显示,两者有极强的负相关性,而且黄金价格的80%可由实际利率来解释。

就当下而言,外围不确定因素仍在,黄金可以适量配置,而且也是“抗通胀”的长期选择。

图3:黄金价格vs实际利率

数据来源:wind,截至2022-02-22

商品:需求决定方向,供给决定弹性,盯住PPI变动

大宗商品的价格变动主要取决于供需变化,需求决定方向、供给决定弹性,需求变化是推动商品价格上涨的关键因素。2020年3月至今,大宗商品的上涨主要是由疫后的需求修复所主导,供给端的紧缺则放大了上涨的幅度。

对于普通投资者来说,跟踪大宗商品走势的一个简单的方法就是盯住PPI的变动,背后逻辑也相对简单:大宗商品的供需变动会直接体现在价格变化中。

当前而言,PPI已高位回落,而且从需求端看,国内经济已越过繁荣的高点,并向长期增长收敛,发达国家也面临政策退潮后,经济增长向下漂移的压力。所以说,国内商品并非完美配置。

图4:国内大宗商品价格与通胀的关系(%)

数据来源:wind,截至2022-02-22

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。