近日,DeFi锁仓量持续创历史新高,总锁仓量超过43亿美元,与去年同期相比,增幅超过300%,而其中最引人注目的便是DeFi借贷协议。在DeFi借贷协议中,Compound、Maker、Aave成为这一领域的主要玩家,三者锁仓量高达超过13亿美金,占整个DeFi市场的30%。

借贷被视为DeFi的基础,稳定币、合成资产、流动性挖矿、聚合器无一不是在这个基础上搭建的。在传统金融领域,借贷系统有三个角色,借款人、存款人、银行。存款人将资金存入银行,银行将钱贷给借款人,赚取利差。但银行并非没有风险,如果借款人还不了钱怎么办?因此,对于大额贷款,一般用房产、汽车等资产作为抵押,一旦违约,银行可以将抵押的资产卖出变现,收回贷款;而对于小额贷款,则通过高额利息弥补不良贷款。此外,银行还可以通过专门的不良资产处置公司处理不良贷款,从而降低银行的不良贷款率,减少系统风险。

那么,这套流程在DeFi中是怎么运行的呢?

DeFi借贷一般有四个角色:借款人、存款人、清算者、平台。与银行借贷不同,DeFi中借款人抵押的是加密货币,不同的代币构成不同的资金池,例如抵押ETH借出USDT,那么ETH资金池资金增加,USDT资金池资金减少。对于不同的资产,抵押率也不尽相同。例如ETH最大抵押率为75%,即币小宝每存入价值100美元的ETH,最多只能借出75美元的资产。由于抵押物存在价值波动,价值不足时就会触发清算,这时,DeFi中的神秘角色——清算者便登场了。

清算者类似于传统银行中的不良资产处置公司,有了清算者,DeFi借贷系统才能保持稳定。以上面的例子来说,假如币小宝抵押物的价值不足75美元,但是币小宝欠系统75美元,那么我完全可以赖账不还,而如果币小宝不还钱,存款人就没法取钱,从而产生系统性风险。因此,为了防止这种情况产生,在币小宝抵押物价值下降到一定程度时,资产便会卖给清算者,清算者也会接管币小宝的债务。为了激励清算者参与清算,平台会在出售资产时给与清算者一定的折扣,而这个折扣,正是清算者的利润。

在2020年3月12日,MakerDAO产生了约3994笔清算,单日总清算资产超过1000美元,就在同一天,Compound 和 Aave也发生了不同程度的清算。

清算对于借款人来说是一笔不小的损失,因此,有必要了解主流借贷平台的清算机制。

Maker系统中最重要的参数是最低抵押率,也就是抵押资产与债务之比,这个数据决定系统是否触发清算。对于ETH而言,最低抵押率为150%,即ETH价值必须高于债务的150%,换句话说,如果抵押率低于这个数,抵押的资产将被清算,在Maker系统中,这一过程也被称为资产拍卖。任何人都可以参与清算资产拍卖,资产拍卖之后,归还系统债务,从而减少风险。

为了减少清算,Maker系统设置了罚金,即一旦借款人资产被清算,将被收取13%的罚金,这种机制可以使得借款人时刻关注自己的抵押,避免清算发生。

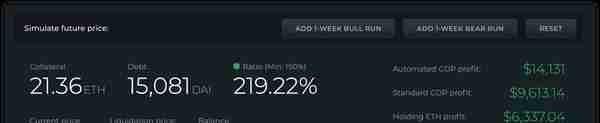

以 ETH-A这个CDP为例,共抵押了21.36枚ETH,总债务为15018美元,目前抵押率为219%,远高于最小抵押率150%,安全系数比较高。

Compound的清算过程与Maker明显不同。

首先,你的抵押率不能超过清算线。抵押率也就是借款金额与抵押金额之比,清算线由系统设定,例如ETH的清算线为75%,抵押率超过这个数就会被清算。值得一提的是,Compound网站并未给出安全阈值,这对许多新用户并不友好。例如ETH清算线为75%,用户可以不受任何限制直接借出75%的资产,这意味着一旦借出,用户资产便直接被清算。

此外,Compound还引入另一个概念——借款率。借款率就是借款金额与借款限额之比,目前ETH的抵押率为75%,即存入价值100美元的ETH,最多只能借75美元,如果币小宝借了50美元,那么借款率就是50/75=66.66%,如果币小宝借了75美元,那么借款率就是100%,系统就会触发清算。由于系统在最大借款率和清算线之间没有任何限制,即用户一开始就可以使借款率达到100%,因此建议参与协议的用户务必注意,为自己留好足够的安全垫。与Maker的全部清算不同,Compound的资产只有50%会被清算。

其次,Compound中没有拍卖过程,拍卖降低了清算速度,加剧了债务人风险。与之不同的是,Compound引入了清算者角色,任意一个清算者均可以快速的接管债务人的仓位。

最后,清算罚金固定为8%,远远低于MakerDao,这个罚金便是清算者的利润。

总体而言,这一系列的可组合因素使得Compound清算过程可以预测。

值得一提的是,Compound并未在用户界面给出清算功能或按钮,据币小宝所知,参与清算需要按照官方文档编写相关代码才可参与,门槛不低。

Aave的清算过程十分的简洁高效。

与Compound类似,单次清算的上限是抵押资产的50%,同样没有拍卖过程,任何人可以以一定的折扣参与清算。

当然,Aave协议与Compound依然有许多不同之处。

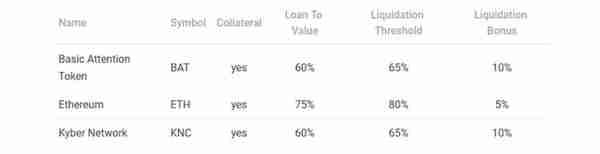

首先,根据资产利用率的不同,清算罚金的比例从5%~15%浮动变化。例如ETH的罚金比例为5%,是目前协议中最低的。

其次,Aave在抵押率和清算线之间设置了缓冲阈值。上文提到,Compound的抵押率和清算线之间没有安全阈值,换言之,二者是一个数。而Aave协议则不同,以ETH为例,Aave的清算线为80%,但用户最大只能借出75%的资产,剩余的5%是安全缓冲,这一设计非常具有人性化,可以防止许多新手踩坑。

资料来源:Aave官网

此外,Aave也为参与清算的用户提供了界面,方便更多用户参与进来。

总之,DeFi借贷协议中,Maker 罚金固定为13%,Compound固定为8%,Aave协议动态变化。借贷方面,Maker和Compound并未给用户留出安全垫,不利于许多新手用户,而Aave协议则设置了5%左右的安全垫,对用户更为友好。在清算机制方面,Maker采用拍卖机制,拍卖周期长,而Compound和Aave则采用清算人方式,清算速度快,此外,Compound参与清算难度大,Aave参与清算更为容易。

不管如何,用户最好的办法是避免遭到清算,参与借贷的用户建议实时关注自己的抵押率,避免发生清算蒙受损失。

总体而言,Aave在产品设计上优于Compound,这点在市值上也有所体现。根据币小宝区块大数据,Aave市值38亿美元,Maker市值28亿美元,Compound市值仅为10亿美元。币小宝认为,凭借优秀的创新能力,Aave将进一步稳固其在DeFi借贷领域的地位。文中Aave市值资料来源于币小宝官网https://www.bixiaobao.com/cn/coinlist/Aave-new,转载请注明出处。

作者:币小宝;来自链得得内容开放平台“得得号”,本文仅代表作者观点,不代表链得得官方立场凡“得得号”文章,原创性和内容的真实性由投稿人保证,如果稿件因抄袭、作假等行为导致的法律后果,由投稿人本人负责得得号平台发布文章,如有侵权、违规及其他不当言论内容,请广大读者监督,一经证实,平台会立即下线。如遇文章内容问题,请发送至邮箱:linggeqi@chaindd.com