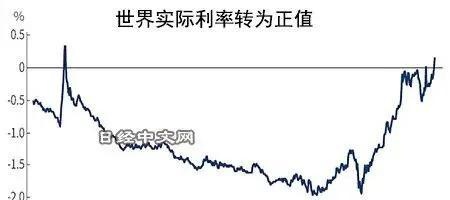

考虑到通货膨胀影响的世界实际利率2年半来首次转为正值。相比通货膨胀的加剧,市场更加警惕各国央行的货币紧缩以及随之而来的经济衰退,这种情况已浮出水面。如果实际利率上升,股市和大宗商品等风险资产的高估值将变得突出。对于一直受益于货币宽松的风险资产来说构成明显的逆风。

实际利率通过通常的国债利率(名义利率)减掉市场考虑的未来预期通胀率(盈亏平衡通胀率、BEI)来计算。计算时采用本金随着物价涨幅而波动的通胀挂钩债券。

英国指数编制公司富时罗素(FTSE Russell)的“FTSE全球通胀挂钩债券指数(WorldILSI)”的实际利率8月30日转为正值。将美国、日本、德国等13个主要国家的通胀挂钩债券的收益率按各自总市值进行加权平均的基础上计算了实际利率。自2020年3月以来,该指数2年半来首次摆脱负值区间。

正在推高实际利率的是长期利率的上升和预期通货膨胀率的下降。主要国家的央行为了遏制通货膨胀,正在提高基准利率,长期利率正在提高。美国的长期利率9月7日提高至3.3%的水平,创出6月中旬以来的最高水平。

全球的央行显示出不惜面对经济衰退也要遏制通货膨胀的态度,再加上原油和金属等大宗商品行情上涨乏力,市场的预期通货膨胀率正在下降。结果各国的实际利率上升,9月6日美国的5年期实际利率达到0.90~0.95%区间,10年期达到0.85~0.90%区间,均创出2019年1月底以来、约3年半来的最高水平。日本大和证券的首席市场经济学家岩下真理表示,“市场预测加息后的经济增长放缓,正在招致预期通货膨胀率的下降”。

1美元的纸币(REUTERS)

实际利率将对投资造成巨大影响。在实际利率为负的状态下,与投资国债等安全资产时的收益率相比,物价上升导致的价值缩水更为明显。投资者将在实际上遭遇损失,因此具有推动投资风险资产的效果。为了应对新冠疫情,2020年以后各国推进货币宽松,实际利率明显变为负值,高科技股和原油等风险资产行情上涨。此外,抱团股和虚拟货币等缺乏业绩层面支撑的资产也被买入,过热迹象加强。

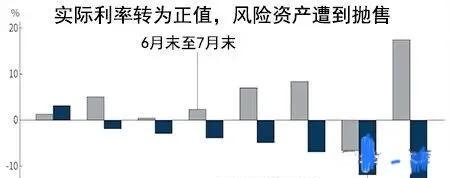

如果实际利率为正值,投资者的风险偏好将被抑制,资金流向将逆转。观察世界实际利率最开始转为正值的8月至目前(9月2日)的风险资产的价格走势,以比特币(下跌16%)为代表,原油(下跌12%)、世界房地产投资信托(REIT、下跌7%)、全球股市(下跌5%)等风险资产全面遭到抛售。

价格正在上升的是由于美联储(FRB)的大幅加息、利息收入有望增加的美元等。显示美元对主要货币综合实力的美元指数上涨3%。

一位对冲基金的相关人士表示,“今后实际利率将进一步上升,紧缩将全面启动。股票等风险资产的下跌或将全面启动”,将做好应对准备。

股价等的下跌有可能进一步打击经济。股价下跌将造成个人用于消费的资金减少这一“负财富效应”,同时如果利率的上升导致企业的融资门槛提高,会阻碍设备投资等。

日本野村综合研究所的经济学家木内登英指出,“急于应对通货膨胀的美联储将难以迅速应对经济恶化,2023年美国的经济恶化有可能比通常的衰退更为严重和漫长”。各国央行将应对历史性的通货膨胀局面,但寻求兼顾遏制通货膨胀和市场稳定极为困难。