刷推特、看研报累不累?脱水大字报帮你筛选和梳理每日重要市场观点和研报。该内容由几位交易员和分析师志愿者利用业余时间完成,请大家关注点赞给予鼓励,欢迎留言互动,申请入群一起交流。

本期看点:

● DCG财报喜忧参半

● 麻吉大哥是做市商,不是巨鲸

● 再度爆拉只是时间问题

1. 知情人士:美国众议院数字资产小组委员会将于3月9日召开首场听证会。

2. 2月Polygon链上NFT交易量接近90万笔,创迄今为止最高单月记录。

1.深潮(@TechFlowPost):LSD叙事详解

LSD,我们认为是 2023 全年最核心的叙事,一个简单的比方,把 ETH 看作是加密世界的美元,那么stETH就是刚性兑付且自带收益率的美元国债,赛道空间广阔。

LSD 初心是解放流动性,但如今收益率逐渐成了竞争焦点,各种衍生套娃开始出现,我们将介绍三个建立在LSD资产上的DeFi协议。$YFI,Pendle, $AURA

(1)最早,LSD旨在解决以太坊质押的痛点,例如节点搭建难、最低质押数量门槛高等问题,直到 Frax 推出了 LSD 新产品让收益率变成了大家关注的一个焦点。frxETH 通过 DeFi 来为用户增加收益:用户可以去 Curve 的 frxETH-ETH 流动性池中提供流动性,或者将 frxETH 质押为 sfrxETH,以享受质押收益。

(2)frxETH高收益来源于两个方面,Frax Finance 将 frxETH 背后所有的 ETH 资产质押收益分享给了 sfrxETH 质押者,而它又通过 Convex 贿赂使 frxETH-ETH LP 提供较高的收益(frxETH 持有者不享有质押收益分红)。

(3)在 Frax Finance 之后,此类 DeFi 套娃式的风潮正在愈演愈烈,LSD协议为了争夺用户和资金,不仅要提供流动性,而且还要有更高的收益率。我们将着重介绍 $YFI、$PENDLE、$AURA三个协议。

(4)Yearn:今年 2 月 22 日,Yearn 官方宣布,即将推出新的产品「yETH」,旨在以 yETH 的代币形式覆盖一篮子 LSD 资产,在分散风险的同时提升收益率。相当于yETH 是基于 stETH 和 frxETH 等LSD 资产构建,同时 yETH 还能够享有 Yearn 本身所持有的 veCRV 治理资源的倾斜。

(5)为了对比收益,@MStiive制作了下图,Yearn 和 Frax 不是直接竞争,因为 yETH 的底层支撑资产并非 ETH,而是 stETH 和 frxETH等LSD资产,而 yETH 将会为 stETH 和 frxETH 持有者提供更高的收益,这将推动巨大的以太坊质押飞轮的出现或者说是新的套娃浪潮。

不过,最终形态以官方最终动态为准。

(6)Pendle Finance:Pendle 是一个建立在以太坊等协议上的,能够将收益代币化的 DeFi 协议,它允许用户对某些资产的未来收益进行代币化和售出。因此,用户便能够执行更高级的收益策略,比如以折扣价格购买生息资产,比如以6.59%的折扣购买ETH。

(7)在LSD中,用户也可以通过Pendle 提前锁定自己的生息资产,比如在存入stETH,获得PT (本金)和YT (收益),并通过v2 AMM将收益代币提前变现。总之,LSD 协议是帮用户质押 ETH,并寻求高收益率,而 Pendle 是在将 LSD 协议为用户提供的未来收益在当下变现。Pendle 已经支持 Lido 、Rocket 等协议。

(8)Aura Finance:目前, stETH 已经占据了LSD大部分份额,体量较小的参与方想要逆袭,最简单的办法就是提供更多激励:更高的收益率;增加流动性;集成 DeFi, Aura Finance就可以做到,它是一个基于Balancer构建的生态收益治理平台,Aura之于Balancer,就好比 Convex之于Curve。

(9)为了使LSD资产拥有充沛流动性,流动性战争便会开始,而Aura便会是Balancer战争的主导者。目前Aura已经与几乎所有主流LSD协议达成了合作,比如Lido、Rocket Pool、Swell、Ankr 等,Aura 通过治理权帮助LSD协议获得更高的流动性和收益,围绕Aura和Balancer的战争本质是各个LSD协议对于流动性的争夺。

(10)从用户的角度来看,LSD 协议为用户解决了最低质押限制和更高的收益率。从LSD协议的角度来看,LSD协议需要扩张市场份额来保证自身的生存和发展。Yearn和Pendle更像是LSD协议市场的催化剂,而Aura将有机会成为LSD协议份额竞争的核心协议,而最底层又是CRV 和BAL的流动性战争,套娃永不眠!

2.Bitwu.eth(@BTW0205):超过十年未动的比特币数量,一直在增加

There is now more #BTC that hasn't moved in at least 10 years than there is on exchanges. 2.6m coins right now haven't moved in 10yrs.It's a magical belief. My #bitcoin haven't been moved in seven years, what about you?

超过十年未动的比特币数量,一直在增加

3.BTCdayu(@BTCdayu):Blur做市商的解释

铁山:我看到很多关于blur的做市商交易的误解,因此,但实际上这有很大不同。翻译一下来自blur创始人 @PacmanBlur 刚发的推文,翻译为意译,以方便中国人理解的方式,以下为正文:

和很多人想象的不同,传统金融市场以及币圈的绝大部分交易量都是来自少数做市商,币圈实际少于 10 家。

在BLUR中,这些来自做市商的交易活动与NFT玩家的交易活动有非常大的不同,但我看到了很多的误解。在 Blur 之前,NFT 中的做市商几乎没有出现过,但BLUR出现后,@franklinisbored 和 @machibigbrother(麻吉大哥)是目前较具规模的做市商。随着整个生态的演进,你会看到更多做市商出现。

了解这场游戏的规则与变化非常重要:

第一,这不是俗称的刷量交易。做市商的本质是提供流动性,并从围绕资产真实价格的价差中获利。

第二,做市商的每笔交易都以支付给创作者的版税形式出现。

第三,做市商的做法与NFT 爱好者的行为不同。

总体而言,做市商让更多的玩家能进入了这个空间。

做市商提供的流动性有重要意义:

一是使购买NFT变得更安全(因为不用担心失去流动性);二是为创作者带来更多的数量和更多的收入(进而给整个生态带来正循环)。随着NFT流动性的改善,这将会是NFT生态迎来大规模的增长。做市商的加入仅仅是个开始。在此我推荐一来自做市商的见解。

(https://twitter.com/ShaneCultra/status/1630583350439170050?s=20)

CryptoChan(@0xCryptoChan):当前距离金叉仅差24.5刀,再度爆拉只是时间问题

当前距离金叉仅差24.5刀。其曾转发此前推文:每当比特币短期持有者已实现价格(#Bitcoin: Short-Term Holder Realized Price,可视作短期持有者筹码均价)金叉比特币已实现价格(#Bitcoin: Realized Price,可视作所有持有者筹码均价),小牛便进入下半场,历史上无一例外。

CryptoChan另发推文表示:当前 #Bitcoin: LTH-MVRV指标已在1.0的牛回大压力位附近酝酿多时,再度爆拉只是时间问题。

Lookonchain(@lookonchain):监测发现一个短线巨鲸高手

我们注意到,一个SmartMoney地址始终可以在代币上架 #Binance 创新区后立即购买代币,并在价格上涨后出售获利。SmartMoney 在#Binance 宣布后的几秒钟内购买了 $LQTY 和 $SYN,随后卖出分别获利19485USDC和35610 USDC。(巨鲸地址:https://etherscan.io/address/0x3e74d8aa4fb841077553073425686f9cc27528f9)

据Coinmarketcap数据显示,24小时热度排名前五的币种分别是:CKB、STX、CHSB、BTT、MASK。据Coingecko数据显示,在加密市场中,涨幅前五的板块分别是:Tourism、AI、DaoMaker生态、AMM、Ohm Fork。

热点聚焦——一文盘点近日暴涨的Stack生态

Stacks采用一种称为“锚定”(anchoring)的技术,将应用程序状态安全地存储在比特币区块链中;这种技术可以保证应用程序的安全性和不可篡改性,同时也可以利用比特币的分布式计算和安全性。从某种意义上看,Stack很像是比特币的Layer 2。

NFT交易市场Secrets的目标是为用户提供一个去中心化的NFT交易平台,使用户可以在这个平台上创建、展示、交易和购买NFT。目前,Secrets还处于开发阶段,尚未正式发布。不过,Stacks基金会和社区已经在Github上公开了该项目的源代码,并为开发者提供了一些开发文档和工具,以帮助他们在Stacks上构建和部署自己的应用程序。此外,Secrets还将与Stacks上的其他应用程序和项目集成,以为用户提供更全面的服务和功能。

Hiro Wallet:这是一款基于Stacks开发的移动钱包应用程序,支持比特币和Stacks代币的存储和管理。它还支持dApp的访问和交互,为用户提供了完整的Stacks生态系统体验。

Stacks DEX:这是一个基于Stacks的去中心化交易所,它允许用户在去中心化的环境中交易Stacks代币和其他加密货币。它采用一种称为Clarinet的智能合约语言,为用户提供了更安全、更便捷的交易服务。

SmartWeave:这是一个基于Stacks的智能合约协议,采用了一种称为“持久性存储”的技术,可以将智能合约状态存储在一个可验证的数据结构中。这种协议可以提高智能合约的安全性和可靠性,并为开发者提供更多的创新空间。

Boomboxes:这是一个基于Stacks的音乐应用程序,它允许用户在Stacks区块链上上传、分享和交易音乐作品。它还使用了一种称为“NFT集成”的技术,可以为音乐作品提供更多的版权保护和利益分配机制。

除了Secrets之外,Stacks还与Flow等其他区块链协议合作,将NFT市场带到Stacks生态系统中。通过这些合作,Stacks将能够为用户提供更广泛的NFT选择,同时还能与其他区块链之间实现互操作性。

Ram Ahluwalia(@ramahluwalia):解读DCG财报 估值下跌78%

1. DCG第四季度收入为1.43亿美元,亏损2400万美元。全年综合收入为7.19亿美元。DCG在2022年报告亏损11亿美元。这反映了吸收3AC贷款减值的损失。全年收入为7.19亿美元,超过了Grayscale以当前价格从GBTC获得的收入。这表明DCG获得了额外的实质性收入流,并实现了对灰度的多样化。(很高兴看到这种收入突破。)

2. 估算GBTC收入的基本数学:Grayscale在信托中拥有价值约150亿美元的比特币(63.5万比特币@ 2.3万美元/枚)。2%的管理费意味着3亿美元的收入。(这不包括GETH和其他代币,不考虑比特币价格波动。)

3. 一家独立估值机构对DCG的估值为22亿美元。这意味着P/S比率在3左右。这与Coinbase的P/S相似(也在3左右)。该估值与Gemini Earn和其他Genesis债权人高度相关。这个周末,我主持了一个推特空间,分析优先股转换的决定。

4. 众所周知,私人市场的估值高于公开市场的估值——尤其是在这种环境下。公开市场的降价流向私募市场需要时间,DCG已从2021年11月的100亿美元估值峰值下调了78%,但幅度不及Coinbase。

5. 拟议的联合计划允许DCG重组5月份到期的金额,并在2024年6月交付付款。这缓解了DCG在5月份(不到3个月)出售资产以支付约5.75亿美元利息的巨大压力。无论如何,让债权人批准联合计划都非常符合DCG的利益。如果联合计划未获批准,那么DCG将面临被迫出售各种资产的前景。市场知道这一点,这可能解释了45%的GBTC折扣。

6. 这一发现也有助于解释为什么Genesis的债权人在联合计划中有不同寻常的甜头。通常情况下,Ch的债权人只对Genesis的资产有追索权。在这笔交易中,债权人有机会获得DCG股权(以及3AC和GBTC涨幅的份额)。

到今天为止,《联合计划》尚未具有约束力。约24亿美元的债权人债权必须批准该交易,投资意向书才具有约束力。(我完全相信债权人会批准这笔交易。)

7. 总结:

-Genesis Ch 11联合计划保护DCG免受潜在的流动性紧缩

-联合计划对债权人有不寻常的优惠

-估值代理分配DCG一个类似于$COIN的P/S比率

Ningning.lens(@0xNing0x):如何配置比特币L2龙头Token?

1.三个代表性项目

$STX:美国资本孵化的比特币L2链

$RIF:远古天王级项目,比特币智能合约层

$REN:比特币跨链桥,renBTC曾是DeFi之夏中受欢迎的锄头,而因三箭和FTX崩盘影而市场萎缩

2. 比特币L2龙头Token 7日涨跌幅

3. 比特币L2龙头Token 7日收益率VS波动率

在收益率低~12.0%情况下,$STX的波动率比$RIF低24.63%,$STX不愧是比特币L2龙头老大,夏普比率最佳 REN在今天刚刚被市场打上比特币L2的概念标签,本周整体低波动、低收益。

4. 比特币L2龙头Token 7日相关度

正如上面所说 $REN刚刚被打上BTC L2标签,与$STX和$RIF 7日 相关度较弱。注意这只是当前状态,不排除未来相关度会加强。

5. 比特币L2龙头Token 7日成交量

从流动性上来说,$STX是龙一,$REN是龙二,$RIF是龙三

6. 比特币L2龙头Token 120日波动情况

$RIF币价走势弹性最大,120天内有2次大起大落。$REN弹性第二 $STX走势比较稳定,毕竟是Coingecko排名前50以内资产。

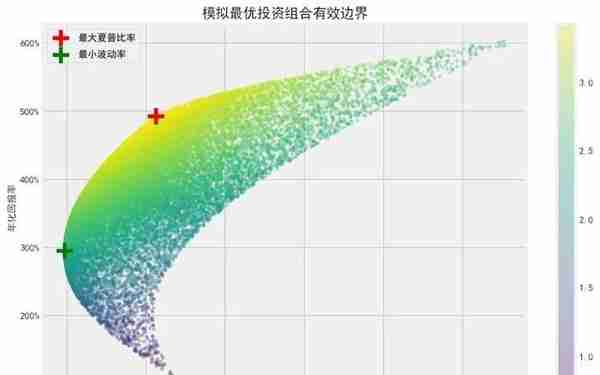

7. 最后,照例奉上比特币L2龙头Token有效投资组合 最大夏普比率投资组合配置比例年化回报率: 492.00% 年化波动率: 1.19 $STX $RIF $REN分配比例 69.90%、 29.93%、 0.17%。

Rekt Fencer(@rektfencer):项目怎样通过做市商管理币价?

做市商一般是指通过买卖资产来促进市场交易的机构,他们能从买卖差价中获利。现在有两种类型的做市商:传统做市商、为项目提供咨询的做市商。

1. 为项目提供咨询的做市商提供以下服务:

帮助项目筹款

提供相关 DEX 的流动性

制定 TGE 代币价格的策略

提供资金兑现服务(Cash-Out )

2. 提供资金兑现服务一般是指项目在 TGE 出售代币,这样做的原因主要包括:

为项目开发筹集资金

回购种子或私人投资者的代币

项目团队购买「兰博基尼、房屋和游艇」

3. 牛市与熊市会有不同的策略

在牛市中,做市场商的主要任务是:为其他人营造一个购入代币的机会;通过价格图标让人们感受到 FOMO。

在熊市中,做市商的关键任务是:尽可能便宜地购买代币,为下一次牛市做准备;每日在 CEX 上做一些交易量,以避免退市。

4. 如何识别做市商管理的代币:

相关代币在重大新闻发布之前价格暴涨

交易量稳步上升,但价格没有大幅变动

图表上出现的重复的信号(如每两个月暴涨或暴跌)

5. 测试交易真假

一般来说,交易量是由做市商在其账户之间执行的人工订单产生的,代币的交易量可能是真实的,也可能是虚假。要识别虚假的交易量,可以下一个 5-10 美元的买单:

如果这时卖家的订单变化很快,而您无法完成低金额的少量订单,则该代币对可能存在虚假交易量。

如果您的订单可以比较快速的完成,则该交易量可能是真实的。

欢迎留言申请入群交流。

根据央行等部门发布“关于进一步防范和处置虚拟货币交易炒作风险的通知”,本文转载观点不代表本公众号意见,内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。不为任何虚拟货币、数字藏品相关的发行、交易与融资等提供交易入口、指引、发行渠道引导等。