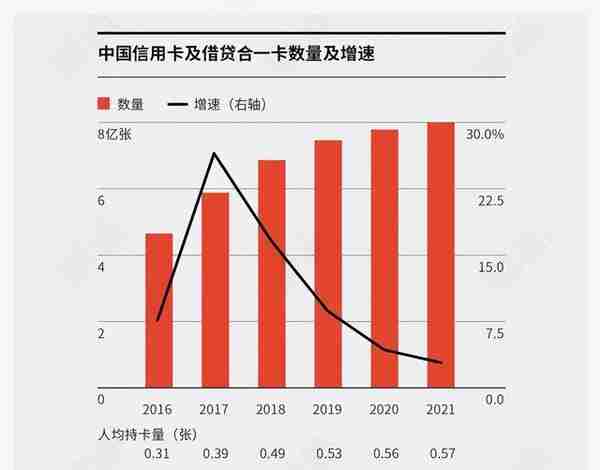

自1985年6月中国银行发行第一张信用卡至今,中国国内的信用卡业务在经历了37年的发展后,存量信用卡及借货合一卡已超过8亿张。近期,在此前的监管规制基础上,信用卡业务迎来一次较全面的规范,线上信用卡业务亦有望尽快试点。

2022年7月,中国银保监会、中国人民银行联合发布了《关于进一步促进信用卡业务规范健康发展的通知》,(下称《通知》),从八个方面对信用卡业务加以规范,提出了压降睡眠卡占比至20%以內、控制单一客户信用卡授信总额上限、已分期资金余额不得再分期、信用卡业务合作机构不得“越界“等要求。

除了政策的规限,商业银行信用卡业务正从“跑马圈地”的增量扩张转向“精耕细作”的存量时代。2022年7月13日,光大银行信用卡中心发布公告称,根据监管要求,将陆续对客户名下长期不交易的卡片暂停用卡服务。

随着居民消费水平日益提高,超前消费越来越普遍。与此同时,部分银行近些年对公业务遭遇“瓶颈”,信用卡业务成为零售转型的一大抓手,迅速扩张。

央行数据显示,截至2021年末,全国信用卡和借贷合一卡存量达到8亿张 (人均持卡量达到0.57张);虽然近几年增速有所放缓,但较2015年数量依然接近翻倍。发卡量大增的背后,部分机构存在过度营销、诱导办卡等“跑马圈地”行为,睡眠卡占比较高。

《通知》要求,连续18个月以上无客户主动交易且当前透支余额、溢缴款为零的长期睡眠信用卡数量占本机构总发卡量的比例,在任何时点均不得超过20%,附加政策功能的信用卡除外,超过该比例的银行业金融机构不得新增发卡。未来银保监会还将动态调降长期睡眠信用卡比例限制标准,不断督促行业将睡眠卡比例降至更低水平。

中国银行业协会数据显示,2020年末中国信用卡累计发卡量113亿张,累计活卡量(六个月内有使用记录)7.4亿张,睡眠卡占比超35%。

分期业务主要包括现金分期、账单分期、消费分期、商户分期四大类;其中,分期收入是在持卡人进行分期还款时,发卡行对每期还款收取一定的费用。

根据金融数字化发展联盟、银联数据发布的《2021年中国区域性银行信用卡业务研究报告》推算,2019年单家全国性银行信用卡分期收入大多超过100亿元,部分区域性银行分期收入超过10亿元,在信用卡业务整体收入中占比不小。

正因如此,一些银行十分重视对分期业务的营销。在2018年前后,分期收入是很多银行信用卡业务的主要考核指标,要用各种办法游说客户做分期。除了营销上门办业务的客户,行里还会给员工分配电话营销任务和名单,照着名单,逐个打电话让人来办分期。

分期业务是在信用卡这一载体上衍生出来的新兴业务,近些年发展速度很快、花样很多,消费者投诉和反映的问题比较多,有些客户在不清不楚的情况下被机构诱导做了分期业务,增加了自身财务负担,因此分期业务要明确与信用卡其他业务进行分割。

对此,《通知》 规定,银行业金融机构不得对已办理分期的资金余额再次办理分期,监管规定的个性化分期还款协议除外;不得对分期业务提供最低还款额服务;不得仅提供或者默认勾选一次性收取全额分期利息的选项。

《通知》 还提到,银行业金融机构应当审慎设置信用卡分期透支金额和期限,明确分期业务最低起始金额和最高金额上限;分期业务期限不得超过五年;客户确需对预借现金业务申请分期还款的,额度不得超过人民币5万元或者等值可自由兑换货币,期限不得超过两年。

信用卡预借现金业务包括现金提取、现金转账、现金充值。

预借现金业务资金用途更加广泛,可用于各类日常消费,因此设置了额度限制。预借现金业务主要定位于满足客户应急现金需求,《通知》 明确的预借现金额度不超过5万元、分期期限不超过两年,已可满足客户这方面需求。

此外,《通知》明确,银行业金融机构应当在分期业务合同 (协议) 首页和业务办理页面以明显方式展示分期业务可能产生的所有息费项目、年化利率水平和息费计算方式;向客户展示分期业务收取的资金使用成本时,应当统一采用利息形式,并明确相应的计息规则,不得采用手续费等形式,法律法规另有规定的除外。

“有些银行是打着’零利率’的噱头诱导客户办理分期业务,相应的费用实际上是以手续费的形式来收取的。

一项金融服务可能有利息,可能有手续费,行政规则对此不进行“一刀切”,但《通知》要求银行以清晰的方式告知消费者,不能藏着掖着,混淆在一起。随着信用卡业务的发展和规范,信用卡息费计收应更清晰简明,以最简单、最浅显的方式呈现。《通知》只是一个起步,未来监管会持续推进这方面工作。

截至2021年末,全国信用卡存量达到8亿张,但睡眠卡占比超35%。中国银保监会、中国人民银行联合发布了《关于进一步促进信用卡业务规范健康发展的通知》,整顿了银行不合理的分期业务,同时限制了利用信用卡套现的额度和行为。