光学膜行业成为我国快速培育和着重发展的战略新兴材料之一。

得益于下游LCD面板、消费电子产品需求的稳定增长,以及下游客户对于原材料国产化配套的强劲需求,国家政策大力支持光学膜行业。国内光学膜材料迎来发展契机,国产替代空间广阔。#新材料#

光学膜主要消费市场:

薄膜分为普通薄膜和高端薄膜,大规模应用在多个领域。

普通薄膜一般应用在包装、印刷等领域,需求占BOPET产量60%左右;高端薄膜广泛应用在目前的高新技术领域,包括平面显示、光伏、元器件离保膜等。

光学膜一种重要的高端薄膜,是指在光学元件或基板上,制镀或涂介电质膜或金属膜或两者的组合,以改变光的传递特性的膜。

光学膜是LCD面板最重要的原材料之一,随着平面显示行业向中国转移,国内对于光学膜的需求量持续上升。

同时,5G对消费电子以及半导体消费推动和光学元件以及基板相关的产业链的国产化均推动了相关膜产品消费。#光学膜#

中国光学膜行业上游主要为BOPET光学基膜、PVA膜、TAC膜、PET基膜、粒子等原材料,以及光学级涂布设备、UV固化机等生产设备;产业链下游包括背光模组、液晶模组等领域;终端消费则是液晶电视、笔记本电脑、平板电脑、手机等。

光学膜产业链图:

各类聚烯烃膜在半导体以及消费电子种具有广泛的应用,例如BOPET光学基膜可用于光学元件基膜,半导体MLCC用基膜以及各类光学元件用薄膜。

目前光学基膜市场呈现高度垄断格局,主要是日本企业供应全球,美国、韩国和中国台湾企业有一定供应,而中国大陆产量较少,基膜企业数量较少且产能较小。

为解决高端产品原料供应问题,目前国内领先企业纷纷布局技术难度最高的光学基膜,旨在打破日韩技术垄断,打造光学膜片产业链,为后续进口替代奠定基础。

根据新思界数据,日本可乐丽和合成化学占据全球70%市场份额,而中国大陆主要供应商仅有皖维高新,国产替代空间十分广阔。

TAC光学膜方面来看,根据立鼎产业研究中心数据,日本富士、柯尼卡美能达和瑞翁占据全球80%市场份额,中国大陆主要供应商仅有2家,新纶新材和合肥乐凯合肥乐凯约有1亿平米产线(包括光学聚脂薄膜、高性能聚酯薄膜、TAC膜、光学功能膜等)。

PMMA光学膜市场格忆方面,日本住友和东洋钢板占据98%市场份额,国内道明光学有部分产能主要供应公司自身微棱镜膜和复合板材生产,双象股份有竞争产能可应用于LED领域。

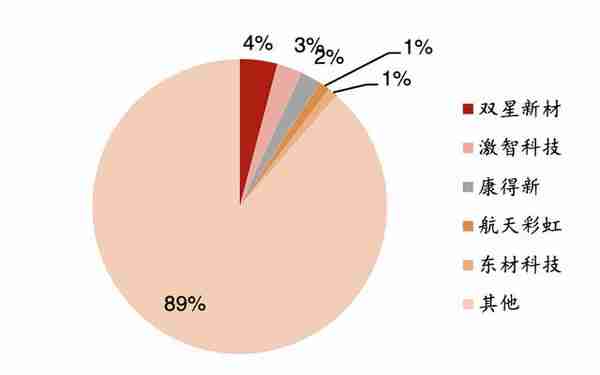

在国内市场中,从光学膜生产规模来看,我国市场份额居前的光学膜本土生产企业主要包括双星新材、激智科技、康得新、航天彩虹、东材科技等公司。

在增亮膜领域,美国3M已逐渐退出中国电视用LCD增亮膜市场,专注开发手机用高端复合增亮膜,同时中国大陆增亮膜企业激智科技等销售收入不断提高。

在扩散膜和反射膜领域,日本惠和、智积电及本木实业、韩国SKC等日韩企业占约60%以上的市场份额。

而在偏光片领域,由日本日东电工、住友化学和韩国LG化学占据约80%市场份额,三利谱、盛波光电等占据20%市场份额。

在保护膜领域,由日本东丽、日本帝人、韩国SKC等外国公司掌控,国内企业包括长阳科技、裕兴股份、合肥乐凯等。

ITO领域主要厂商包括长信科技、莱宝高科、方兴科技和南玻A等。

整体来看,中国企业在全球光学膜行业的市场份额仍有较大上升空间。这主要是由于中国光学膜产业起步较晚,迄今仅二十多年的发展历史,产品结构主要集中在中低端,与国外企业尚有一定差距。

国内龙头双星新材采用切片-基材-膜片的全产业链竞争策略,突破被日韩垄断的最高行业壁垒——光学基膜技术,布局五大板块向下游延伸,做高端大品类膜。

长阳科技于2017年市场占有率首次达到全球第一后,以绝对的产能和技术优势保持领先,市场份额持续扩大,约占全球50%市场份额,完成了反射膜的进口替代。

激智科技主攻扩散膜和增亮膜,目前已打入三星、LG、海信、TC供应链;其复合膜产品也供应海信和TCL。

东材科技在电工聚酯薄膜和绝缘树脂领域处于国内领先地位,也是国内最早生产太阳能背板基膜的主要厂商之一。

整体来看,我国光学膜产业进口替代空间巨大,高端光学膜市场亟待突破。在国家政策对新兴材料的支持下,光学膜产业有望迎来发展良机。

关注乐晴智库,洞悉产业格局!